SFC Energy AG

Brunnthal

- ISIN DE0007568578 -

- WKN 756857 -

Kennung des Ereignisses: F3C062023oHV

EINLADUNG ZUR ORDENTLICHEN HAUPTVERSAMMLUNG

Wir laden unsere Aktionäre* zu der am

Montag, den 5. Juni 2023, um 11:00 Uhr (MESZ)

im

Hotel Brunnthal, Münchner Str. 2, 85649 Brunnthal,

stattfindenden ordentlichen Hauptversammlung

ein.

* Ausschließlich aus Gründen leichterer Lesbarkeit wird in dieser Einberufung für natürliche Personen die männliche Form verwendet.

Sie steht stets stellvertretend für Personen aller geschlechtlichen Identitäten.

Es ist beabsichtigt, im Anschluss an die Hauptversammlung (voraussichtlich ab circa 15:00 Uhr (MESZ), aber abhängig von der

Dauer der Versammlung) für Aktionäre eine Besichtigung des Werksgeländes der SFC Energy AG unter der Adresse Eugen-Saenger-Ring

7, 85649 Brunnthal, anzubieten. Die Besichtigung wird voraussichtlich circa eine Stunde dauern. Falls Sie Interesse haben,

wenden Sie sich bitte bis zum 30. Mai 2023, 24:00 Uhr MESZ, an

SFC Energy AG

Investor Relations

z.Hd. Susan Hoffmeister

Eugen-Saenger-Ring 7

85649 Brunnthal

Telefon: +49 89 673 592-378

Telefax: +49 89 673 592-169

E-Mail: IR@sfc.com

Beachten Sie bitte, dass die Plätze begrenzt sind und melden Sie sich bei Interesse gerne möglichst frühzeitig. Eine Anmeldebestätigung

mit weiteren Informationen erhalten Sie rechtzeitig vor der Hauptversammlung.

I. TAGESORDNUNG

| 1. |

Vorlage des festgestellten Jahresabschlusses der SFC Energy AG und des vom Aufsichtsrat gebilligten Konzernabschlusses für

das Geschäftsjahr 2022, des Lageberichts für die SFC Energy AG für das Geschäftsjahr 2022 und des Lageberichts für den SFC

Energy-Konzern für das Geschäftsjahr 2022 sowie des erläuternden Berichts des Vorstands zu den Angaben nach § 289a HGB und

§ 315a HGB für das Geschäftsjahr 2022 sowie des Berichts des Aufsichtsrats über das Geschäftsjahr 2022

Die vorstehend genannten Unterlagen sind von der Einberufung der Hauptversammlung an im Internet unter

| www.sfc.com/investoren/hauptversammlung-2023 |

zugänglich. Die Unterlagen werden auch während der Hauptversammlung zugänglich sein und dort vom Vorstand und, soweit es um

den Bericht des Aufsichtsrats geht, vom Aufsichtsratsvorsitzenden auch näher erläutert werden.

Der Aufsichtsrat hat den vom Vorstand aufgestellten Jahresabschluss und den Konzernabschluss gebilligt; der Jahresabschluss

ist damit gemäß § 172 Satz 1 AktG festgestellt. Entsprechend den gesetzlichen Bestimmungen erfolgt daher zu diesem Punkt der

Tagesordnung keine Beschlussfassung der Hauptversammlung.

Ein Bilanzgewinn, über dessen Verwendung die Hauptversammlung gemäß § 174 Abs. 1 Satz 1 AktG beschließen könnte, existiert

nicht.

|

| 2. |

Beschlussfassung über die Entlastung der Mitglieder des Vorstands für das Geschäftsjahr 2022

Vorstand und Aufsichtsrat schlagen vor, sämtlichen im Geschäftsjahr 2022 amtierenden Mitgliedern des Vorstands für diesen

Zeitraum Entlastung zu erteilen, namentlich:

| a) |

Dr. Peter Podesser,

|

| b) |

Daniel Saxena,

|

| c) |

Hans Pol.

|

Es ist beabsichtigt, die Hauptversammlung im Wege der Einzelabstimmung über die Entlastung der Mitglieder des Vorstands entscheiden

zu lassen.

|

| 3. |

Beschlussfassung über die Entlastung der Mitglieder des Aufsichtsrats für das Geschäftsjahr 2022

Vorstand und Aufsichtsrat schlagen vor, sämtlichen im Geschäftsjahr 2022 amtierenden Mitgliedern des Aufsichtsrats für diesen

Zeitraum Entlastung zu erteilen, namentlich

| a) |

Hubertus Krossa,

|

| b) |

Henning Gebhardt,

|

| c) |

Gerhard Schempp,

|

| d) |

Sunaina Sinha Haldea.

|

Es ist beabsichtigt, die Hauptversammlung im Wege der Einzelabstimmung über die Entlastung der Mitglieder des Aufsichtsrats

entscheiden zu lassen.

|

| 4. |

Beschlussfassung über die Wahl des Abschlussprüfers und des Konzernabschlussprüfers sowie des Prüfers für die etwaige prüferische

Durchsicht von Zwischenfinanzberichten für das Geschäftsjahr 2023

Der Aufsichtsrat schlägt – gestützt auf eine entsprechende Empfehlung und Präferenz seines Prüfungsausschusses – vor, wie

folgt zu beschließen:

| a) |

Die PricewaterhouseCoopers GmbH Wirtschaftsprüfungsgesellschaft, München, wird zum Abschlussprüfer und Konzernabschlussprüfer

für das Geschäftsjahr 2023 bestellt.

|

| b) |

Die PricewaterhouseCoopers GmbH Wirtschaftsprüfungsgesellschaft, München, wird zum Prüfer für eine etwaige prüferische Durchsicht

von Zwischenfinanzberichten des Geschäftsjahres 2023 bestellt, sofern diese durchgeführt wird.

|

Nach der Verordnung (EU) Nr. 537/2014 des Europäischen Parlaments und des Rates vom 16. April 2014 über spezifische Anforderungen

an die Abschlussprüfung bei Unternehmen von öffentlichem Interesse und zur Aufhebung des Beschlusses 2005/909/EG der Kommission

(Abschlussprüferverordnung) ist die SFC Energy AG verpflichtet, den Abschlussprüfer in bestimmten Zeitabständen zu wechseln.

Auf der Grundlage des gemäß Art. 16 Abschlussprüferverordnung durchgeführten Auswahlverfahrens hat der Prüfungsausschuss dem

Aufsichtsrat unter Angabe von Gründen empfohlen, der Hauptversammlung vorzuschlagen, zum Abschlussprüfer und Konzernabschlussprüfer

für das Geschäftsjahr 2023 sowie zum Prüfer für die etwaige prüferische Durchsicht von Zwischenfinanzberichten des Geschäftsjahrs

2023 entweder die PricewaterhouseCoopers GmbH Wirtschaftsprüfungsgesellschaft, München, oder die Baker Tilly GmbH & Co. KG

Wirtschaftsprüfungsgesellschaft, München, zu bestellen. Dabei hat der Prüfungsausschuss eine begründete Präferenz für die

PricewaterhouseCoopers GmbH Wirtschaftsprüfungsgesellschaft, München, mitgeteilt.

Der Prüfungsausschuss hat erklärt, dass seine Empfehlung frei von einer ungebührlichen Einflussnahme durch Dritte ist und

ihm keine die Auswahlmöglichkeiten beschränkende Klausel im Sinne von Art. 16 Abs. 6 der Abschlussprüferverordnung auferlegt

wurde.

|

| 5. |

Beschlussfassung über die Billigung des Vergütungsberichts

Vorstand und Aufsichtsrat haben nach Maßgabe von § 162 AktG jährlich einen Vergütungsbericht zu erstellen. Dieser ist gemäß

§ 120a Abs. 4 Satz 1 AktG der Hauptversammlung zur Billigung vorzulegen. Vorstand und Aufsichtsrat der SFC Energy AG haben

dementsprechend für das Geschäftsjahr 2022 den Vergütungsbericht im Einklang mit den Vorgaben des § 162 AktG erstellt. Der

Vergütungsbericht wurde vom Abschlussprüfer Deloitte GmbH Wirtschaftsprüfungsgesellschaft, München, gemäß § 162 Abs. 3 AktG

daraufhin geprüft, ob die gesetzlich geforderten Angaben nach § 162 Abs. 1 und 2 AktG gemacht wurden.

Der Vergütungsbericht für das Geschäftsjahr 2022 und der Vermerk über dessen Prüfung durch den Abschlussprüfer sind im Anschluss

an diese Tagesordnung als Anhang zu Tagesordnungspunkt 5 wiedergegeben. Der Vergütungsbericht nebst dem Vermerk über dessen

Prüfung ist von der Einberufung der Hauptversammlung an über die Internetseite der Gesellschaft unter

| www.sfc.com/investoren/hauptversammlung-2023 |

zugänglich und wird dort auch während der Hauptversammlung zugänglich sein.

Vorstand und Aufsichtsrat schlagen vor, den nach § 162 AktG erstellten und geprüften Vergütungsbericht für das Geschäftsjahr

2022 zu billigen.

|

| 6. |

Beschlussfassung über die Aufhebung des bestehenden genehmigten Kapitals, die Schaffung eines neuen genehmigten Kapitals mit

der Möglichkeit des Ausschlusses des Bezugsrechts der Aktionäre und entsprechende Satzungsänderung

Die Ausübung des derzeit bestehenden genehmigten Kapitals gemäß § 5 Abs. 6 der Satzung der Gesellschaft (Genehmigtes Kapital

2019) ist bis zum 15. Mai 2024 befristet. Das Genehmigte Kapital 2019 besteht nach teilweiser Ausnutzung der Ermächtigung

noch in Höhe EUR 915.427,00; ein weiteres genehmigtes Kapital besteht nicht.

Nunmehr soll für einen circa zweijährigen Planungshorizont sichergestellt werden, dass die Gesellschaft jederzeit in der Lage

ist, ihre Eigenkapitalausstattung nach den sich ergebenden Erfordernissen und Möglichkeiten flexibel und nachhaltig anpassen

zu können. Daher wird vorgeschlagen, das Genehmigte Kapital 2019 durch ein neu zu schaffendes genehmigtes Kapital zu ersetzen.

Das neu zu schaffende genehmigte Kapital soll auf 10 % des nominalen Grundkapitals von derzeit EUR 17.363.691,00, d.h. EUR

1.736.369,00, begrenzt sein und bis zum 31. August 2025 ausgeübt werden können (Genehmigtes Kapital 2023).

Vorstand und Aufsichtsrat schlagen vor, wie folgt zu beschließen:

| a) |

Aufhebung des Genehmigten Kapitals 2019

Das Genehmigte Kapital 2019 in § 5 Abs. 6 der Satzung der Gesellschaft wird mit Wirkung auf den Zeitpunkt der Eintragung des

nachfolgend bestimmten neuen Genehmigten Kapitals 2023 aufgehoben.

|

| b) |

Schaffung eines Genehmigten Kapitals 2023

Der Vorstand wird ermächtigt, das Grundkapital der Gesellschaft bis zum 31. August 2025 mit Zustimmung des Aufsichtsrats durch

Ausgabe neuer, auf den Inhaber lautender Stammaktien ohne Nennbetrag (Stückaktien) gegen Bar- und/oder Sacheinlagen einmalig

oder mehrmals, insgesamt jedoch um höchstens EUR 1.736.369,00 zu erhöhen (Genehmigtes Kapital 2023) und dabei gemäß § 6 Abs.

4 der Satzung der Gesellschaft einen vom Gesetz abweichenden Beginn der Gewinnbeteiligung zu bestimmen. Den Aktionären steht

grundsätzlich ein Bezugsrecht zu. Die neuen Aktien können auch von einem oder mehreren Kreditinstituten mit der Verpflichtung

übernommen werden, sie den Aktionären zum Bezug anzubieten (mittelbares Bezugsrecht).

Der Vorstand wird ferner ermächtigt, jeweils mit Zustimmung des Aufsichtsrats das Bezugsrecht der Aktionäre ein- oder mehrmalig

auszuschließen,

| aa) |

soweit dies zum Ausgleich von Spitzenbeträgen erforderlich ist;

|

| bb) |

soweit es erforderlich ist, um den Inhabern von Options- oder Wandlungsrechten bzw. Wandlungspflichten aus Schuldverschreibungen

oder Genussrechten mit Wandlungs- und/oder Optionsrechten bzw. einer Wandlungspflicht ein Bezugsrecht auf neue Aktien in dem

Umfang zu gewähren, wie es ihnen nach Ausübung des Options- bzw. Wandlungsrechts oder der Erfüllung der Wandlungspflicht als

Aktionär zustünde;

|

| cc) |

soweit die neuen Aktien gegen Bareinlagen ausgegeben werden und das rechnerisch auf die ausgegebenen Aktien entfallende Grundkapital

insgesamt 10 % des Grundkapitals weder im Zeitpunkt des Wirksamwerdens noch im Zeitpunkt der Ausübung dieser Ermächtigung

überschreitet („Höchstbetrag“) und der Ausgabepreis der neu auszugebenden Aktien den Börsenpreis der bereits börsennotierten

Aktien der Gesellschaft gleicher Ausstattung zum Zeitpunkt der endgültigen Festlegung des Ausgabepreises nicht wesentlich

unterschreitet;

|

| dd) |

soweit die neuen Aktien gegen Sacheinlagen, insbesondere in Form von Unternehmen, Teilen von Unternehmen, Beteiligungen an

Unternehmen oder Forderungen oder sonstigen Vermögensgegenständen (wie z.B. Patente, Lizenzen, urheberrechtliche Nutzungs-

und Verwertungsrechte sowie sonstige Immaterialgüterrechte), ausgegeben werden; oder

|

| ee) |

soweit die neuen Aktien gegen Sacheinlagen in Gestalt von Boni-, Tantieme oder vergleichbaren Vergütungsansprüchen an Vorstandsmitglieder

der SFC Energy AG ausgegeben werden.

|

Die unter vorstehenden Ermächtigungen zum Bezugsrechtsausschluss ausgegebenen Aktien sind insgesamt auf einen Betrag beschränkt,

der 10 % des Grundkapitals nicht überschreitet, und zwar weder im Zeitpunkt des Wirksamwerdens dieser Ermächtigung noch im

Zeitpunkt der erstmaligen Ausnutzung dieser Ermächtigung. Auf vorstehende Begrenzung sind Aktien anzurechnen, die (i) während

der Laufzeit dieser Ermächtigung unter Ausschluss des Bezugsrechts aufgrund anderer Ermächtigungen in direkter oder entsprechender

Anwendung des § 186 Abs. 3 Satz 4 AktG von der Gesellschaft ausgegeben oder veräußert werden, oder (ii) zur Bedienung von

Schuldverschreibungen oder Genussrechten mit Wandlungs- und/oder Optionsrechten bzw. einer Wandlungspflicht ausgegeben werden

bzw. auszugeben sind, sofern die Schuldverschreibungen bzw. Genussrechte während der Laufzeit dieser Ermächtigung unter Ausschluss

des Bezugsrechts in entsprechender Anwendung des § 186 Abs. 3 Satz 4 AktG ausgegeben werden. Eine Anrechnung, die nach dem

vorstehenden Satz wegen der Ausübung von Ermächtigungen (i) zur Ausgabe von neuen Aktien gemäß § 203 Abs. 1 Satz 1, Abs. 2

Satz 1, § 186 Abs. 3 Satz 4 AktG und/oder (ii) zur Veräußerung von eigenen Aktien gemäß § 71 Abs. 1 Nr. 8, § 186 Abs. 3 Satz

4 AktG und/oder (iii) zur Ausgabe von Wandel- und/oder Optionsschuldverschreibungen gemäß § 221 Abs. 4 Satz 2, § 186 Abs.

3 Satz 4 AktG erfolgt ist, entfällt mit Wirkung für die Zukunft, wenn und soweit die jeweilige(n) Ermächtigung(en), deren

Ausübung die Anrechnung bewirkte(n), von der Hauptversammlung unter Beachtung der gesetzlichen Vorschriften erneut erteilt

wird bzw. werden.

Der Vorstand wird ermächtigt, mit Zustimmung des Aufsichtsrats die weiteren Einzelheiten der Kapitalerhöhung sowie die Bedingungen

der Aktienausgabe festzulegen.

Der Aufsichtsrat wird ermächtigt, die Fassung des § 5 der Satzung der Gesellschaft entsprechend der jeweiligen Ausnutzung

des Genehmigten Kapitals 2023 sowie nach Ablauf der Ermächtigungsfrist anzupassen.

|

| c) |

Änderung der Satzung

§ 5 der Satzung der Gesellschaft wird in Abs. 6 wie folgt neu gefasst:

„Der Vorstand ist ermächtigt, das Grundkapital der Gesellschaft bis zum 31. August 2025 mit Zustimmung des Aufsichtsrats durch

Ausgabe neuer, auf den Inhaber lautender Stammaktien ohne Nennbetrag (Stückaktien) gegen Bar- und/oder Sacheinlagen einmalig

oder mehrmals, insgesamt jedoch um höchstens EUR 1.736.369,00 zu erhöhen (Genehmigtes Kapital 2023) und dabei gemäß § 6 Abs.

4 der Satzung einen vom Gesetz abweichenden Beginn der Gewinnbeteiligung zu bestimmen. Den Aktionären steht grundsätzlich

ein Bezugsrecht zu. Die neuen Aktien können auch von einem oder mehreren Kreditinstituten mit der Verpflichtung übernommen

werden, sie den Aktionären zum Bezug anzubieten (mittelbares Bezugsrecht).

Der Vorstand ist ferner ermächtigt, jeweils mit Zustimmung des Aufsichtsrats das Bezugsrecht der Aktionäre ein- oder mehrmalig

auszuschließen,

| a) |

soweit dies zum Ausgleich von Spitzenbeträgen erforderlich ist;

|

| b) |

soweit es erforderlich ist, um den Inhabern von Options- oder Wandlungsrechten bzw. Wandlungspflichten aus Schuldverschreibungen

oder Genussrechten mit Wandlungs- und/oder Optionsrechten bzw. einer Wandlungspflicht ein Bezugsrecht auf neue Aktien in dem

Umfang zu gewähren, wie es ihnen nach Ausübung des Options- bzw. Wandlungsrechts oder der Erfüllung der Wandlungspflicht als

Aktionär zustünde;

|

| c) |

soweit die neuen Aktien gegen Bareinlagen ausgegeben werden und das rechnerisch auf die ausgegebenen Aktien entfallende Grundkapital

insgesamt 10% des Grundkapitals weder im Zeitpunkt des Wirksamwerdens noch im Zeitpunkt der Ausübung dieser Ermächtigung überschreitet

(„Höchstbetrag“) und der Ausgabepreis der neu auszugebenden Aktien den Börsenpreis der bereits börsennotierten Aktien der

Gesellschaft gleicher Ausstattung zum Zeitpunkt der endgültigen Festlegung des Ausgabepreises nicht wesentlich unterschreitet;

|

| d) |

soweit die neuen Aktien gegen Sacheinlagen, insbesondere in Form von Unternehmen, Teilen von Unternehmen, Beteiligungen an

Unternehmen oder Forderungen oder sonstigen Vermögensgegenständen (wie z.B. Patente, Lizenzen, urheberrechtliche Nutzungs-

und Verwertungsrechte sowie sonstige Immaterialgüterrechte), ausgegeben werden; oder

|

| e) |

soweit die neuen Aktien gegen Sacheinlagen in Gestalt von Boni-, Tantieme oder vergleichbaren Vergütungsansprüchen an Vorstandsmitglieder

der SFC Energy AG ausgegeben werden.

|

Die unter vorstehenden Ermächtigungen zum Bezugsrechtsausschluss ausgegebenen Aktien sind insgesamt auf einen Betrag beschränkt,

der 10 % des Grundkapitals nicht überschreitet, und zwar weder im Zeitpunkt des Wirksamwerdens dieser Ermächtigung noch im

Zeitpunkt der erstmaligen Ausnutzung dieser Ermächtigung. Auf vorstehende Begrenzung sind Aktien anzurechnen, die (i) während

der Laufzeit dieser Ermächtigung unter Ausschluss des Bezugsrechts aufgrund anderer Ermächtigungen in direkter oder entsprechender

Anwendung des § 186 Abs. 3 Satz 4 AktG von der Gesellschaft ausgegeben oder veräußert werden, oder (ii) zur Bedienung von

Schuldverschreibungen oder Genussrechten mit Wandlungs- und/oder Optionsrechten bzw. einer Wandlungspflicht ausgegeben werden

bzw. auszugeben sind, sofern die Schuldverschreibungen bzw. Genussrechte während der Laufzeit dieser Ermächtigung unter Ausschluss

des Bezugsrechts in entsprechender Anwendung des § 186 Abs. 3 Satz 4 AktG ausgegeben werden. Eine Anrechnung, die nach dem

vorstehenden Satz wegen der Ausübung von Ermächtigungen (i) zur Ausgabe von neuen Aktien gemäß § 203 Abs. 1 Satz 1, Abs. 2

Satz 1, § 186 Abs. 3 Satz 4 AktG und/oder (ii) zur Veräußerung von eigenen Aktien gemäß § 71 Abs. 1 Nr. 8, § 186 Abs. 3 Satz

4 AktG und/oder (iii) zur Ausgabe von Wandel- und/oder Optionsschuldverschreibungen gemäß § 221 Abs. 4 Satz 2, § 186 Abs.

3 Satz 4 AktG erfolgt ist, entfällt mit Wirkung für die Zukunft, wenn und soweit die jeweilige(n) Ermächtigung(en), deren

Ausübung die Anrechnung bewirkte(n), von der Hauptversammlung unter Beachtung der gesetzlichen Vorschriften erneut erteilt

wird bzw. werden.

Der Vorstand ist ermächtigt, mit Zustimmung des Aufsichtsrats die weiteren Einzelheiten der Kapitalerhöhung sowie die Bedingungen

der Aktienausgabe festzulegen.

Der Aufsichtsrat ist ermächtigt, die Fassung des § 5 der Satzung entsprechend der jeweiligen Ausnutzung des Genehmigten Kapitals

2023 sowie nach Ablauf der Ermächtigungsfrist anzupassen.“

|

| d) |

Anweisung des Vorstands zur Handelsregisteranmeldung

Der Vorstand wird angewiesen, die unter Buchstabe a) beschlossene Aufhebung des in § 5 Abs. 6 der Satzung der Gesellschaft

enthaltenen genehmigten Kapitals (Genehmigtes Kapital 2019) und das bzw. die unter Buchstabe b) bzw. c) beschlossene neue

genehmigte Kapital (Genehmigtes Kapital 2023) bzw. Satzungsänderung mit der Maßgabe zur Eintragung im Handelsregister anzumelden,

dass zunächst die Aufhebung des Genehmigten Kapitals 2019 eingetragen wird, dies jedoch nur dann, wenn unmittelbar anschließend

das neue Genehmigte Kapital 2023 eingetragen wird. Der Vorstand wird, vorbehaltlich der vorstehenden Vorgabe, ermächtigt,

das Genehmigte Kapital 2023 unabhängig von den übrigen Beschlüssen der Hauptversammlung zur Eintragung in das Handelsregister

anzumelden.

|

|

| 7. |

Wahlen zum Aufsichtsrat

Der Aufsichtsrat der SFC Energy AG besteht gemäß § 10 Abs. 1 der Satzung der Gesellschaft in Verbindung mit §§ 96 Abs. 1,

101 Abs. 1 AktG aus vier von der Hauptversammlung zu wählenden Mitgliedern.

Herr Gerhard Schempp und Frau Sunaina Sinha Haldea wurden von der Hauptversammlung vom 19. Mai 2021 für die Zeit bis zur Beendigung

der Hauptversammlung, die über die Entlastung der Aufsichtsratsmitglieder für das Geschäftsjahr 2022 beschließen wird, mithin

bis zur Beendigung dieser Hauptversammlung, in den Aufsichtsrat gewählt.

Daher ist eine Neuwahl von zwei Mitgliedern erforderlich. Die Neuwahlen fügen sich dergestalt in die verfolgte Staggered-Board-Struktur

ein, dass durch die vorgeschlagenen Bestellungszeiträume zunächst das Ende der Amtszeit von je zwei Mitgliedern des Aufsichtsrats

synchronisiert würde. Beschließt die Hauptversammlung wie nachfolgend vorgeschlagen, laufen die Amtszeiten der Herren Krossa

und Schempp bis zur ordentlichen Hauptversammlung im Jahr 2024 und die Amtszeiten von Herrn Gebhardt und Frau Sinha Haldea

bis zur ordentlichen Hauptversammlung im Jahr 2025. Im Zuge nachfolgender Bestellungen soll die Staggered-Board-Struktur vollständig

umgesetzt werden.

Der Aufsichtsrat schlägt vor,

| a) |

Herrn Gerhard Schempp

Geschäftsführender Gesellschafter der GES Consulting GbR, Kaltental, wohnhaft in Kaltental,

mit Wirkung ab Beendigung dieser Hauptversammlung bis zur Beendigung der Hauptversammlung, die über die Entlastung der Aufsichtsratsmitglieder

für das Geschäftsjahr 2023 beschließen wird,

|

und

| b) |

Frau Sunaina Sinha Haldea

Global Head des Bereichs Private Capital Advisory bei Raymond James Financial, Inc., London, wohnhaft in London (Vereinigtes

Königreich),

mit Wirkung ab Beendigung dieser Hauptversammlung bis zur Beendigung der Hauptversammlung, die über die Entlastung der Aufsichtsratsmitglieder

für das Geschäftsjahr 2024 beschließen wird,

|

in den Aufsichtsrat der SFC Energy AG zu wählen.

Es ist beabsichtigt, die Hauptversammlung über die Wahl der Mitglieder des Aufsichtsrats im Wege der Einzelwahl abstimmen

zu lassen.

Nach Einschätzung des Aufsichtsrats sind Herr Schempp und Frau Sinha Haldea unabhängig im Sinne des Deutschen Corporate Governance

Kodex (DCGK). Beide haben keine persönlichen oder geschäftlichen Beziehungen zur SFC Energy AG oder zu deren Konzernunternehmen, den

Organen der Gesellschaft oder einem wesentlich an der Gesellschaft beteiligten Aktionär.

Der Aufsichtsrat hat sich bei Herrn Schempp und Frau Sinha Haldea vergewissert, dass diese über ausreichende zeitliche Kapazitäten

für die Tätigkeit im Aufsichtsrat verfügen.

Der Vorschlag zur Wahl von Herrn Schempp und Frau Sinha Haldea entspricht den Anforderungen der SFC Energy AG. Dem Aufsichtsrat

gehören nach seiner Auffassung im Falle der Wahl der vorgeschlagenen Kandidaten weiterhin ausschließlich Mitglieder an, die

über die zur ordnungsgemäßen Wahrnehmung der Aufgaben in einem international tätigen Unternehmen erforderlichen Kenntnisse,

Fähigkeiten und fachlichen Erfahrungen verfügen; die gesetzte Frauenzielquote wird mit den Wahlvorschlägen eingehalten.

Die Lebensläufe der Kandidaten (einschließlich der Angaben gemäß § 125 Abs. 1 Satz 5 AktG) sind im Anschluss an diese Tagesordnung

im Anhang enthalten. Sie sind außerdem über die Internetseite der Gesellschaft unter

| www.sfc.com/investoren/hauptversammlung-2023 |

abrufbar.

|

| 8. |

Beschlussfassung über die Billigung des Vergütungssystems für die Vorstandsmitglieder

Das Vergütungssystem für die Vorstandsmitglieder wurde von der Hauptversammlung vom 19. Mai 2021 mehrheitlich gebilligt. Der

Aufsichtsrat hat aufgrund der geänderten wirtschaftlichen Parameter der Gesellschaft entschieden, das bestehende Vergütungssystem

anzupassen und das so geänderte Vergütungssystem der Hauptversammlung zur Billigung vorzulegen. Änderungen betreffen im Wesentlichen

die folgenden Punkte:

| • |

Maximalvergütung:

| - |

Für Vergütungsperioden beginnend mit einer Vorstandsneubestellung bzw. -wiederbestellung ab 1. Januar 2024 wird eine neue

Maximalvergütung gem. § 87a Abs. 1 Satz 2 Nr. 1 AktG für ein Geschäftsjahr für den CEO i.H.v. EUR 4 Mio. und für ordentliche

Vorstandsmitglieder i.H.v. EUR 2 Mio. festgelegt.

|

| - |

Im Fall von Sonderleistungen, die nicht als unmittelbare Gegenleistung für die Dienste des Vorstandsmitglieds dienen, aber

vom Aufsichtsrat im Einzelfall anlassbezogen gewährt werden können (z.B. Umzugskosten, Ausgleichszahlungen für Bonusverluste

beim Vorarbeitgeber) kann der Aufsichtsrat die geltende Maximalvergütung für das entsprechende Geschäftsjahr um maximal 25%

erhöhen.

|

| - |

Außerdem kann der Aufsichtsrat im Falle des Eintritts eines Kontrollwechsels die geltende Maximalvergütung für das Jahr des

Kontrollwechsels um maximal 25% erhöhen.

|

|

| • |

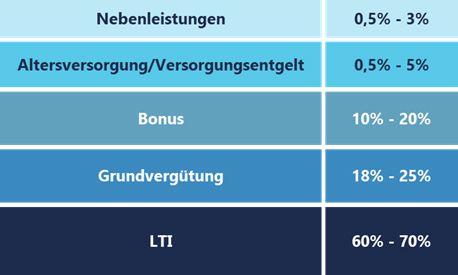

Relative Anteile der Vergütungskomponenten an der Ziel-Gesamtvergütung

| - |

Für Vergütungsperioden ab einer Vorstandsneubestellung bzw. -wiederbestellung, die ab dem 1. Januar 2024 erfolgt, werden –

bezogen auf die Ziel-Gesamtvergütung, der eine 100 %-ige Zielerreichung zugrunde liegt – folgende neue Bandbreiten der Vergütungsbestandteile

(jeweils ca.-Angaben) festgelegt: Grundvergütung: ca. 18-25%, Nebenleistungen: ca. 0,5-3%, Beiträge zur Altersversorgung /

Versorgungsentgelt: ca. 0,5-5%, Kurzfristige variable Vergütung (Bonus): ca. 10-20%, Langfristige aktienbasierte variable

Vergütung (LTI): ca. 60-70%.

|

|

| • |

Altersversorgung/Versorgungsentgelt

| - |

Für Vergütungsperioden beginnend mit einer Vorstandsneubestellung bzw. -wiederbestellung ab 1. Januar 2024 wird nur noch ein

Versorgungsentgelt anstelle einer betrieblichen Altersversorgung gewährt. Lediglich in einem Einzelfall kann aus Bestandsschutzgründen

eine Versorgungszusage über eine bestehende rückgedeckte Unterstützungskasse im Falle einer Wiederbestellung ab 1. Januar

2024 fortgeführt werden.

|

|

| • |

Neue langfristige variable Vergütung ab 2024 (LTI 2024)

| - |

Für Vergütungsperioden beginnend mit einer Vorstandsneubestellung bzw. -wiederbestellung ab 1. Januar 2024 wird die langfristige

variable Vergütung (LTI) auf Basis eines rollierenden vierjährigen Performance-Share-Plans (PSP) mit Barausgleich (oder nach freier Wahl der Gesellschaft Erfüllung in Aktien) ermittelt.

|

| - |

Der LTI-Auszahlungsbetrag für jede Tranche Performance Shares kann grundsätzlich nicht mehr als 250% des jeweils im Dienstvertrag

festgelegten Zielbetrags der betreffenden PSP-Jahres-Tranche betragen. Der Aufsichtsrat kann vorsehen, dass diese Begrenzung

keine Anwendung findet, wenn es zu einem Kontrollwechsel kommt und das Vorstandsmitglied anlässlich des Kontrollwechsels von

dem für diesen Fall vereinbarten Sonderkündigungsrecht Gebrauch macht.

|

| - |

Dabei gelten folgende Leistungskriterien: Relative Total Shareholder Return (im Vergleich zum SDAX als Referenzindex, es sei

denn, der Aufsichtsrat legt vor Beginn der Performanceperiode einen abweichenden gängigen Referenzindex fest), 70% Gewichtung,

und zwei verschiedene ESG-Ziele, 30% Gewichtung.

|

| - |

Die Ermittlung des Gesamtzielerreichungsgrads für eine Performanceperiode erfolgt durch additive Verknüpfung der Zielerreichung

der einzelnen Performancekriterien. Die maximale Zielerreichung beträgt 250%.

|

|

| • |

Anpassung Cap für LTI 2021

| - |

Anpassung der Caps für den LTI 2021: Für den CEO gilt ein Cap i.H.v. 2,75 Mio. EUR, für den CFO i.H.v. 1,5 Mio. EUR und für

den COO i.H.v. 1 Mio. EUR. Der Gesamtbetrag der Betragshöchstgrenzen (ursprünglich einheitlich 1,75 Mio. EUR je Vorstandsmitglied)

wird damit (bei der derzeit bestehenden Vorstandszusammensetzung) nicht geändert.

|

| - |

Noch laufende langfristig variable Vergütungszusagen aus der Zeit vor Vorlage dieses geänderten Vorstandsvergütungssystems

an die Hauptversammlung können an die vorgenannten geänderten Cap-Regelungen angepasst werden, soweit die jeweils einschlägige

Wartezeit unter dem Programm noch nicht abgelaufen ist.

|

| - |

Das jeweilige Cap findet im Falle eines Kontrollwechsels und bei Ausübung des Sonderkündigungsrechts keine Anwendung.

|

|

| • |

Malus / Clawback

| - |

Die bestehenden Malus / Clawback-Regelungen werden auf den LTI 2024 erstreckt.

|

|

| • |

Anpassungsrecht für außergewöhnliche Entwicklungen

| - |

Außergewöhnliche Entwicklungen, deren Effekte in der Zielerreichung nicht hinreichend erfasst sind, kann der Aufsichtsrat

im Rahmen der Zielfeststellung in begründeten seltenen Sonderfällen angemessen berücksichtigen. Dies kann zu einer Erhöhung

wie auch zu einer Verminderung des Bonus-Auszahlungsbetrags bzw. des Auszahlungsbetrags des LTI 2024 um bis zu 20% führen.

|

|

| • |

Aktieninvestitionsverpflichtung / Aktienhalteverpflichtung

| - |

Bei einer Vorstandsneubestellung bzw. -wiederbestellung, die ab 1. Januar 2024 erfolgt, sind die Vorstandsmitglieder dazu

verpflichtet, ein Eigeninvestment in SFC-Aktien vorzunehmen (Aktieninvestitionsverpflichtung). Der zu investierende Betrag (Investitionsbetrag) entspricht einem Betrag in Höhe von 150% der Jahresfestvergütung (brutto) (für den CEO) bzw. 100% der Jahresfestvergütung

(brutto) (für den CFO und den COO). Der Aktienbestand ist über einen Zeitraum von vier Jahren ab einer Erstbestellung bzw.

im Falle einer Wiederbestellung (und dem erstmaligen Eingreifen der Aktieninvestitionsverpflichtung) über einen Zeitraum von

zwei Jahren aufzubauen (Aufbauphase), bis der Investitionsbetrag – unter Anrechnung bereits vorhandener Aktienbestände – erreicht ist.

|

| - |

Die erworbenen Aktien sind während der Dauer der Vorstandstätigkeit und für ein weiteres Jahr nach Beendigung der Vorstandstätigkeit

zu halten (Aktienhalteverpflichtung). Mit der Aktieninvestitionsverpflichtung und Aktienhalteverpflichtung der Vorstandsmitglieder werden die Interessen des

Vorstands und der Aktionäre noch weiter angeglichen und wird außerdem die langfristig erfolgreiche Entwicklung der Gesellschaft

incentiviert.

Die Aktieninvestitionsverpflichtung / Aktienhalteverpflichtung endet im Zusammenhang mit dem Vollzug eines Kontrollwechsels

oder – nach dem Ermessen des Aufsichtsrats – bereits bei Abgabe des Übernahmeangebots. Der Aufsichtsrat kann zudem im Einzelfall

nach billigem Ermessen unter Berücksichtigung der individuellen Umstände eine Abweichung von der Aktieninvestitionsverpflichtung

/ Aktienhalteverpflichtung beschließen.

|

|

Der Aufsichtsrat hat am 21. April 2023 das so geänderte Vergütungssystem für die Vorstandsmitglieder beschlossen; das geänderte

Vergütungssystem ist im Anschluss an diese Tagesordnung im Anhang enthalten. Ergänzend hierzu ist über die Internetseite der

Gesellschaft unter

| www.sfc.com/investoren/hauptversammlung-2023 |

eine änderungsmarkierte Fassung des Vergütungssystems für die Vorstandsmitglieder abrufbar.

Der Aufsichtsrat schlägt vor zu beschließen:

Das vom Aufsichtsrat am 21. April 2023 beschlossene geänderte Vergütungssystem für die Vorstandsmitglieder wird gebilligt.

|

| 9. |

Beschlussfassung über die Vergütung der Aufsichtsratsmitglieder und entsprechende Satzungsänderung

Die derzeit geltende, in § 16 der Satzung der Gesellschaft geregelte Vergütung der Aufsichtsratsmitglieder und das zugrundeliegende

Vergütungssystem wurden von der Hauptversammlung vom 19. Mai 2021 beschlossen.

Auf Grundlage des angepassten Systems zur Vergütung der Aufsichtsratsmitglieder gemäß untenstehenden lit. a) soll § 16 der

Satzung der Gesellschaft gemäß untenstehenden lit. b) neu gefasst und damit die Vergütung der Aufsichtsratsmitglieder entsprechend

angepasst werden.

Hierdurch soll die Vergütungshöhe der Marktüblichkeit entsprechend und unter Berücksichtigung der allgemeinen Preisentwicklung

angepasst sowie der höhere zeitliche Aufwand durch Ausschusstätigkeiten entsprechend Empfehlung G.17 DCGK auch für den Aufsichtsratsvorsitzenden

und den stellvertretenden Vorsitzenden durch zusätzliche Vergütung angemessen berücksichtigt werden. Die geänderte Regelung

soll mit Wirkung ab dem 1. Januar 2023 gelten.

Vorstand und Aufsichtsrat schlagen vor, wie folgt zu beschließen:

| a) |

Das System zur Vergütung der Aufsichtsratsmitglieder wird wie folgt beschlossen:

|

System zur Vergütung der Aufsichtsratsmitglieder

|

| • |

Feste Vergütung der Aufsichtsratsmitglieder

|

|

Das System zur Vergütung der Aufsichtsratsmitglieder sieht eine feste Vergütung, deren Höhe im Einzelnen von den übernommenen

Aufgaben im Aufsichtsrat bzw. in dessen etwaigen Ausschüssen abhängt, ohne eine variable, aktienbasierte oder sonstige erfolgsorientierte

Vergütungskomponente vor.

Die Gewährung einer reinen Festvergütung entspricht der gängigen überwiegenden Praxis anderer börsennotierter Gesellschaften

sowie der Empfehlung der Mehrheit der Investoren und Stimmrechtsberater und hat sich bewährt. Vorstand und Aufsichtsrat sind

der Auffassung, dass eine Festvergütung der Aufsichtsratsmitglieder am besten geeignet ist, um die Unabhängigkeit des Aufsichtsrats

zu stärken, eine objektive und neutrale Wahrnehmung der Beratungs- und Überwachungsfunktion sowie unabhängige Personal- und

Vergütungsentscheidungen zu ermöglichen. Eine Festvergütung der Aufsichtsratsmitglieder ist auch in der Anregung G.18 Satz

1 DCGK vorgesehen.

Mit Wirkung ab dem 1. Januar 2023 sollen folgende erhöhte Vergütungen gelten. Jedes Aufsichtsratsmitglied erhält eine jährliche

feste Vergütung in Höhe von EUR 35.000,00. Entsprechend der Empfehlung G.17 DCGK soll der höhere zeitliche Aufwand des Vorsitzenden

und der stellvertretenden Vorsitzenden des Aufsichtsrats sowie der Vorsitzenden und Mitglieder von Ausschüssen des Aufsichtsrats

durch entsprechende zusätzliche Vergütung angemessen berücksichtigt werden. Die jährliche Festvergütung für den Aufsichtsratsvorsitzenden

beträgt daher EUR 70.000,00, sein Stellvertreter erhält EUR 45.000,00. Die Mitglieder des Prüfungsausschusses erhalten für

ihre Ausschusstätigkeit zusätzlich zur festen Vergütung jährlich jeweils EUR 5.000,00; der Vorsitzende dieses Ausschusses

wird mit jährlich EUR 10.000,00 zusätzlich vergütet, der stellvertretende Vorsitzende mit EUR 7.500,00. Die Mitglieder sonstiger,

mindestens einmal im Jahr tätig gewordener Ausschüsse erhalten eine zusätzliche jährliche feste Vergütung von ebenfalls EUR

5.000,00. Für den Vorsitz in einem sonstigen Ausschuss erhöht sich die jährliche feste Vergütung um EUR 10.000,00, für den

stellvertretenden Vorsitz um EUR 5.000. Ausschusstätigkeiten werden für höchstens einen Ausschuss berücksichtigt, wobei bei

Überschreiten dieser Höchstzahl die höchste dotierte Funktion maßgeblich ist. Derzeit hat der Aufsichtsrat nur einen Prüfungsausschuss

eingerichtet. Die Obergrenze für die Vergütung der Aufsichtsratsmitglieder ergibt sich aus der Summe der festen Vergütung,

deren Höhe im Einzelnen von den übernommenen Aufgaben im Aufsichtsrat bzw. in dessen etwaigen Ausschüssen abhängt. Die maximale

Vergütung beträgt jährlich EUR 80.000,00, sofern das Aufsichtsratsmitglied Vorsitzender des Aufsichtsrats und zusätzlich Vorsitzender

eines Ausschusses ist.

Die feste Vergütung für ein Geschäftsjahr ist nach Ablauf des jeweiligen Geschäftsjahres fällig. Weitere Aufschubzeiten für

die Auszahlung von Vergütungsbestandteilen bestehen nicht.

Die Vergütung ist an die Dauer der Bestellung zum Aufsichtsratsmitglied gekoppelt. Aufsichtsratsmitglieder, die dem Aufsichtsrat

oder einem Ausschuss nicht während eines vollen Geschäftsjahres angehören oder jeweils den Vorsitz oder stellvertretenden

Vorsitz innegehabt haben, erhalten die Vergütung zeitanteilig (sog. pro rata-Anpassung), wobei die Vergütung auch in diesem

Fall nach Ablauf des Geschäftsjahrs fällig ist.

Den Aufsichtsratsmitgliedern werden die durch die Ausübung des Amts entstehenden Auslagen einschließlich einer etwaigen auf

die Vergütung und den Auslagenersatz entfallenden Umsatzsteuer (Mehrwertsteuer) erstattet. Der Auslagenersatz erfasst auch

die Verauslagung für die Verteidigungskosten aus strafrechtlichen Ermittlungs- und Gerichtsverfahren, die im Zusammenhang

mit ihrer Tätigkeit als Aufsichtsratsmitglied stehen, einschließlich des für internationale Großsozietäten oder entsprechenden

Spezialkanzleien marktüblichen Honorars für die vom Aufsichtsratsmitglied frei zu wählenden Rechtsanwälte.

Die Vergütung der Aufsichtsratsmitglieder ist abschließend in der Satzung geregelt; Neben- oder Zusatzvereinbarungen bestehen

nicht. Auch Zusagen von Entlassungsentschädigungen, Ruhegehalts- und Vorruhestandsregelungen bestehen nicht.

| • |

Marktgerechte Vergütung für alle Aufsichtsratsmitglieder

|

Die Höhe und Ausgestaltung der Aufsichtsratsvergütung ist – gerade auch im Hinblick auf die Aufsichtsratsvergütungen anderer

börsennotierter Gesellschaften in Deutschland – marktgerecht und ermöglicht, dass die Gesellschaft auch in Zukunft in der

Lage sein wird, hervorragend qualifizierte Kandidaten für den Aufsichtsrat zu gewinnen und zu halten. Dies ist Voraussetzung

für eine bestmögliche Ausübung der Beratungs- und Überwachungstätigkeit durch den Aufsichtsrat.

Mit Antritt ihrer Tätigkeit haben die Aufsichtsmitglieder einen Anspruch auf Einbeziehung in eine von den Vorstandsmitgliedern

separate, angemessene D&O-Versicherung ohne Selbstbehalt mit einer Deckungssumme von mindestens EUR 15.000.000,00. Für den

Fall, dass die Deckungssumme durch andere Schadensereignisse aufgebraucht wurde, ist der Gesellschaft durch den D&O-Versicherer

ein Recht auf Wiederauffüllung eingeräumt, von dem die Gesellschaft im Interesse des Aufsichtsratsmitglieds unaufgefordert

Gebrauch machen wird.

Es besteht Versicherungsdeckung auch für im oder aus dem Ausland und/oder nach ausländischem Recht gegen das Aufsichtsratsmitglied

geltend gemachte Ansprüche, insbesondere Punitive und/oder Exemplary Damages nach US-amerikanischen und kanadischen Recht

sowie Schäden im Zusammenhang mit Vorschriften/Verhaltensweisen der United States Securities and Exchange Commission (SEC),

soweit rechtlich zulässig.

Die Versicherungsdeckung umfasst die Übernahme von Verteidigungskosten des Aufsichtsratsmitglieds einschließlich des für internationale

Großsozietäten oder entsprechenden Spezialkanzleien marktüblichen Honorars für die vom Aufsichtsratsmitglied frei zu wählenden

Rechtsanwälte.

Der Anspruch umfasst zeitlich Versicherungsschutz für die gesamte Amtszeit des jeweiligen Aufsichtsratsmitglieds sowie nach

Erlöschen des Aufsichtsratsmandats den Zeitraum bis zum Ablauf der Verjährungsfrist der §§ 116, 93 Abs. 6 AktG. Für die Zeit,

in der der Versicherungsschutz nach Erlöschen des Aufsichtsratsmandats fortbesteht, ist das ehemalige Aufsichtsratsmitglied

im Rahmen der D&O-Versicherung den aktuellen Aufsichtsrats- und Vorstandsmitgliedern gleichzustellen. Insbesondere ist die

Deckungshöchstsumme gleichmäßig unter diesen aufzuteilen.

Sollte der vorstehend beschriebene Mindeststandard aufgrund von Veränderungen im D&O-Markt zukünftig nicht oder nicht mehr

zumutbar aufrechterhalten werden können, hat die Gesellschaft einen Versicherungsschutz zu verschaffen, der dem beschriebenen

Mindeststandard unter den dann bestehenden Marktverhältnissen am nächsten kommt.

| • |

Verfahren zur Fest- und Umsetzung sowie zur Überprüfung des Vergütungssystems

|

Das Vergütungssystem der Aufsichtsratsmitglieder wird von der Hauptversammlung auf Vorschlag des Vorstands und des Aufsichtsrats

mindestens alle vier Jahre beschlossen oder bestätigt. Fasst die Hauptversammlung keinen bestätigenden Beschluss, so ist spätestens

in der darauffolgenden ordentlichen Hauptversammlung ein überprüftes Vergütungssystem zur Beschlussfassung vorzulegen.

Die Vergütung ist in der Satzung der Gesellschaft geregelt. In regelmäßigen Abständen, spätestens alle vier Jahre, nehmen

Vorstand und Aufsichtsrat eine Überprüfung vor, ob Höhe und Ausgestaltung der Vergütung noch marktgerecht sind und in einem

angemessenen Verhältnis zu den Aufgaben des Aufsichtsrats sowie der Lage der Gesellschaft stehen sowie den gesetzlichen Vorgaben

und den Empfehlungen des DCGK entsprechen. Hierzu betrachtet der Aufsichtsrat auch Vergütungsregelungen in vergleichbaren

Unternehmen (horizontaler Marktvergleich). Bei Weiterentwicklung und Überprüfung der Vergütungssysteme kann sich der Aufsichtsrat

durch Vergütungs- und/oder Rechtsberater unterstützen lassen. Sofern Anlass besteht, das Vergütungssystem für den Aufsichtsrat

zu ändern, werden Vorstand und Aufsichtsrat der Hauptversammlung einen Vorschlag zur Änderung der Satzungsregelung zur Aufsichtsratsvergütung

vorlegen.

Beim Verfahren zur Fest- und Umsetzung sowie zur Überprüfung des Vergütungssystems gelten mit Blick auf etwaige Interessenkonflikte

und deren Behandlung die allgemeinen Regeln des Aktiengesetzes und des DCGK. Institutionell wird Interessenkonflikten zudem

dadurch vorgebeugt, dass etwaige Änderungsvorschläge auch vom Vorstand mitgetragen werden müssen und die finale Entscheidung

über die Aufsichtsratsvergütung bei der Hauptversammlung liegt.

| b) |

Änderung der Satzung

§ 16 der Satzung der Gesellschaft wird wie folgt neu gefasst:

㤠16

Vergütung der Aufsichtsratsmitglieder, D&O-Versicherung |

| (1) |

Jedes Mitglied des Aufsichtsrats erhält eine jährliche feste Vergütung in Höhe von EUR 35.000,00. Der Vorsitzende des Aufsichtsrats

erhält eine jährliche feste Vergütung in Höhe von EUR 70.000,00, sein Stellvertreter in Höhe von EUR 45.000,00.

|

| (2) |

Der Vorsitzende des Prüfungsausschusses erhält eine zusätzliche jährliche feste Vergütung in Höhe von EUR 10.000,00, der stellvertretende

Vorsitzende erhält eine zusätzliche jährliche feste Vergütung in Höhe von EUR 7.500,00 jedes andere Mitglied in Höhe von EUR

5.000,00. Der Vorsitzende eines anderen mindestens einmal im Jahr tätig gewordenen Ausschusses erhält eine zusätzliche jährliche

feste Vergütung in Höhe von EUR 10.000,00, der stellvertretende Vorsitzende erhält eine zusätzliche jährliche feste Vergütung

in Höhe von EUR 7.500,00; jedes andere Mitglied in Höhe von EUR 5.000,00. Ausschusstätigkeiten werden für höchstens einen

Ausschuss berücksichtigt, wobei bei Überschreiten dieser Höchstzahl die höchste dotierte Funktion maßgeblich ist.

|

| (3) |

Aufsichtsratsmitglieder, die nur während eines Teils des Geschäftsjahres dem Aufsichtsrat oder einem Ausschuss angehören oder

den Vorsitz oder den stellvertretenden Vorsitz im Aufsichtsrat oder den Vorsitz oder stellvertretenden Vorsitz in einem Ausschuss

führen, erhalten eine im Verhältnis der Zeit geringere Vergütung.

|

| (4) |

Die Vergütung ist nach Ablauf des jeweiligen Geschäftsjahres zu zahlen.

|

| (5) |

Die Gesellschaft erstattet den Aufsichtsratsmitgliedern die durch die Ausübung des Amts entstehenden Auslagen einschließlich

einer etwaigen auf die Vergütung und den Auslagenersatz entfallenden Umsatzsteuer (Mehrwertsteuer). Der Auslagenersatz erfasst

auch die Verauslagung für die Verteidigungskosten aus strafrechtlichen Ermittlungs- und Gerichtsverfahren, die im Zusammenhang

mit ihrer Tätigkeit als Aufsichtsratsmitglied stehen, einschließlich des für Internationale Großsozietäten oder entsprechenden

Spezialkanzleien marktüblichen Honorars für die vom Aufsichtsratsmitglied frei zu wählenden Rechtsanwälte.

|

| (6) |

Mit Antritt ihrer Tätigkeit haben die Aufsichtsmitglieder einen Anspruch gegen die Gesellschaft auf Einbeziehung in eine von

den Vorstandsmitgliedern separate, angemessene D&O-Versicherung ohne Selbstbehalt mit einer Deckungssumme von mindestens EUR

15.000.000,00. Für den Fall, dass die Deckungssumme durch andere Schadensereignisse aufgebraucht wurde, ist der Gesellschaft

durch den D&O-Versicherer ein Recht auf Wiederauffüllung eingeräumt, von dem die Gesellschaft im Interesse des Aufsichtsratsmitgliedes

unaufgefordert Gebrauch machen wird.

| - |

Es besteht Versicherungsdeckung auch für im oder aus dem Ausland und/oder nach ausländischem Recht gegen das Aufsichtsratsmitglied

geltend gemachte Ansprüche, insbesondere Punitive und/oder Exemplary Damages nach US-amerikanischen und kanadischen Recht

sowie Schäden im Zusammenhang mit Vorschriften/Verhaltensweisen der United States Securities and Exchange Commission (SEC),

soweit rechtlich zulässig.

|

| - |

Die Versicherungsdeckung umfasst die Übernahme von Verteidigungskosten des Aufsichtsratsmitglieds einschließlich des für internationale

Großsozietäten oder entsprechenden Spezialkanzleien marktüblichen Honorars für die vom Aufsichtsratsmitglied frei zu wählenden

Rechtsanwälte.

|

| - |

Der Anspruch umfasst zeitlich Versicherungsschutz für die gesamte Amtszeit des jeweiligen Aufsichtsratsmitglieds sowie nach

Erlöschen des Aufsichtsratsmandates den Zeitraum bis zum Ablauf der Verjährungsfrist der §§ 116, 93 Abs. 6 AktG. Für die Zeit,

in der der Versicherungsschutz nach Erlöschen des Aufsichtsratsmandates fortbesteht, ist das ehemalige Aufsichtsratsmitglied

im Rahmen der D&O-Versicherung den aktuellen Aufsichtsrats- und Vorstandsmitgliedern gleichzustellen. Insbesondere ist die

Deckungshöchstsumme gleichmäßig unter diesen aufzuteilen.

|

| - |

Sollte der vorstehend beschriebene Mindeststandard aufgrund von Veränderungen im D&O-Markt zukünftig nicht oder nicht mehr

zumutbar aufrechterhalten werden können, hat die Gesellschaft einen Versicherungsschutz zu verschaffen, der dem beschriebenen

Mindeststandard unter den dann bestehenden Marktverhältnissen am nächsten kommt.

|

|

| (7) |

Die vorstehenden Regelungen sind erstmals für das am 1. Januar 2023 beginnende Geschäftsjahr anwendbar und ersetzen ab diesem

Zeitpunkt die bisherige Satzungsregelung.“

|

|

|

| 10. |

Beschlussfassung über die Änderung von § 17 und § 19 der Satzung der Gesellschaft

Mit Artikel 2 des Gesetzes zur Einführung virtueller Hauptversammlungen von Aktiengesellschaften und Änderung genossenschafts-

sowie insolvenz- und restrukturierungsrechtlicher Vorschriften (BGBl. I 2022, S. 1166 ff.) wurde § 118a in das AktG eingefügt.

Dieser soll nach dem Auslaufen der gesetzlichen Sonderregelungen infolge der COVID-19-Pandemie die Durchführung virtueller

Hauptversammlungen dauerhaft ermöglichen. Hierfür bedarf es einer Satzungsänderung, wobei die entsprechende Satzungsregelung

zeitlich auf maximal fünf Jahre ab Eintragung der Satzungsänderung in das Handelsregister der Gesellschaft befristet werden

muss. Nach § 118a Abs. 1 Satz 1 AktG kann die Satzung entweder vorsehen (Alternative 1) oder den Vorstand ermächtigen, vorzusehen

(Alternative 2), dass die Hauptversammlung ohne physische Präsenz der Aktionäre oder ihrer Bevollmächtigten am Ort der Hauptversammlung

abgehalten wird. Eine solche Ermächtigung des Vorstands im Sinne von § 118a Abs. 1 Satz 1 Alternative 2 AktG soll beschlossen

werden. Hierzu soll § 17 der Satzung der Gesellschaft geändert werden.

Vorgesehen ist lediglich eine Ermächtigung des Vorstands zur Durchführung virtueller Hauptversammlungen für circa zwei Jahre

anstatt der gesetzlich zulässigen fünf Jahre. Die Aktionäre können so bereits zu einem früheren Zeitpunkt als bei voller Ausschöpfung

der gesetzlichen Maximalfrist über eine mögliche erneute Ermächtigung des Vorstands zur Durchführung einer virtuellen Hauptversammlung

Beschluss fassen. Mit der vorgesehenen Ermächtigung des Vorstands ist nicht bereits eine Entscheidung darüber getroffen, ob

künftige Hauptversammlungen in virtueller Form oder als Präsenzveranstaltung stattfinden werden. Für künftige Hauptversammlungen

soll jeweils gesondert und unter Berücksichtigung der Umstände des jeweiligen Einzelfalls entschieden werden, ob von der Ermächtigung

Gebrauch gemacht und eine Hauptversammlung als virtuelle Hauptversammlung abgehalten werden soll. Der Vorstand wird vor jeder

Hauptversammlung nach pflichtgemäßem Ermessen und unter Berücksichtigung der jeweiligen Umstände – insbesondere der Interessen

der Gesellschaft und der Aktionäre, der Wahrung der Aktionärsrechte sowie von Kosten- und Nachhaltigkeitsaspekten – über das

Format der betreffenden Hauptversammlung (virtuelle Hauptversammlung oder Präsenzveranstaltung) und damit über das Gebrauchmachen

von der Ermächtigung entscheiden.

Überdies nehmen die Mitglieder des Aufsichtsrats grundsätzlich persönlich an der Hauptversammlung teil. Nach § 118 Abs. 3

Satz 2 AktG kann die Satzung jedoch bestimmte Fälle vorsehen, in denen eine Teilnahme von Mitgliedern des Aufsichtsrats an

der Hauptversammlung im Wege der Bild- und Tonübertragung erfolgen darf. Von dieser Möglichkeit soll Gebrauch gemacht und

es den Aufsichtsratsmitgliedern gestattet werden, insbesondere bei unangemessener Reisedauer bzw. unangemessenem Aufwand (aus

Nachhaltigkeitsgründen; CO2-Einsparung) und im Falle einer virtuellen Hauptversammlung im Wege der Bild- und Tonübertragung teilzunehmen. Hierzu soll

§ 17 der Satzung der Gesellschaft geändert werden.

Ferner wird eine Folgeänderung vorgeschlagen, die vorsorglich klarstellen soll, dass die bislang in § 19 Abs. 3 der Satzung

der Gesellschaft enthaltenen Befugnisse des Versammlungsleiters auch bei virtuellen Hauptversammlungen in Bezug auf das Nachfragerecht

(§ 131 Abs. 1d Satz 1 AktG) und das Fragerecht zu neuen Sachverhalten (§ 131 Abs. 1e Satz 1 AktG) gelten. In diesem Zuge wird

eine Neufassung des Absatzes vorgeschlagen.

Vorstand und Aufsichtsrat schlagen vor, wie folgt zu beschließen:

| a) |

§ 17 der Satzung der Gesellschaft wird ergänzt um folgenden Absatz 7:

| „(7) |

Der Vorstand ist für bis zum Ablauf des 31. August 2025 stattfindende Hauptversammlungen ermächtigt, vorzusehen, dass die

Hauptversammlung ohne physische Präsenz der Aktionäre oder ihrer Bevollmächtigten am Ort der Hauptversammlung abgehalten wird

(virtuelle Hauptversammlung).“

|

|

| b) |

§ 17 der Satzung der Gesellschaft wird ergänzt um folgenden Absatz 8:

| „(8) |

Die Mitglieder des Vorstands und des Aufsichtsrats sollen an der Hauptversammlung persönlich teilnehmen. Mitglieder des Aufsichtsrats

– mit Ausnahme des Versammlungsleiters, sofern dieser ein Mitglied des Aufsichtsrats ist – können auch im Wege der Bild- und

Tonübertragung an der Hauptversammlung teilnehmen, wenn ihnen die persönliche Anwesenheit am Ort der Hauptversammlung aufgrund

einer unangemessen langen Reisedauer oder ihres notwendigen Aufenthalts an einem anderen Ort nicht oder nur mit erheblichem

Aufwand möglich wäre oder wenn die Hauptversammlung als virtuelle Hauptversammlung abgehalten wird.“

|

|

| c) |

Die Überschrift zu § 17 der Satzung der Gesellschaft wird wie folgt neu gefasst:

„Ort und Einberufung der Hauptversammlung; Teilnahme der Organmitglieder; virtuelle Hauptversammlung“

|

| d) |

§ 19 Absatz 3 der Satzung der Gesellschaft wird wie folgt neu gefasst:

| „(3) |

Der Vorsitzende kann das Frage- und Rederecht der Aktionäre, im Fall einer virtuellen Hauptversammlung zudem ihr Nachfragerecht

und ihr Fragerecht zu neuen Sachverhalten, zeitlich angemessen beschränken; er kann insbesondere den zeitlichen Rahmen des

Versammlungsverlaufs, der Aussprache zu den Tagesordnungspunkten sowie des einzelnen Rede- oder Fragebeitrags angemessen festsetzen.“

|

|

|

| 11. |

Beschlussfassung über die Aufhebung bedingter Kapitalia

Die Frist der Ermächtigungen für die Ausgabe von Wandel- und/oder Optionsschuldverschreibungen nach Tagesordnungspunkt 8 Buchstabe

a) der Hauptversammlung vom 7. Mai 2015 und nach Tagesordnungspunkt 7 Buchstabe b) der Hauptversammlung vom 14. Juni 2016

ist jeweils abgelaufen. Es bestehen gegenwärtig keine unter Ausübung dieser Ermächtigungen begebenen Wandel- und/oder Optionsschuldverschreibungen.

Das Bedingte Kapital 2011 nach § 5 Abs. 4 der Satzung der Gesellschaft und das Bedingte Kapital 2016 nach § 5 Abs. 5 der Satzung

der Gesellschaft sind daher gegenstandslos und sollen gestrichen werden. Der Vorstand der Gesellschaft hat bereits in einer

öffentlichen Verpflichtungserklärung mit Datum vom 21. April 2022 klargestellt, von diesen Ermächtigungen keinen Gebrauch

zu machen.

Vorstand und Aufsichtsrat schlagen vor, wie folgt zu beschließen:

| a) |

§ 5 Abs. 4 der Satzung der Gesellschaft wird gestrichen und wie folgt neu gefasst:

„(4) [Einstweilen frei].“

|

| b) |

§ 5 Abs. 5 der Satzung der Gesellschaft wird gestrichen und wie folgt neu gefasst:

„(5) [Einstweilen frei].“

|

|

Anhang

Zu Tagesordnungspunkt 5: Vergütungsbericht nach § 162 AktG

VERGÜTUNGSBERICHT DES VORSTANDS UND AUFSICHTSRATS DER SFC ENERGY AG FÜR DAS GESCHÄFTSJAHR 2022

Dieser Vergütungsbericht stellt gem. § 162 Aktiengesetz (AktG) die Vergütung der gegenwärtigen und ausgeschiedenen Vorstandsmitglieder

sowie der Mitglieder des Aufsichtsrats der SFC Energy AG im Geschäftsjahr 2022 dar und erläutert diese.

Der Vergütungsbericht ist nach § 162 Abs. 3 AktG vom Abschlussprüfer der SFC Energy AG, der Deloitte GmbH Wirtschaftsprüfungsgesellschaft

formell zu prüfen. Der auf Grundlage dieser Prüfung vom Abschlussprüfer erteilte Vermerk wird dem Vergütungsbericht im Rahmen

der öffentlichen Zugänglichmachung auf der Internetseite der Gesellschaft nach § 162 Abs. 4 AktG beigefügt.

Vorstandsvergütungssystem gemäß § 87a Abs. 1 AktG

Der Aufsichtsrat hat im Einklang mit den Vorgaben des § 87a Abs. 1 AktG im Geschäftsjahr 2021 ein neues Vergütungssystem für

den Vorstand beschlossen und dieses der ordentlichen Hauptversammlung am 19. Mai 2021 zur Billigung vorgelegt. Das vorgelegte

Vorstandsvergütungssystem wurde mit einer Zustimmungsquote von 80 % von der Hauptversammlung gebilligt. Das von der Hauptversammlung

2021 gebilligte Vergütungssystem für Vorstand und Aufsichtsrat kann unter:

https://www.sfc.com/investoren/corporate-governance/

abgerufen werden.

Vergütungszufluss im Berichtsjahr 2022 teilweise aus Bestandsvergütungssystem

Die im Berichtsjahr 2022 gewährte Vergütung erfolgte allerdings teilweise weiterhin noch auf der Basis der zuvor bestehenden

vertraglichen Regelungen, die noch Gültigkeit hatten (Bestandsvergütungssystem), welche jedoch in weiten Teilen dem von der

Hauptversammlung in 2021 gebilligten Vergütungssystem entsprechen. Zwei Vorstandsverträge laufen noch bis 2024 und fallen

daher (noch) nicht unter das neue Vergütungssystem von 2021 (vgl. § 26j Abs. 1 S. 3 EG AktG).

Zielvergütung für das Geschäftsjahr 2022

In Übereinstimmung mit den jeweils einschlägigen Vorstandsdienstverträgen hat der Aufsichtsrat für die Vorstandsmitglieder

für das Geschäftsjahr 2022 die Ziel-Gesamtvergütung für jedes Vorstandsmitglied festgelegt. Zur Förderung der Transparenz

dieses Berichts sind in der nachfolgenden Tabelle die individuelle Zielvergütung je Vorstandsmitglied und die relativen Anteile

der einzelnen Vergütungselemente an der Ziel-Gesamtvergütung für das Geschäftsjahr 2022 dargestellt. Es handelt sich also nicht um die Vergütungsbeträge, die in dem Geschäftsjahr 2022 gewährt und geschuldet wurden (hierzu siehe unten unter „Gewährte und geschuldete Vorstandsvergütung“),

sondern um eine Darstellung der Ziel-Gesamtvergütung eines Vorstandsmitglieds für das Berichtsjahr 2022, welche sich aus der

Summe aller festen und variablen Vergütungsbestandteile für das Berichtsjahr zusammensetzt.

|

ZIEL-GESAMTVERGÜTUNG FÜR DEN VORSTAND

|

|

|

|

|

|

in EUR |

| zum 31.12.2022 amtierende Vorstandsmitglieder |

Peter Podesser

|

Daniel Saxena

|

Hans Pol

|

|

|

|

|

2022

|

in % ZGV

|

2022

|

in % ZGV

|

2022

|

in % ZGV

|

|

Feste Vergütung

|

|

Grundvergütung |

370.000 |

44,3% |

240.000 |

34,6% |

249.996 |

48,7% |

| |

+

|

Nebenleistungen |

14.490 |

1,7% |

24.000 |

3,5% |

27.970 |

5,5% |

| |

|

Beitrag Unterstützungskasse |

10.000 |

1,2% |

0 |

0,0% |

0 |

0,0% |

| |

|

Summe

|

394.490 |

47,3% |

264.000 |

38,1% |

277.966 |

54,2% |

|

Variable Vergütung

|

+

|

Kurzfristige variable Vergütung

|

|

|

|

|

|

|

| |

|

Zielbonus für das Geschäftsjahr 1 |

220.000 |

26,4% |

110.000 |

15,9% |

150.000 |

29,2% |

| |

+

|

Langfristige variable Vergütung

|

|

|

|

|

|

|

| |

|

SARs 2 |

0 |

0,0% |

319.096 |

46,0% |

0 |

0,0% |

| |

|

Aktienoptionen ("AOP") 3 |

219.854 |

26,4% |

0 |

0,0% |

85.218 |

16,6% |

| |

|

Summe

|

439.854 |

52,7% |

429.096 |

61,9% |

235.218 |

45,8% |

|

Gesamtvergütung

|

=

|

Ziel-Gesamtvergütung ("ZGV")

|

834.344 |

100,0% |

693.096 |

100,0% |

513.183 |

100,0% |

1) Der Wert entspricht dem variablen Bonus für das Berichtsjahr 2022 bei einer Zielerreichung von 100%.

2) Für die nach dem Daniel Saxena Programm 5 (2020-2024) zugeteilten SARs, die auch als langfristig variable Vergütung für das

Berichtsjahr 2022 dienen, wird für Zwecke der Darstellung der Zielvergütung in dieser Tabelle der Wert der SARs aus diesem

Programm gemäß dem beizulegenden Zeitwert zum Stichtag 31.12.2022 für die entsprechende Tranche für das Jahr 2022 angesetzt.

3) Die unter dem Dr. Podesser Aktienoptions-Programm 2020-2024 in 2020 unter dem Hans Pol Aktienoptions-Programm 2021-2025 in

2021 eingeräumten Aktienoptionen dienen anteilig auch als langfristig variable Vergütung für das Berichtsjahr 2022. Für Zwecke

der Darstellung der Zielvergütung in dieser Tabelle wird der Wert der eingeräumten Aktienoptionen aus diesen Programmen gemäß

ihrem beizulegenden Zeitwerten zum Stichtag 31.12.2022 für die entsprechende Tranchen für das Jahr 2022 angesetzt.

Festlegung der Vergütung des Vorstands durch den Aufsichtsrat

Der Aufsichtsrat legt die Vergütung des Vorstands im Einklang mit den Vorgaben des AktG fest. Er achtet dabei insbesondere

auf die Angemessenheit der Vergütung des Vorstands. Um die Angemessenheit der Vergütung sicherzustellen, werden die Vergütungshöhen

einem Marktvergleich mit vergleichbaren Unternehmen unterzogen (horizontaler Vergleich). Die vom Aufsichtsrat zuletzt im Jahre

2021 herangezogene Vergleichsgruppe bestand mit Blick auf Größe und/oder Sektor bzw. Branche aus relevanten Vergleichsunternehmen

aus dem SDAX / TecDAX sowie Unternehmen aus dem Wasserstoff-Sektor. Daneben berücksichtigt der Aufsichtsrat bei der Festlegung

der Vergütung des Vorstands zur Beurteilung der Üblichkeit innerhalb des Unternehmens das Verhältnis der Vorstandsvergütung

zur Vergütung der Geschäftsführer bzw. der ersten Management-Ebene der Einzelgesellschaften des Konzerns und der Belegschaft

insgesamt und dieses auch in der zeitlichen Entwicklung.

Bestandteile der Vergütung des Vorstands im Berichtsjahr 2022

Die Vergütung der Mitglieder des Vorstands bestand im Berichtsjahr 2022 aus den im Folgenden beschriebenen Elementen:

Grundvergütung

Die Vorstände erhielten eine feste jährliche Vergütung, die in zwölf gleichen Monatsraten gezahlt wurde. Die Höhe der Grundvergütung

orientiert sich an der Verantwortung und Erfahrung des jeweiligen Vorstandsmitglieds.

Des Weiteren erhielten die Mitglieder des Vorstands bestimmte marktübliche Nebenleistungen. So stellt die Gesellschaft den

Vorständen jeweils einen Dienstwagen zur Verfügung oder leistet eine Fahrzeugzulage, sofern der Vorstand keinen Dienstwagen

in Anspruch nimmt. Zudem sind in den Nebenleistungen Prämien für Pensions-, Unfall- und Lebensversicherungen der Vorstände

sowie Zuschüsse zu Krankenversicherungen enthalten. Im Berichtsjahr sind in den Nebenleistungen zudem die einmalige Energiepreispauschale

enthalten.

Versorgungsleistungen

Die Vorstände konnten im Berichtsjahr 2022 laufende Grundvergütung in Höhe von bis zu EUR 25.000 durch Beitragszahlungen an

externe Versorgungsträger in betriebliche Altersversorgung umwandeln. Von dieser Option wurde bisher nicht Gebrauch gemacht.

Für Herrn Dr. Podesser besteht eine beitragsorientierte Leistungszusage über eine Unterstützungskasse. Die Unterstützungskasse

erbringt gegenüber Herrn Dr. Podesser im Versorgungsfall die vereinbarten Versorgungsleistungen. Die Gesellschaft wendet der

Unterstützungskasse die erforderlichen Mittel zu. Die Höhe der Versorgungsleistungen ist abhängig von der versicherungstechnischen

Umsetzung des Versorgungsbetrages, der sich aus der individuell mit Herrn Dr. Podesser getroffenen Vereinbarung ergibt. Die

Versorgungsleistungen werden durch eine Lebensversicherung rückgedeckt. Herr Dr. Podesser erhält von der Unterstützungskasse

eine lebenslange monatliche Altersrente, wenn er nach Vollendung des 65. Lebensjahres aus den Diensten der Gesellschaft ausscheidet.

Bezieht Herr Dr. Podesser die Altersrente aus der gesetzlichen Rentenversicherung in voller Höhe, oder scheidet er nach Vollendung

des 60. Lebensjahres altershalber aus den Diensten der Gesellschaft aus, um in den Ruhestand zu treten, so kann er die Versorgungsleistung

bereits von diesem Zeitpunkt an verlangen. In diesem Fall erhält Herr Dr. Podesser die Versorgungsleistungen, die aus dem

für ihn zu diesem Zeitpunkt gebildeten Teil des Kassenvermögens der Unterstützungskasse finanziert werden können. Bei Eintritt

des Versorgungsfalles kann anstelle der Altersrente im Einvernehmen mit der Unterstützungskasse eine einmalige Kapitalzahlung

verlangt werden. Für den Fall, dass Herr Dr. Podesser verstirbt, ist eine Hinterbliebenenversorgung vereinbart.

Kurzfristig variable Vergütung / erfolgsabhängiger Bonus für das Berichtsjahr 2022

Die Vorstandsmitglieder haben die Möglichkeit, im Falle des Erreichens bestimmter Erfolgsziele eine variable Vergütung („Bonus“),

die den Beitrag zur Umsetzung der Geschäftsstrategie während eines Geschäftsjahrs honoriert, zu erhalten. Der Bonus für das

jeweilige Geschäftsjahr wird erst im darauffolgenden Geschäftsjahr vom Aufsichtsrat festgestellt und fällig. Der Bonus für

das Berichtsjahr 2022 wird daher erst im Berichtsjahr 2023 als gewährte (also als im Geschäftsjahr 2023 tatsächlich zugeflossene)

bzw. geschuldete (im Geschäftsjahr 2023 fällige, aber noch nicht erfüllte) Vergütung berichtet.

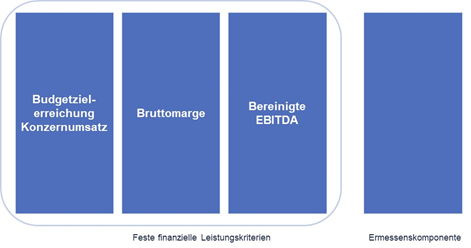

Der Bonus für das Berichtsjahr 2022 bemisst sich nach vier mit 25 % gleichgewichteten Leistungskriterien.

In Bezug auf das Berichtsjahr wurden folgende finanzielle Parameter festgelegt: Budgetzielerreichung betreffend (i) Konzernumsatz

(basierend auf dem budgetierten Umrechnungskurs des kanadischen Dollars zum Euro), (ii) Bruttomarge und (iii) bereinigtes

EBITDA (jeweils gewichtet mit 25%). Im Rahmen der Ermessenskomponente (insgesamt gewichtet mit 25%) können finanzielle oder

nicht-finanzielle Leistungskriterien oder eine Kombination aus beiden festgelegt werden. Der Aufsichtsrat hat die folgenden

festgelegten nicht-finanziellen Leistungskriterien (inkl. ESG-Ziele) für das Geschäftsjahr 2022 angewendet und in einer qualitativen

Gesamtschau gewürdigt: Für die Herren Dr. Peter Podesser und Daniel Saxena die Implementierung eines Environmental Social

Governance- (ESG) bzw. Corporate Social Responsibility- (CSR) Programmes und Berichts, für die Herren Hans Pol und Daniel

Saxena die Umsetzung einer langfristigen Cybersicherheitsstrategie bzw. die Implementierung entsprechender Systeme und für

die Herren Dr. Peter Podesser und Hans Pol die langfristige Geschäftsentwicklung mit dem Ziel des Angebotes einer vollständigen

Produktpalette von Wasserstoff-Brennstoffzellen. Die dem Bonus für das Berichtsjahr 2022 zugrundeliegenden Leistungskriterien

werden zur Förderung der Transparenz des Berichts in nachfolgender Tabelle zusammengefasst. Der tatsächlich erreichte STI-Betrag

fließt erst im Jahr 2023 zu und wird daher erst im kommenden Vergütungsbericht berichtet.

Leistungskriterien der kurzfristigen variablen Vergütung der Vorstandsmitglieder

für das Geschäftsjahr 2022

|

| Vorstandsmitglied

|

|

Zielerreichung

|

Bonus in TEUR

|

Tatsächlich erreicht

|

|

Gewichtung

|

Min.

|

Max.

|

Min.

|

Max.

|

Ziel-

erreichungs-

grad

|

Gesamtziel-

erreichungs-

grad

|

Gesamt-

Bonus in TEUR

|

| Peter Podesser |

Umsatzerlöse (budgetiert) |

25% |

0% |

125% |

- |

69 |

103% |

109% |

239 |

| Rohertrag (budgetiert) |

25% |

0% |

125% |

- |

69 |

103% |

| EBITDA bereinigt (budgetiert) |

25% |

0% |

125% |

- |

69 |

116% |

| Implementierung eines Environmental Social Governance- (ESG) bzw. Corporate Social Responsibility- (CSR) Programmes und Berichts;

Langfristige Geschäftsentwicklung mit dem Ziel des Angebotes einer vollständigen Produktpalette von Wasserstoff-Brennstoffzellen;

|

25% |

0% |

125% |

- |

69 |

113% |

| Daniel Saxena |

Umsatzerlöse (budgetiert) |

25% |

0% |

125% |

- |

34 |

103% |

109% |

119 |

| Rohertrag (budgetiert) |

25% |

0% |

125% |

- |

34 |

103% |

| EBITDA bereinigt (budgetiert) |

25% |

0% |

125% |

- |

34 |

116% |

| Implementierung eines ESG- bzw. CSR- Programms und Berichts Langfristige Cybersicherheitsstrategie bzw. die Implementierung

entsprechender Systeme

|

25% |

0% |

125% |

- |

34 |

113% |

| Hans Pol |

Umsatzerlöse (budgetiert) |

25% |

0% |

125% |

- |

47 |

103% |

109% |

163 |

| Rohertrag (budgetiert) |

25% |

0% |

125% |

- |

47 |

103% |

| EBITDA bereinigt (budgetiert) |

25% |

0% |

125% |

- |

47 |

116% |

| Langfristige Cybersicherheitsstrategie bzw. die Implementierung entsprechender Systeme Langfristige Geschäftsentwicklung mit

dem Ziel des Angebotes einer vollständigen Produktpalette von Wasserstoff-Brennstoffzellen

|

25% |

0% |

125% |

- |

47 |

113% |

Gewährte kurzfristig variable Vergütung / erfolgsabhängiger Bonus, der im Berichtsjahr 2022 gewährt wurde

Die Leistungskriterien, die in nachfolgender Tabelle ausgewiesenen sind, liegen der im Berichtsjahr 2022 gewährten kurzfristig

variablen Vergütung zugrunde; sie wurden für das Geschäftsjahr 2021 festgestellt. Die finanziellen Leistungskriterien entsprechen

denjenigen, die für das Geschäftsjahr 2022 gelten (mit jeweils 25%-Gewichtung). Die nicht-finanziellen Leistungskriterien,

die in ihrer Gesamtheit mit einer Gewichtung von 25 % in die Bemessung der kurzfristigen variablen Vergütung einfließen, bestanden

aus: Implementierung von strategischen Zielsetzungen (Weiterentwicklung von Zielkundenmärkten, Verbreiterung der industriellen

Partnerbasis, regionale Expansion), Mitarbeiterbindung (Schaffung und Erhalt von attraktiven Arbeitsplätzen), Einhaltung hoher

Qualitätsstandards, Wahrung einer stabilen und langfristig orientierten Aktionärsbasis sowie operative Stabilität und Gesundheitsschutz

für Mitarbeiter und Geschäftspartner in der Pandemie.

Leistungskriterien der kurzfristigen variablen Vergütung der Vorstandsmitglieder

für das Geschäftsjahr 2021

|

| Vorstandsmitglied

|

|

Zielerreichung

|

Bonus in TEUR

|

Tatsächlich erreicht

|

|

Gewichtung

|

Min.

|

Max.

|

Min.

|

Max.

|

Ziel-

erreichungs-

grad

|

Gesamtziel-erreichungs-grad

|

Gesamt-

Bonus in TEUR

|

| Peter Podesser |

Umsatzerlöse (budgetiert) |

25% |

0% |

125% |

- |

69 |

104% |

107% |

236 |

| Rohertragsmarge (budgetiert) |

25% |

0% |

125% |

- |

69 |

101% |

| EBITDA bereinigt (budgetiert) |

25% |

0% |

125% |

- |

69 |

110% |

| Implementierung von strategischen Zielsetzungen Mitarbeiterbindung Hohe Qualitätsstandards Stabile und langfristig orientierte

Aktionärsbasis Unternehmensstabilität/Gesundheitsschutz in der Pandemie

|

25% |

0% |

125% |

- |

69 |

114% |

| Daniel Saxena |

Umsatzerlöse (budgetiert) |

25% |

0% |

125% |

- |

34 |

104% |

107% |

118 |

| Rohertragsmarge (budgetiert) |

25% |

0% |

125% |

- |

34 |

101% |

| EBITDA bereinigt (budgetiert) |

25% |

0% |

125% |

- |

34 |

110% |

| Implementierung von strategischen Zielsetzungen Mitarbeiterbindung Hohe Qualitätsstandards Stabile und langfristig orientierte

Aktionärsbasis Unternehmensstabilität/Gesundheitsschutz in der Pandemie

|

25% |

0% |

125% |

- |

34 |

114% |

| Hans Pol |

Umsatzerlöse (budgetiert) |

25% |

0% |

125% |

- |

43 |

104% |

107% |

149 |

| Rohertragsmarge (budgetiert) |

25% |

0% |

125% |

- |

43 |

101% |

| EBITDA bereinigt (budgetiert) |

25% |

0% |

125% |

- |

43 |

110% |

| Implementierung von strategischen Zielsetzungen Mitarbeiterbindung Hohe Qualitätsstandards Stabile und langfristig orientierte

Aktionärsbasis Unternehmensstabilität/Gesundheitsschutz in der Pandemie

|

25% |

0% |

125% |

- |

43 |

114% |

Langfristig variable Vergütung

Als Beitrag zur nachhaltigen Entwicklung der Gesellschaft ist ein bedeutender Teil der Vorstandsvergütung an die langfristige

Entwicklung der SFC-Aktie gebunden. Als langfristig variable aktienbasierte Vergütung wurden in der Vergangenheit verschiedene

virtuelle bzw. physische Aktienoptionsprogramme eingeführt, auf dessen Grundlage den gegenwärtigen bzw. früheren Vorstandsmitgliedern

virtuelle Aktienoptionen („Stock Appreciation Rights“ oder “SARs“) oder echte Aktienoptionen („AOPs“) zugesagt wurden und

die sich zum Teil auch auf die Vergütung im Berichtsjahr 2022 auswirken. Für frühere Vorstandsmitglieder gab es im Berichtsjahr

2022 keine noch ausstehenden (künftig ausübbaren oder im Berichtsjahr ausgeübten) SARs oder AOPs. Mit der Zuteilung von SARs

bzw. AOPs als langfristig variables Vergütungselement verfolgt die Gesellschaft das Ziel, eine vorrangig an den Interessen

der Aktionäre ausgerichtete Geschäftspolitik, nämlich die langfristige Wertsteigerung der Beteiligung der Aktionäre, zu incentivieren

und zu fördern.

Virtuelles Aktienoptionsprogramm (SAR-Programme)

Der Aufsichtsrat der Gesellschaft hat zum Geschäftsjahr 2014 erstmals ein SAR-Programm (SAR-Programm 2014–2016; Programm 1)

mit dem Ziel implementiert, eine Gleichrichtung der Interessenlage von Aktionären und Vorstand zu schaffen. In der Folge wurden

weitere SAR-Programme aufgesetzt: SAR-Programm 2015-2018 (Hans Pol Programm 2), SAR-Programm 2017-2019 (Dr. Peter Podesser

Programm 3), SAR-Programm 2018-2021 (Hans Pol Programm 4) und SAR-Programm 2020-2024 (Daniel Saxena Programm 5). Herrn Dr.

Peter Podesser wurden in 2020 (Dr. Peter Podesser Programm 5) im Rahmen der Verlängerung für die nächste Bestellperiode virtuelle

Aktienoptionen (SARs) zugeteilt. Diese SARs-Zuteilung im Rahmen des Programms 5 wurde zum 9. Juli 2020 in ein (physisches)

Aktienoptionsprogramm (Aktienoptionsprogramm 2020-2024) überführt und damit abgelöst.

Im Folgenden werden nur die SARs-Programme beschrieben, die für den Berichtszeitraum relevant sind.

| • |

Herrn Dr. Peter Podesser wurden in 2017 (Dr. Peter Podesser Programm 3) im Rahmen der Verlängerung für die nächste Bestellperiode

virtuelle Aktienoptionen (SARs) zugeteilt.

|

| • |

Herrn Pol wurden 2018 im Rahmen der Verlängerung seines Vorstandsanstellungsvertrags (Hans Pol Programm 4) in 2018 virtuelle

Aktienoptionen (SARs) zugeteilt.

|

| • |

Herrn Daniel Saxena wurden mit Bestellung im Juli 2020 virtuelle Aktienoptionen (SARs) zugeteilt (Daniel Saxena Programm 5).

|

Die Funktionsweise der vorgenannten SARs-Programme ist – mit einzelnen Abweichungen in den Programmen – in den Grundzügen

gleich ausgestaltet: Danach erfolgte eine einmalige Zuteilung einer bestimmten Anzahl an SARs für die jeweilige Bestellperiode

des Vorstandsmitglieds, deren Bestand in Abhängigkeit von dem Verfall von SARs an bestimmten Verfallsstichtagen reduziert

werden kann. Der Bestand zugeteilter und nicht verfallener SARs (zu einem Stichtag ein Jahr nach dem letzten Verfallsstichtag)

setzt sich aus gleich großen Teil-Tranchen für diejenigen Jahre der Vorstandstätigkeit, für die die Zuteilung erfolgt ist,

zusammen. Ab dem Zuteilungstag der jeweiligen SARs-Tranche beginnt eine Wartefrist, die für die einzelnen Teil-Tranchen unterschiedlich

lang bemessen ist, wobei für die erste Teil-Tranche stets eine Wartefrist von vier Jahren ab dem Zuteilungstag und für die

jeweiligen weiteren Teil-Tranchen eine jeweils verlängerte Wartefrist gilt. Nach Ablauf der festgelegten Wartezeit für die

jeweilige Teil-Tranche können die SARs der Teil-Tranche in einem Ausübungszeitraum von einem Jahr nach Ablauf der jeweiligen

Wartezeit der Teil-Tranche (vorbehaltlich bestimmter Blackout-Perioden) ausgeübt werden, soweit sie nicht zuvor zu den jeweils

einschlägigen definierten Verfallsstichtagen verfallen sind. Der Verfall von SARs zu den festgelegten Verfallsstichtagen richtet

sich danach, welcher durchschnittliche Börsenkurs der Aktie der Gesellschaft an den letzten 30 Handelstagen vor dem jeweiligen

Verfallsstichtag erreicht ist (Verfallsstichtagskurs). In Abhängigkeit von dem erreichten durchschnittlichen Börsenkurs verfällt

eine bestimmte festgelegte Stückzahl an SARs; bei Erreichen oder Überschreiten des festgelegten durchschnittlichen Kursziels

vor dem jeweiligen Verfallsstichtag verfallen keine SARs. Nach Ablauf der Wartezeit und vorbehaltlich eines Verfalls an den

Verfallsstichtagen kann eine bestimmte Anzahl an SARs innerhalb des Ausübungszeitraums ausgeübt werden. Die Anzahl ausübbarer

SARs hängt von dem durchschnittlichen Börsenkurs der Aktie der Gesellschaft an den letzten 30 Handelstagen vor dem Tag der

Ausübung ab (sog, Referenzkurs). Hierfür sind in den einzelnen SARs-Programmen gewisse Referenzkursspannen festgelegt, die

eine bestimmte maximale Anzahl ausübbarer SARs vorgibt. Die Ausübung der SARs begründet einen Anspruch auf Barausgleich, der

sich wie folgt berechnet: (Referenzkurs – Ausübungspreis) x Anzahl ausübbarer SARs.

Das Hans Pol Programm 4 sieht zusätzlich als Voraussetzung für die Ausübbarkeit von SARs vor, dass ein bestimmtes Erfolgsziel

vor Ablauf der jeweiligen Wartezeit erreicht sein muss: der durchschnittliche Börsenkurs der Aktie der Gesellschaft an den

letzten 30 Handelstagen vor Ablauf der Wartezeit übersteigt den durchschnittlichen Börsenkurs der Aktie der Gesellschaft an

den letzten 30 Handelstagen vor dem Zuteilungstag.

Der Ausübungspreis beträgt jeweils EUR 1,00 je SAR. Die Zahl der zugeteilten (und noch nicht in Vorjahren verfallenen oder

bereits ausgeübten) sowie die im Berichtsjahr 2022 verfallenen und ausgeübten SARs werden in folgender Tabelle (unter Berücksichtigung

von § 162 Abs. 1 S. 2 Nr. 3 AktG) dargestellt:

|

SARS ZUTEILUNG

|

|

|

|

|

Zum 31.12.2022 amtierende Vorstandsmitglieder

|

Peter Podesser

|

Daniel Saxena

|

Hans Pol

|

|

|

Programm 3

|

Programm 5

|

Programm 4

|

| Zuteilungstag: |

01.04.2017 |

01.07.2020 |

01.07.2018 |

| Anzahl der Stock Appreciation Rights (SARs) |

360.000 |

228.000 |

180.000 |

| Maximale Laufzeit (Jahre) |

5 |

8 |

7 |

| Anzahl der Teil-Tranchen1 |

3 |

4 |

3 |

| Leistungszeitraum: |

01.04.2017 |

01.07.2020 |

01.07.2018 |

|

|

31.03.2020 |

30.06.2024 |

30.06.2021 |

| Ablauf Wartezeit2 |

|

|

|

| |

Tranche 1 |

01.04.2021 |

01.07.2024 |

01.07.2022 |

| |

Tranche 2 |

01.09.2021 |

01.07.2025 |

01.07.2023 |

| |