INDUS Holding Aktiengesellschaft

Bergisch Gladbach

WKN 620 010/ISIN DE0006200108

Ereignis GMET0INH0523

EINLADUNG ZUR ORDENTLICHEN HAUPTVERSAMMLUNG

Hiermit laden wir unsere Aktionäre zur 32. ordentlichen Hauptversammlung ein, die am

Mittwoch, den 17. Mai 2023, um 10.30 Uhr (MESZ)

im Rheinsaal des Congress-Centrums Nord Koelnmesse, 2. OG, Deutz-Mülheimer Straße 111, 50679 Köln, abgehalten wird.

| 1. |

Vorlagen an die Hauptversammlung gemäß § 176 Abs. 1 Satz 1 AktG

Der Hauptversammlung werden vom Vorstand gemäß § 176 Abs. 1 Satz 1 AktG die folgenden Unterlagen, jeweils für das Geschäftsjahr

vom 1. Januar 2022 bis zum 31. Dezember 2022, zugänglich gemacht:

| - |

der festgestellte Jahresabschluss der INDUS Holding AG,

|

| - |

der gebilligte Konzernabschluss,

|

| - |

der zusammengefasste Lagebericht für die INDUS Holding AG und den Konzern, einschließlich des erläuternden Berichts des Vorstands

zu den Angaben nach §§ 289a, 315a HGB,

|

| - |

der Bericht des Aufsichtsrats,

|

| - |

der gesonderte nichtfinanzielle Konzernbericht, und

|

| - |

der Vorschlag des Vorstands für die Verwendung des Bilanzgewinns.

|

Die vorgenannten Unterlagen stehen im Internet unter

| www.indus.de/investor-relations/hauptversammlung |

ab dem Zeitpunkt der Einberufung zur Verfügung. Sie werden auch während der Hauptversammlung über die genannte Internetadresse

zugänglich sein und in der Hauptversammlung erläutert werden. Im Internet unter

| www.indus.de/ueber-indus/corporate-governance |

finden sich auch die Erklärung zur Unternehmensführung mit der Berichterstattung zur Corporate Governance und der Vergütungsbericht

zum Geschäftsjahr 2022.

Der Aufsichtsrat hat den vom Vorstand aufgestellten Jahresabschluss und Konzernabschluss gebilligt; damit ist der Jahresabschluss

festgestellt. Entsprechend den gesetzlichen Bestimmungen ist daher zu Tagesordnungspunkt 1 keine Beschlussfassung vorgesehen.

|

| 2. |

Beschlussfassung über die Verwendung des Bilanzgewinns

Vorstand und Aufsichtsrat schlagen vor, den Bilanzgewinn des Geschäftsjahres 2022 in Höhe von EUR 27.217.691,70 wie folgt

zu verwenden:

Ausschüttung einer Dividende von EUR 0,80 je dividendenberechtigter Stückaktie (26.895.559 dividendenberechtigte Stückaktien):

EUR 21.516.447,20

| Einstellung in andere Gewinnrücklagen: |

EUR |

4.000.000,00 |

| Gewinnvortrag: |

EUR |

1.701.244,50 |

| Bilanzgewinn: |

EUR |

27.217.691,70 |

Gemäß § 58 Abs. 4 Satz 2 AktG ist der Anspruch auf die Dividende am dritten auf den Hauptversammlungsbeschluss folgenden Geschäftstag,

das heißt am 23. Mai 2023, fällig.

|

| 3. |

Beschlussfassung über die Entlastung der Mitglieder des Aufsichtsrats

Vorstand und Aufsichtsrat schlagen vor, den im Geschäftsjahr 2022 amtierenden Mitgliedern des Aufsichtsrats für das Geschäftsjahr

2022 Entlastung zu erteilen.

|

| 4. |

Beschlussfassung über die Entlastung der Mitglieder des Aufsichtsrats

Vorstand und Aufsichtsrat schlagen vor, den im Geschäftsjahr 2022 amtierenden Mitgliedern des Aufsichtsrats für das Geschäftsjahr

2022 Entlastung zu erteilen.

|

| 5. |

Beschlussfassung über die Bestellung des Abschlussprüfers und des Konzernabschlussprüfers

Der Aufsichtsrat schlägt – gestützt auf die Empfehlung seines Prüfungsausschusses – vor, die PricewaterhouseCoopers GmbH Wirtschaftsprüfungsgesellschaft,

Frankfurt am Main, zum Abschlussprüfer für die Gesellschaft und den Konzern für das Geschäftsjahr 2023 zu bestellen.

Der Prüfungsausschuss hat erklärt, dass seine Empfehlung frei von ungebührlicher Einflussnahme durch Dritte ist und ihm keine

die Auswahlmöglichkeiten beschränkende Klausel im Sinne von Art. 16 Abs. 6 der EU-Abschlussprüferverordnung (Verordnung (EU)

Nr. 537/2014 des Europäischen Parlaments und des Rates vom 16. April 2014 über spezifische Anforderungen an die Abschlussprüfung

bei Unternehmen von öffentlichem Interesse und zur Aufhebung des Beschlusses 2005/909/EG der Kommission) auferlegt wurde.

|

| 6. |

Wahlen zum Aufsichtsrat

Mit Ablauf der ordentlichen Hauptversammlung am 17. Mai 2023 endet die Amtszeit sämtlicher Aufsichtsratsmitglieder.

Der Aufsichtsrat der INDUS Holding AG setzt sich nach §§ 96 Abs. 1, 101 Abs. 1 AktG und § 7 Abs. 1 Satz 1 Nr. 1 MitbestG und

§ 10 Abs. 1 der Satzung der INDUS Holding AG aus je sechs Mitgliedern der Anteilseigner und der Arbeitnehmer zusammen.

Nach § 96 Abs. 2 Satz 1 AktG setzt sich der Aufsichtsrat zu mindestens 30 % aus Frauen und zu mindestens 30 % aus Männern

zusammen. Sowohl die Vertreter der Anteilseigner als auch die Vertreter der Arbeitnehmer im Aufsichtsrat haben der Gesamterfüllung

gemäß § 96 Abs. 2 Satz 3 AktG vor den Aufsichtsratswahlen der Arbeitnehmer widersprochen, sodass der Mindestanteil für diese

Aufsichtsratswahlen von der Seite der Anteilseigner als auch der Seite der Arbeitnehmer getrennt zu erfüllen ist. Dabei ist

nach § 96 Abs. 2 Satz 4 AktG auf volle Personenzahlen mathematisch auf- bzw. abzurunden. Der Aufsichtsrat ist daher sowohl

auf der Seite der Anteilseigner als auch auf der Seite der Arbeitnehmer jeweils mit mindestens zwei Frauen und mindestens

zwei Männern zu besetzen.

Dem Aufsichtsrat gehören aktuell insgesamt fünf Frauen an, davon drei auf Arbeitnehmerseite und zwei auf Anteilseignerseite,

sodass das Mindestanteilsgebot derzeit erfüllt ist. Um das Mindestanteilsgebot auch zukünftig zu erfüllen, sind mindestens

zwei Frauen und mindestens zwei Männer als Vertreter der Anteilseigner zu wählen. Nach der Wahl der vom Aufsichtsrat vorgeschlagenen

Kandidaten würden dem Aufsichtsrat auf der Seite der Anteilseigner drei Frauen und drei Männer angehören, sodass das Mindestanteilsgebot

erfüllt wäre.

Der Aufsichtsrat schlägt vor, die nachfolgend unter a) – f) genannten Kandidaten jeweils mit Wirkung ab Beendigung der Hauptversammlung

am 17. Mai 2023 als Vertreter der Anteilseigner in den Aufsichtsrat der INDUS Holding AG zu wählen:

| a) |

Herrn Jürgen Abromeit, Unternehmer, wohnhaft in Georgsmarienhütte,

|

| b) |

Frau Dr. Dorothee Becker, Geschäftsführende Gesellschafterin der Gebr. Becker GmbH, Wuppertal, wohnhaft in Wuppertal,

|

| c) |

Herrn Jan Klingelnberg, CEO der Klingelnberg AG, Zürich, Schweiz, wohnhaft in Erlenbach, Schweiz,

|

| d) |

Frau Barbara Schick, stellvertretende Vorsitzende des Vorstands der Versicherungskammer Bayern Versicherungsanstalt des öffentlichen

Rechts, München, wohnhaft in München,

|

| e) |

Herrn Dipl.-Ing. Carl Martin Welcker, Geschäftsführender Gesellschafter der Alfred H. Schütte GmbH & Co. KG, Köln, wohnhaft

in Köln,

|

| f) |

Frau Prof. Dr. Isabell M. Welpe, Vorstand des Lehrstuhls für Strategie und Organisation der Technischen Universität München,

wohnhaft in München.

|

Die Bestellung der unter a) bis d) und f) genannten Kandidaten, d.h. von Herrn Abromeit, Frau Dr. Becker, Herrn Klingelnberg,

Frau Schick und Frau Prof. Welpe soll jeweils für eine Amtszeit bis zur Beendigung der Hauptversammlung, welche über die Entlastung

für das Geschäftsjahr 2027 beschließt, und die Bestellung des unter e) genannten Kandidaten, d.h. von Herrn Dipl.-Ing. Welcker,

für eine Amtszeit bis zur Beendigung der Hauptversammlung, welche über die Entlastung für das Geschäftsjahr 2025 beschließt,

erfolgen. Die Wahlvorschläge des Aufsichtsrats stützen sich auf entsprechende Empfehlungen seines Nominierungsausschusses.

Es ist vorgesehen, dass Herr Jürgen Abromeit im Fall seiner Wahl durch die Hauptversammlung für den Vorsitz im Aufsichtsrat

vorgeschlagen wird.

Es ist beabsichtigt, die Wahl durch die Hauptversammlung als Einzelwahlen durchzuführen.

Nach Einschätzung des Aufsichtsrats erfüllen die Wahlvorschläge die Anforderungen des Deutschen Corporate Governance Kodex

in seiner Fassung vom 28. April 2022, bekanntgemacht im Bundesanzeiger am 27. Juni 2022, ("DCGK") und berücksichtigen die vom Aufsichtsrat für seine Zusammensetzung beschlossenen Ziele, einschließlich der Ziele im Rahmen

seines Diversitätskonzepts, und streben die Ausfüllung des vom Aufsichtsrat erarbeiteten Kompetenzprofils für das Gesamtgremium

an. Die beschlossenen Ziele sowie das Kompetenzprofil sind einschließlich des Stands der Umsetzung in Form einer Qualifikationsmatrix

in der Erklärung zur Unternehmensführung zum Geschäftsjahr 2022 veröffentlicht. Die Qualifikationsmatrix kann überdies über

die Internetseite der Gesellschaft unter

| www.indus.de/ueber-indus/aufsichtsrat |

abgerufen werden. Der Aufsichtsrat hat sich zudem vergewissert, dass die Kandidaten den für das Amt zu erwartenden Zeitaufwand

aufbringen können. Die Vorschläge berücksichtigen die vom Aufsichtsrat beschlossene Altersgrenze von 70 Jahren sowie die vom

Aufsichtsrat beschlossene Regelgrenze für die maximale Zugehörigkeitsdauer.

Mit Blick auf Empfehlung C.13 des DCGK erklärt der Aufsichtsrat, dass die unter lit. d) genannte Kandidatin, Frau Barbara

Schick, Mitglied des Vorstands der Versicherungskammer Bayern Versicherungsanstalt des öffentlichen Rechts ist, die 17,7 %

der stimmberechtigten Aktien der INDUS Holding AG hält. Nach Einschätzung des Aufsichtsrats bestehen, mit Ausnahme des vorstehend

offengelegten Sachverhaltes, keine für die Wahlentscheidung eines objektiv urteilenden Aktionärs maßgebenden persönlichen

oder geschäftlichen Beziehungen zwischen Frau Schick einerseits und der INDUS Holding AG, deren Konzernunternehmen, den Organen

der INDUS Holding AG oder einem direkt oder indirekt mit mehr als 10 % der stimmberechtigten Aktien an der INDUS Holding AG

beteiligten Aktionär andererseits. Nach Einschätzung des Aufsichtsrats ist die zur Wahl vorgeschlagene Kandidatin – auch unter

Berücksichtigung des vorstehend offengelegten Sachverhalts – unabhängig von der Gesellschaft und deren Vorstand sowie unabhängig

von einem kontrollierenden Aktionär im Sinne von Empfehlung C.6 DCGK. Ferner steht nach Einschätzung des Aufsichtsrats keiner

der anderen unter lit. a) bis f) genannten Kandidaten in einer persönlichen oder geschäftlichen Beziehung im Sinne der Empfehlung

C.13 DCGK zur INDUS Holding AG, deren Konzerngesellschaften, den Organen der INDUS Holding AG sowie einem wesentlich an der

Gesellschaft beteiligten Aktionär. Somit sind sämtliche vorgeschlagenen Kandidaten im Falle ihrer Wahl nach Einschätzungen

des Aufsichtsrats unabhängig im Sinne des DCGK.

Lebensläufe der vorgeschlagenen Kandidaten, die sowohl über die relevanten Kenntnisse, Fähigkeiten und fachlichen Erfahrungen

als auch über die wesentlichen Tätigkeiten der vorgeschlagenen Kandidaten informieren, einschließlich der Angaben zu Mitgliedschaften

in anderen gesetzlich zu bildenden Aufsichtsräten und in vergleichbaren deutschen und internationalen Kontrollgremien von

Wirtschaftsunternehmen gemäß § 125 Abs. 1 Satz 5 AktG, sind im Anschluss an die Tagesordnung unter Ziffer II. "Weitere Erläuterungen,

Berichte und Anlagen" dargestellt und können zusätzlich auf der Internetseite der Gesellschaft unter

| www.indus.de/investor-relations/hauptversammlung |

abgerufen werden.

|

| 7. |

Beschlussfassung über die Billigung des Vergütungsberichts

Vorstand und Aufsichtsrat haben gemäß § 162 AktG einen Vergütungsbericht über die im Geschäftsjahr 2022 den Mitgliedern des

Vorstands und des Aufsichtsrats gewährte und geschuldete Vergütung erstellt, der der Hauptversammlung gemäß § 120a Abs. 4

AktG zur Beschlussfassung über dessen Billigung vorgelegt wird. Der Vergütungsbericht wurde gemäß § 162 Abs. 3 AktG durch

den Abschlussprüfer daraufhin geprüft, ob die gesetzlich geforderten Angaben nach § 162 Abs. 1 und 2 AktG gemacht wurden (formelle

Prüfung). Über die gesetzlichen Anforderungen hinaus erfolgte auch eine inhaltliche Prüfung durch den Abschlussprüfer. Der

Vermerk über die formelle Prüfung des Vergütungsberichts gemäß § 162 Abs. 3 Satz 3 AktG ist dem Vergütungsbericht gemäß §

162 Abs. 3 Satz 4 AktG beigefügt.

Der Vergütungsbericht ist im Anschluss an die Tagesordnung unter Ziffer II. "Weitere Erläuterungen, Berichte und Anlagen"

abgedruckt und von der Einberufung der Hauptversammlung an über unsere Internetseite unter

| www.indus.de/investor-relations/hauptversammlung |

zugänglich. Ferner wird der Vergütungsbericht dort auch während der Hauptversammlung zugänglich sein.

Vorstand und Aufsichtsrat schlagen vor, den nach § 162 AktG erstellten und geprüften Vergütungsbericht für das Geschäftsjahr

2022 zu billigen.

|

| 8. |

Beschlussfassung über die Aufhebung der bestehenden von der Hauptversammlung am 24. Mai 2018 erteilten Ermächtigung und Schaffung

einer neuen Ermächtigung des Vorstands zur Ausgabe von Options- und/oder Wandel- und/oder Gewinnschuldverschreibungen sowie

Genussrechten oder einer Kombination dieser Instrumente mit der Möglichkeit des Bezugsrechtsausschlusses; Aufhebung des Bedingten

Kapitals 2018 und Schaffung eines neuen bedingten Kapitals (Bedingtes Kapital 2023) und entsprechende Satzungsänderung

Die ordentliche Hauptversammlung der Gesellschaft vom 24. Mai 2018 hat den Vorstand ermächtigt, mit Zustimmung des Aufsichtsrats

bis zum 23. Mai 2023 einmalig oder mehrmals auf den Inhaber und/oder auf den Namen lautende Options, Wandel- und Gewinnschuldverschreibungen

sowie Genussrechte oder Kombinationen dieser Instrumente im Gesamtnennbetrag von bis zu EUR 100.000.000,00 mit oder ohne Laufzeitbegrenzung

zu begeben und deren Inhabern bzw. Gläubigern Options- bzw. Wandlungsrechte oder -pflichten auf insgesamt bis zu 4.500.000

auf den Inhaber lautende Stückaktien der Gesellschaft mit einem anteiligen Betrag am Grundkapital von insgesamt bis zu EUR

11.700.000,04 nach näherer Maßgabe der Options- bzw. Wandelanleihebedingungen zu gewähren oder aufzuerlegen. Der Vorstand

hat von dieser Ermächtigung bislang keinen Gebrauch gemacht. Die vorstehend bezeichnete Ermächtigung soll erneuert werden.

Zu diesem Zweck wird zugleich vorgeschlagen, das Bedingte Kapital 2018 aufzuheben, ein neues Bedingtes Kapital 2023 zu schaffen

und die Satzung entsprechend anzupassen.

Vorstand und Aufsichtsrat schlagen vor, folgenden Beschluss zu fassen:

| 8.1. |

Aufhebung der bestehenden Ermächtigung vom 24. Mai 2018 und des bedingten Kapitals 2018

|

Die derzeit bestehende, von der ordentlichen Hauptversammlung am 24. Mai 2018 unter Tagesordnungspunkt 6 erteilte Ermächtigung

des Vorstands zur Ausgabe von Options-, Wandel- und Gewinnschuldverschreibungen sowie Genussrechten oder Kombinationen dieser

Instrumente und das in § 7 der Satzung geregelte Bedingte Kapital 2018 werden mit Wirkung ab Eintragung der nachfolgend unter

Ziffer 8.4 zu beschließenden Satzungsänderung in das Handelsregister aufgehoben.

| 8.2. |

Neue Ermächtigung zur Ausgabe von Options-, Wandel- und Gewinnschuldverschreibungen sowie Genussrechten oder Kombinationen

dieser Instrumente mit der Möglichkeit des Bezugsrechtsausschlusses

|

a. Ermächtigungszeitraum, Nennbetrag, Aktienzahl, Laufzeit

Der Vorstand wird ermächtigt, mit Zustimmung des Aufsichtsrats bis zum 16. Mai 2028 (einschließlich) auf den Inhaber und/oder

auf den Namen lautende Options-, Wandel- und Gewinnschuldverschreibungen sowie Genussrechte oder Kombinationen dieser Instrumente

(nachstehend auch gemeinsam "Schuldverschreibungen") im Gesamtnennbetrag von bis zu EUR 100.000.000,00 mit oder ohne Laufzeitbegrenzung

zu begeben und den Inhabern bzw. Gläubigern (nachstehend die "Inhaber") der Schuldverschreibungen Options- bzw. Wandlungsrechte

oder -pflichten auf insgesamt bis zu 2.689.555 auf den Inhaber lautende Stückaktien der Gesellschaft mit einem anteiligen

Betrag am Grundkapital von insgesamt bis zu EUR 6.992.843,02 nach näherer Maßgabe der Options- bzw. Wandelanleihebedingungen

(nachstehend "Bedingungen der Schuldverschreibungen") zu gewähren oder aufzuerlegen. Die Schuldverschreibungen können einmalig

oder mehrmals, insgesamt oder in Teilen sowie auch gleichzeitig in verschiedenen Tranchen begeben werden. Die Schuldverschreibungen

werden in jeweils unter sich gleichberechtigte und gleichrangige Teilschuldverschreibungen eingeteilt.

b. Verzinsung

Die Schuldverschreibungen können mit einer variablen Verzinsung ausgestattet werden. Sie kann von Gewinnkennzahlen der Gesellschaft

und/oder des Konzerns (unter Einschluss des Bilanzgewinns oder der durch Gewinnverwendungsbeschluss festgesetzten Dividende

für Aktien der Gesellschaft) abhängig sein. In diesem Fall müssen die Schuldverschreibungen nicht mit einem Wandlungs- oder

Optionsrecht versehen werden. Es kann ferner eine Nachzahlung für in Vorjahren ausgefallene Leistungen vorgesehen werden.

c. Options- und Wandlungsrecht

Im Falle der Ausgabe von Optionsschuldverschreibungen werden jeder Teilschuldverschreibung ein oder mehrere Optionsscheine

beigefügt, die den Inhaber nach näherer Maßgabe der vom Vorstand festzulegenden Bedingungen der Schuldverschreibungen zum

Bezug von neuen, auf den Inhaber lautenden Stückaktien der Gesellschaft berechtigen oder verpflichten oder die ein Andienungsrecht

der Gesellschaft beinhalten. Die Bedingungen der Schuldverschreibungen können vorsehen, dass der Optionspreis ganz oder teilweise

auch durch Übertragung von Teilschuldverschreibungen und gegebenenfalls eine bare Zuzahlung erfüllt werden kann. Im Übrigen

kann vorgesehen werden, dass Spitzen zusammengelegt und gegebenenfalls gegen Zuzahlung zum Bezug ganzer Aktien aufaddiert

und/oder in Geld ausgeglichen werden. Das Bezugsverhältnis ergibt sich aus der Division des Nennbetrages einer Teilschuldverschreibung

durch den Optionspreis für eine Aktie der Gesellschaft. Der anteilige Betrag am Grundkapital, der auf die je Teilschuldverschreibung

zu beziehenden Aktien entfällt, darf den Nennbetrag der einzelnen Teilschuldverschreibung nicht übersteigen.

Im Falle der Ausgabe von Wandelschuldverschreibungen erhalten die Inhaber der Schuldverschreibungen das Recht oder die Pflicht,

ihre Teilschuldverschreibungen nach näherer Maßgabe der Bedingungen der Schuldverschreibungen in neue, auf den Inhaber lautende

Stückaktien der Gesellschaft zu wandeln. Das Wandlungsverhältnis ergibt sich aus der Division des Nennbetrags bzw. eines unter

dem Nennbetrag liegenden Ausgabebetrages einer Teilschuldverschreibung durch den festgesetzten Wandlungspreis für eine Aktie

der Gesellschaft und kann auf eine volle Zahl auf- oder abgerundet werden. Es kann vorgesehen werden, dass das Wandlungsverhältnis

variabel ist und der Wandlungspreis innerhalb einer festzulegenden Bandbreite in Abhängigkeit von der Entwicklung des Aktienkurses

während der Laufzeit oder während eines bestimmten Zeitraums innerhalb der Laufzeit festgesetzt wird. Ferner kann eine in

bar zu leistende Zuzahlung festgelegt werden. Im Übrigen kann vorgesehen werden, dass nicht wandlungsfähige Spitzen zusammengelegt

und/oder in Geld ausgeglichen werden. Der anteilige Betrag am Grundkapital der je Wandelschuldverschreibung zu beziehenden

Aktien darf den Nennbetrag der einzelnen Teilschuldverschreibung nicht übersteigen. § 9 Abs. 1 AktG sowie § 199 Abs. 2 AktG

sind jeweils zu beachten.

d. Zahlung eines Geldbetrags; Gewährung bestehender Aktien

Die Bedingungen der Schuldverschreibungen können das Recht der Gesellschaft vorsehen, im Falle der Wandlung bzw. Optionsausübung

nicht neue Aktien zu gewähren, sondern einen Geldbetrag zu zahlen, der für die Anzahl der anderenfalls zu liefernden Aktien

mindestens dem volumengewichteten Durchschnittskurs der Aktie der Gesellschaft im XETRA-Handel (oder einem an die Stelle des

XETRA-Systems getretenen funktional vergleichbaren Nachfolgesystem) an der Frankfurter Wertpapierbörse während der letzten

zehn Börsenhandelstage vor Erklärung der Wandlung bzw. Optionsausübung entspricht. Die Bedingungen der Schuldverschreibungen

können auch vorsehen, dass die Schuldverschreibungen nach Wahl der Gesellschaft statt in neue Aktien aus bedingtem Kapital

in bereits existierende Aktien der Gesellschaft gewandelt werden können bzw. das Optionsrecht oder die Optionspflicht durch

Lieferung solcher Aktien erfüllt werden kann.

e. Options-/Wandlungspflicht

Die Bedingungen der Schuldverschreibungen können auch eine Options- bzw. Wandlungspflicht zum Ende der Laufzeit oder zu einem

anderen Zeitpunkt (jeweils auch "Endfälligkeit") begründen oder das Recht der Gesellschaft vorsehen, bei Endfälligkeit den

Inhabern der Schuldverschreibungen ganz oder teilweise anstelle der Zahlung des fälligen Geldbetrages Aktien der Gesellschaft

zu gewähren oder anzudienen (Ersetzungsbefugnis). In den vorgenannten Fällen kann der Options- bzw. Wandlungspreis nach näherer

Maßgabe der Bedingungen der Schuldverschreibungen dem volumengewichteten Durchschnittskurs der Aktie der Gesellschaft im XETRA-Handel

(oder einem an die Stelle des XETRA-Systems getretenen funktional vergleichbaren Nachfolgesystem) an der Frankfurter Wertpapierbörse

während der letzten zehn Börsenhandelstage vor oder nach dem Tag der Ermittlung des Wandlungs- bzw. Optionspreises nach näherer

Maßgabe der Bedingungen der Schuldverschreibungen entsprechen, auch wenn dieser Durchschnittskurs unterhalb des in lit. f.

genannten Mindestpreises (80 %) liegt. § 9 Abs. 1 i.V.m. § 199 Abs. 2 AktG sind zu beachten.

f. Options-/Wandlungspreis

Der jeweils im Verhältnis des Nennbetrags einer Teilschuldverschreibung zu der Anzahl der dafür zu beziehenden Aktien festzusetzende

Options- oder Wandlungspreis für eine Aktie wird in Euro festgelegt und darf – mit Ausnahme der Fälle, in denen eine Ersetzungsbefugnis

oder eine Wandlungspflicht vorgesehen ist (oben lit. e.) – 80 % des volumengewichteten Durchschnittskurses der Aktie der Gesellschaft

im XETRA-Handel (oder einem an die Stelle des XETRA-Systems getretenen funktional vergleichbaren Nachfolgesystem) an der Frankfurter

Wertpapierbörse nicht unterschreiten. Maßgeblich ist insoweit der volumengewichtete Durchschnittskurs an den letzten zehn

Börsenhandelstagen vor der endgültigen Entscheidung des Vorstands über die Abgabe eines Angebots zur Zeichnung von Schuldverschreibungen

bzw. über die Erklärung der Annahme durch die Gesellschaft nach einer öffentlichen Aufforderung zur Abgabe von Zeichnungsangeboten.

Für den Fall der Einräumung des Bezugsrechts ist insoweit der volumengewichtete Durchschnittskurs der Tage, an denen die Bezugsrechte

an der Frankfurter Wertpapierbörse gehandelt werden, mit Ausnahme der beiden letzten Tage des Bezugsrechtshandels maßgeblich.

Die vorstehenden Vorgaben gelten auch bei einem variablen Wandlungsverhältnis oder Wandlungspreis und bei Anwendung der nachfolgenden

Regelungen zum Verwässerungsschutz.

g. Verwässerungsschutz

Erhöht die Gesellschaft während der Options- oder Wandlungsfrist ihr Grundkapital unter Einräumung eines Bezugsrechts an ihre

Aktionäre oder begibt weitere Schuldverschreibungen bzw. gewährt Options- oder Wandlungsrechte und räumt sie den Inhabern

schon bestehender Options- oder Wandlungsrechte hierfür kein Bezugsrecht ein, wie es ihnen nach Ausübung des Options- oder

Wandlungsrechts bzw. der Erfüllung ihrer Wandlungspflichten als Aktionär zustehen würde, oder wird durch eine Kapitalerhöhung

aus Gesellschaftsmitteln das Grundkapital erhöht, kann über die Bedingungen der Schuldverschreibungen sichergestellt werden,

dass der wirtschaftliche Wert der bestehenden Options- bzw. Wandlungsrechte unberührt bleibt, indem die Options- oder Wandlungsrechte

wertwahrend angepasst werden, soweit die Anpassung nicht bereits durch Gesetz zwingend geregelt ist. Dies gilt entsprechend

für den Fall der Kapitalherabsetzung oder anderer Kapitalmaßnahmen, von Umstrukturierungen, einer Kontrollerlangung durch

Dritte, einer außerordentlichen Dividende oder anderer vergleichbarer Maßnahmen, die zu einer wirtschaftlichen Verwässerung

des Werts der Aktien führen können. § 9 Abs. 1 AktG und § 199 AktG bleiben unberührt.

Statt einer Anpassung des Options- bzw. Wandlungspreises kann nach näherer Bestimmung der Bedingungen der Schuldverschreibungen

in allen diesen Fällen die Zahlung eines entsprechenden Betrages in Geld durch die Gesellschaft bei Ausübung des Options-

bzw. Wandlungsrechts oder bei der Erfüllung der Options- bzw. Wandlungspflicht vorgesehen werden.

h. Bezugsrechtsgewährung, Bezugsrechtsausschluss

Den Aktionären steht grundsätzlich ein Bezugsrecht zu, d. h. die Schuldverschreibungen sind grundsätzlich den Aktionären der

Gesellschaft zum Bezug anzubieten. Das Bezugsrecht kann den Aktionären in der Weise eingeräumt werden, dass ein oder mehrere

Kreditinstitute oder andere Unternehmen i. S. v. § 186 Abs. 5 Satz 1 AktG die Schuldverschreibungen mit der Verpflichtung

übernehmen, sie den Aktionären zum Bezug anzubieten.

Der Vorstand wird jedoch ermächtigt, mit Zustimmung des Aufsichtsrats das gesetzliche Bezugsrecht der Aktionäre auf Schuldverschreibungen

in folgenden Fällen auszuschließen:

| - |

für Spitzenbeträge, die sich aufgrund des Bezugsverhältnisses ergeben;

|

| - |

soweit dies erforderlich ist, um den Inhabern von bereits zuvor ausgegebenen Schuldverschreibungen mit Options- oder Wandlungsrechten

bzw. -pflichten auf Aktien der Gesellschaft ein Bezugsrecht in dem Umfang gewähren zu können, wie es ihnen nach Ausübung des

Wandlungs- oder Optionsrechts bzw. nach Erfüllung der Options- oder Wandlungspflicht zustehen würde;

|

| - |

wenn und soweit die Schuldverschreibungen gegen Barleistung ausgegeben werden und der Vorstand nach pflichtgemäßer Prüfung

zu der Auffassung gelangt, dass der Ausgabepreis den nach anerkannten finanzmathematischen Methoden ermittelten theoretischen

Marktwert der Schuldverschreibungen mit Options- bzw. Wandlungsrechten bzw. -pflichten zum Zeitpunkt der endgültigen Festlegung

des Ausgabebetrags durch den Vorstand nicht wesentlich unterschreitet. Diese Ermächtigung zum Bezugsrechtsausschluss gilt

jedoch nur für Schuldverschreibungen mit Options- bzw. Wandlungsrechten bzw. -pflichten auf Aktien, auf die insgesamt ein

anteiliger Betrag von höchstens 10 % des zum Zeitpunkt des Wirksamwerdens oder – falls dieser Wert geringer ist – des zum

Zeitpunkt der Ausübung dieser Ermächtigung bestehenden Grundkapitals entfällt; auf die vorgenannte Höchstgrenze von 10 % des

Grundkapitals sind Aktien und Bezugsrechte auf Aktien anzurechnen, die während der Laufzeit dieser Ermächtigung bis zum Zeitpunkt

ihrer Ausnutzung unter Ausschluss des Bezugsrechts der Aktionäre gemäß oder in entsprechender Anwendung von § 186 Abs. 3 Satz

4 AktG ausgegeben, veräußert bzw. begründet worden sind; ebenfalls anzurechnen sind Aktien, die zur Bedienung von Options-,

Wandel- und/oder Gewinnschuldverschreibungen bzw. Genussrechten ausgegeben worden oder auszugeben sind, sofern die vorgenannten

Schuldverschreibungen während der Laufzeit dieser Ermächtigung unter Ausschluss des Bezugsrechts in entsprechender Anwendung

des § 186 Abs. 3 Satz 4 AktG ausgegeben worden sind. Sofern und soweit die Hauptversammlung nach Ausübung einer Ermächtigung,

die zur Anrechnung auf die vorgenannte Höchstgrenze von 10 % des Grundkapitals geführt hat, eine neue Ermächtigung zum Ausschluss

des Bezugsrechts der Aktionäre entsprechend § 186 Abs. 3 Satz 4 AktG erteilt, entfällt mit Wirksamwerden dieser neuen Ermächtigung

und mit Wirkung für die Zukunft die bereits erfolgte Anrechnung.

|

Die Summe der unter Ausschluss des Bezugsrechts ausgegebenen Aktien darf 10 % des Grundkapitals nicht übersteigen, und zwar

weder im Zeitpunkt des Wirksamwerdens noch im Zeitpunkt der Ausübung dieser Ermächtigung. Auf diese 10 %-Grenze sind Aktien

anzurechnen, die während der Laufzeit dieser Ermächtigung aufgrund anderer Ermächtigungen unter Bezugsrechtsausschluss veräußert

oder ausgegeben werden.

i. Ermächtigung zur Festlegung der weiteren Einzelheiten

Der Vorstand wird ermächtigt, mit Zustimmung des Aufsichtsrats im vorgenannten Rahmen die weiteren Einzelheiten der Ausgabe

und Ausstattung der Schuldverschreibungen festzulegen, insbesondere Volumen, Zeitpunkt, Zinssatz und Art der Verzinsung, Ausgabepreis,

Verwässerungsschutzbestimmungen, Laufzeit und Stückelung, Options- bzw. Wandlungszeitraum sowie Options- bzw. Wandlungspreis.

| 8.3. |

Schaffung eines neuen Bedingten Kapitals 2023

|

Das Grundkapital der Gesellschaft wird um bis zu EUR 6.992.843,02 durch Ausgabe von bis zu 2.689.555 auf den Inhaber lautenden

neuen Stückaktien bedingt erhöht (Bedingtes Kapital 2023). Die bedingte Kapitalerhöhung dient der Gewährung von Aktien bei

Ausübung von Options- bzw. Wandlungsrechten oder bei Erfüllung von Options- bzw. Wandlungspflichten an die Inhaber von Schuldverschreibungen,

welche aufgrund der vorstehend unter Ziffer 8.2 erteilten Ermächtigung ausgegeben werden. Die Ausgabe der neuen Aktien erfolgt

zu dem gemäß der vorstehend unter Ziffer 8.2 erteilten Ermächtigung festzulegenden Options- bzw. Wandlungspreis (Ausgabebetrag

der Aktie).

Die bedingte Kapitalerhöhung wird nur insoweit durchgeführt, wie die Inhaber von Schuldverschreibungen, welche von der Gesellschaft

aufgrund der vorstehend unter Ziffer 8.2 erteilten Ermächtigung bis zum 16. Mai 2028 ausgegeben werden, von ihren Options-

bzw. Wandlungsrechten Gebrauch machen oder ihre Options- bzw. Wandlungspflicht erfüllen, oder Andienungen von Aktien erfolgen

und nicht andere Erfüllungsformen zur Bedienung eingesetzt werden. Die neuen Aktien nehmen vom Beginn des Geschäftsjahres

an, in dem sie entstehen, am Gewinn teil; soweit rechtlich zulässig, kann der Vorstand mit Zustimmung des Aufsichtsrats die

Gewinnbeteiligung neuer Aktien, hiervon und auch abweichend von § 60 Abs. 2 AktG, auch für ein bereits abgelaufenes Geschäftsjahr

festlegen.

Der Vorstand wird ermächtigt, mit Zustimmung des Aufsichtsrats die weiteren Einzelheiten der Durchführung der bedingten Kapitalerhöhung

festzusetzen. Der Aufsichtsrat wird ermächtigt, die Satzung entsprechend der jeweiligen Inanspruchnahme des Bedingten Kapitals

2023 und nach Ablauf sämtlicher Options- bzw. Wandlungsfristen zu ändern sowie alle sonstigen damit in Zusammenhang stehenden

Anpassungen der Satzung vorzunehmen, die nur die Fassung betreffen.

| 8.4. |

Änderung der Satzung in Anpassung an die Schaffung eines neuen Bedingten Kapitals 2023

|

§ 7 der Satzung wird aufgehoben und wie folgt neu gefasst:

"§ 7 Bedingtes Kapital

1. Das Grundkapital der Gesellschaft ist um bis zu EUR 6.992.843,02 durch Ausgabe von bis zu 2.689.555 auf den Inhaber lautende

Stückaktien bedingt erhöht (Bedingtes Kapital 2023). Die bedingte Kapitalerhöhung wird nur insoweit durchgeführt, wie die

Inhaber bzw. Gläubiger von Options-, Wandel- und Gewinnschuldverschreibungen sowie Genussrechten oder Kombinationen dieser

Instrumente, die von der Gesellschaft aufgrund der Ermächtigung des Vorstands durch die ordentliche Hauptversammlung vom 17.

Mai 2023 bis zum 16. Mai 2028 (einschließlich) ausgegeben werden, von ihrem Options- bzw. Wandlungsrecht Gebrauch machen oder

die Verpflichteten aus Wandel- und/oder Optionsschuldverschreibungen, die von der Gesellschaft aufgrund der Ermächtigung des

Vorstands durch die ordentliche Hauptversammlung vom 17. Mai 2023 bis zum 16. Mai 2028 (einschließlich) ausgegeben werden,

ihre Wandlungs- bzw. Optionspflicht erfüllen oder Andienungen von Aktien erfolgen und nicht andere Erfüllungsformen zur Bedienung

eingesetzt werden.

2. Die Ausgabe der neuen Aktien erfolgt zu dem nach Maßgabe des vorstehend bezeichneten Ermächtigungsbeschlusses jeweils zu

bestimmenden Options- bzw. Wandlungspreis. Die neuen Aktien nehmen vom Beginn des Geschäftsjahres, in dem sie entstehen, am

Gewinn teil; soweit rechtlich zulässig, kann der Vorstand mit Zustimmung des Aufsichtsrats die Gewinnbeteiligung neuer Aktien,

hiervon und auch abweichend von § 60 Abs. 2 AktG, auch für ein bereits abgelaufenes Geschäftsjahr festlegen. Der Vorstand

ist ermächtigt, mit Zustimmung des Aufsichtsrats die weiteren Einzelheiten der Durchführung der bedingten Kapitalerhöhung

festzulegen. Der Aufsichtsrat ist ermächtigt, den Wortlaut der Satzung entsprechend der jeweiligen Inanspruchnahme des Bedingten

Kapitals 2023 und nach Ablauf sämtlicher Options- bzw. Wandlungsfristen zu ändern sowie alle sonstigen damit in Zusammenhang

stehenden Anpassungen der Satzung vorzunehmen, die nur die Fassung betreffen."

|

| II. |

Weitere Erläuterungen, Berichte und Anlagen

|

ANGABEN ZU DEN ZUR WAHL VORGESCHLAGENEN AUFSICHTSRATSKANDIDATEN (PUNKT 6 DER TAGESORDNUNG)

Jürgen Abromeit

wohnhaft in Georgsmarienhütte

| - |

Geboren 1960 in Holzhausen Georgsmarienhütte, deutsche Staatsangehörigkeit, Ausbildung zum Bankkaufmann

|

| - |

1982-1998 Bankmanager Dresdner Bank und Commerzbank, überwiegend im Firmenkundengeschäft und Investment Banking

|

| - |

1998-2008 Leiter Finanzen im Stahlkonzern Georgsmarienhütte (GMH), u.a. Geschäftsführung mehrerer Tochterunternehmen und Verantwortung

der Sparte Stahl-, Maschinen- und Anlagenbau als Bereichsvorstand in der Unternehmensgruppe

|

| - |

2008-2018 Mitglied des Vorstandes INDUS Holding AG, ab Juli 2012 Vorsitzender des Vorstandes

|

| - |

Seit 2019 Unternehmer

|

Mitgliedschaften in gesetzlich zu bildenden inländischen Aufsichtsräten:

| - |

INDUS Holding AG, Bergisch Gladbach, Vorsitzender des Aufsichtsrats

|

Mitgliedschaften in vergleichbaren in- oder ausländischen Kontrollgremien von Wirtschaftsunternehmen:

| - |

Wickeder Group, Wickede (Ruhr), Mitglied im Beirat

|

| - |

PORTA Holding GmbH & Co KG, Porta Westfalica, Mitglied im Beirat

|

Dr. Dorothee Becker

wohnhaft in Wuppertal

| - |

Geboren 1966 in Wuppertal, deutsche Staatsangehörigkeit, Studium der Wirtschaftswissenschaften, Promotion

|

| - |

1998-1999 Tätigkeit an der Akademie der Ruhr-Universität Bochum

|

| - |

2000-2011 Kaufmännische Leiterin des mittelständischen Unternehmens Gebr. Becker GmbH, Wuppertal

|

| - |

Seit 2011 Mitglied und Sprecherin der Geschäftsführung Gebr. Becker GmbH, Wuppertal

|

Mitgliedschaften in gesetzlich zu bildenden inländischen Aufsichtsräten:

| - |

INDUS Holding AG, Bergisch Gladbach, Mitglied des Aufsichtsrats

|

Mitgliedschaften in vergleichbaren in- oder ausländischen Kontrollgremien von Wirtschaftsunternehmen:

Jan Klingelnberg

wohnhaft in Erlenbach, Schweiz

| - |

Geboren 1971 in Wermelskirchen, schweizerische Staatsangehörigkeit, Studium an der Carnegie Mellon University Pittsburgh mit

Abschluss in Industriemanagement

|

| - |

2002-2004 Verschiedene Funktionen für die ZF Passau GmbH, Sorocaba, Brasilien / Vernon Hills, USA

|

| - |

2002 Klingelnberg GmbH, Hückeswagen, Leiter Geschäftsbereich Stirnräder

|

| - |

2003 Klingelnberg GmbH, Hückeswagen, Geschäftsführer

|

| - |

Seit 2004 Klingelnberg AG / Klingelnberg Group, Zürich, Chief Exekutive Officer

|

| - |

Seit 2013 KLINGELNBERG GmbH, Vorsitzender des Aufsichtsrats

|

Mitgliedschaften in gesetzlich zu bildenden inländischen Aufsichtsräten:

| - |

Klingelnberg GmbH, Hückeswagen, Vorsitzender des Aufsichtsrats*

|

Mitgliedschaften in vergleichbaren in- oder ausländischen Kontrollgremien von Wirtschaftsunternehmen:

* Mandat in Konzerngesellschaft der Klingelnberg AG i.S.d. § 100 Abs. 2 Satz 2 AktG.

Barbara Schick

wohnhaft in München

| - |

Geboren 1960 in Stuttgart, deutsche Staatsangehörigkeit, Studium der Rechtswissenschaften

|

| - |

1989-1990 Kanzlei Harald Besser, Rechtsanwältin für Zivilrecht und Gesellschaftsrecht, München

|

| - |

1991-2008 Fach- und Führungsaufgaben, sowie Geschäftsführerfunktionen bei der Bayerischen Versicherungskammer und Versicherungskammer

Bayern

|

| - |

2009-2012 Mitglied der Vorstände der Feuersozietät Berlin Brandenburg Versicherung Aktiengesellschaft und der Öffentliche

Lebensversicherung Berlin Brandenburg Aktiengesellschaft, Berlin

|

| - |

Seit 2011 Mitglied der Vorstände / seit 2018 stellvertretende Vorsitzende der Vorstände der Konzernunternehmen der Versicherungskammer

Bayern Versicherungsanstalt des öffentlichen Rechts, München:

| • |

Versicherungskammer Bayern Versicherungsanstalt des öffentlichen Rechts (Holding)

|

| • |

Bayern-Versicherung Lebensversicherung Aktiengesellschaft

|

| • |

Bayerischer Versicherungsverband Versicherungsaktiengesellschaft

|

| • |

Bayerische Landesbrandversicherung Aktiengesellschaft

|

| • |

Versicherungskammer Bayern Konzern-Rückversicherung Aktiengesellschaft

|

|

Mitgliedschaften in gesetzlich zu bildenden inländischen Aufsichtsräten:

| - |

INDUS Holding AG, Bergisch Gladbach, Mitglied des Aufsichtsrats

|

| - |

Feuersozietät Berlin Brandenburg Versicherung Aktiengesellschaft, Berlin, Vorsitzende des Aufsichtsrats**

|

| - |

Saarland Feuerversicherung Aktiengesellschaft, Saarbrücken, Vorsitzende des Aufsichtsrats**

|

| - |

BavariaDirekt Versicherung AG (ehem. Ostdeutsche Versicherung AG), Berlin, Vorsitzende des Aufsichtsrats**

|

Mitgliedschaften in vergleichbaren in- oder ausländischen Kontrollgremien von Wirtschaftsunternehmen:

** Mandate in Konzerngesellschaften der Versicherungskammer Bayern Versicherungsanstalt des öffentlichen Rechts i.S.d. § 100

Abs. 2 Satz 2 AktG.

Dipl.-Ing. Carl Martin Welcker

wohnhaft in Köln

| - |

Geboren 1960 in Köln, deutsche Staatsangehörigkeit, Ausbildung als Maschinenschlosser und Studium des Wirtschaftsingenieurwesens

|

| - |

1990 Assistent der Geschäftsleitung Fa. Klingelnberg Söhne, Remscheid

|

| - |

1991 Assistent der Geschäftsleitung International Knife and Saw Inc., Cincinnati/Ohio, USA

|

| - |

1992 Mitglied der Geschäftsleitung Alfred H. Schütte GmbH & Co. KG, Köln

|

| - |

Seit 1993 Geschäftsführender Gesellschafter Alfred H. Schütte GmbH & Co. KG, Köln

|

Mitgliedschaften in gesetzlich zu bildenden inländischen Aufsichtsräten:

| - |

INDUS Holding AG, Bergisch Gladbach, Mitglied des Aufsichtsrats

|

Mitgliedschaften in vergleichbaren in- oder ausländischen Kontrollgremien von Wirtschaftsunternehmen:

Prof. Dr. rer. pol. Isabell M. Welpe

wohnhaft in München

| - |

Geboren 1975 in Mainz, deutsche Staatsangehörigkeit, Studium der Betriebswirtschaftslehre (Abschluss Dipl.-Kffr.), Master

of Science Studium (Abschluss: MSc)

|

| - |

2000-2003 Universität Regensburg, Promotion „Venture-Capital Geber und ihre Portfoliounternehmen“

|

| - |

2004-2007 Ludwig-Maximilians-Universität, Habilitation zu „Organisation und Innovation“

|

| - |

2007 Ludwig-Maximilians-Universität, Privatdozentin für das Fach Betriebswirtschaftslehre

|

| - |

2007-2008 Max-Planck-Institut für Ökonomik, Jena, Senior Research Fellow in der Abteilung Entrepreneurship

|

| - |

Seit 2009 Technische Universität München (TUM), Deutschland (W3), Vorstand des Lehrstuhls für Strategie und Organisation

|

| - |

Seit 2010 Mitglied des Board of Directors des CDTM - Center of Digital Technology and Management

|

| - |

Seit 2014 Direktorin des Bayerischen Staatsinstituts für Hochschulforschung und Hochschulplanung (IHF) im Nebenamt

|

Mitgliedschaften in gesetzlich zu bildenden inländischen Aufsichtsräten:

| - |

Deloitte Deutschland GmbH Wirtschaftsprüfungsgesellschaft, München, Mitglied des Aufsichtsrats, Mitglied im Personalausschuss

|

| - |

CANCOM SE, München, Mitglied des Aufsichtsrats, Mitglied im Prüfungssauschuss

|

| - |

CENIT AG, Stuttgart, Mitglied des Aufsichtsrats, Vorsitzende des Prüfungsausschusses

|

Mitgliedschaften in vergleichbaren in- oder ausländischen Kontrollgremien von Wirtschaftsunternehmen:

VERGÜTUNGSBERICHT 2022 DER INDUS HOLDING AG

(PUNKT 7 DER TAGESORDNUNG)

INHALTSVERZEICHNIS

|

A.

|

Vergütung der Vorstandsmitglieder

|

|

1.

|

Grundzüge des Vergütungssystems

|

|

2.

|

Die Vergütungsbestandteile und die Vergütungsziele für 2022

|

| |

2.1.

|

Überblick und relativer Anteil der einzelnen Bestandteile an der Ziel-Gesamtvergütung |

| |

2.2.

|

Feste Vergütungsbestandteile |

| |

2.3.

|

Variable Vergütungsbestandteile |

| |

|

2.3.1.

|

Kurzfristige variable Vergütung (STI) |

| |

|

I.

|

Finanzielle Ziele |

| |

|

II.

|

Nicht-finanzielle Ziele |

| |

|

III.

|

Zielerreichung STI 2022 |

| |

|

IV.

|

Auszahlungsmodalitäten |

| |

|

2.3.2.

|

Langfristige variable Vergütung (LTI) |

| |

|

I.

|

LTI-Programm bis 2020 (altes Vergütungssystem) |

| |

|

II.

|

LTI-Programm ab 2021 (neues Vergütungssystem) |

| |

|

III.

|

Auszahlungsmodalitäten |

| |

|

IV.

|

Zuteilung der PSUs für die Tranche 2022 |

| |

|

V.

|

Stückzahlen für der PSUs je Vorstandsmitglied |

|

3.

|

Zielvergütung und Maximalvergütung

|

|

4.

|

Möglichkeiten, variable Vergütungsbestandteile zu streichen

|

|

5.

|

Entlassungsentschädigungen

|

|

6.

|

Vergütung der Vorstandsmitglieder für 2022

|

| |

6.1.

|

Individualisierte Gesamtvergütung der Vorstandsmitglieder für 2022 |

| |

6.2.

|

Vergleichende Darstellung mit der Ertragsentwicklung und mit der durchschnittlichen Vergütung der Arbeitnehmer von Indus |

|

B.

|

Vergütung der Aufsichtsratsmitglieder

|

|

1.

|

Grundzüge des Vergütungssystems für die Aufsichtsratsmitglieder

|

|

2.

|

Vergütungen des Aufsichtsrats in 2022

|

|

3.

|

Vergleichende Darstellung mit der Ertragsentwicklung und der durchschnittlichen Vergütung der Arbeitnehmer von INDUS

|

|

C.

|

Vermerk des unabhängigen Wirtschaftsprüfers über die Prüfung des Vergütungsberichts nach § 162 Abs. 3 AktG

|

VORBEMERKUNGEN

Dieser Vergütungsbericht stellt die Vergütung der Mitglieder des Vorstands der INDUS Holding Aktiengesellschaft (im Folgenden

auch „INDUS“ oder die „Gesellschaft“) und die Vergütung der Mitglieder des Aufsichtsrats dar. Bei diesem Vergütungsbericht

handelt es sich um einen Bericht gemäß § 162 AktG in der Fassung des Gesetzes zur Umsetzung der zweiten Aktionärsrechterichtlinie

(ARUG II). Im INDUS-Vergütungssystem wurden die Empfehlungen des Deutschen Corporate Governance Kodex (DCGK) in der Fassung

vom 16. Dezember 2019 berücksichtigt. Der Vergütungsbericht des Geschäftsjahres 2021 wurde durch die ordentliche Hauptversammlung

der INDUS Holding AG am 31. Mai 2022 mit einer Zustimmung von 97,44 % gebilligt. Daraus ergab sich keine Notwendigkeit das

aktuelle Vergütungssystem zu ändern.

A. VERGÜTUNG DER VORSTANDSMITGLIEDER

| 1. |

GRUNDZÜGE DES VERGÜTUNGSSYSTEMS

|

Der Aufsichtsrat der INDUS hat das Vergütungssystem für die Vorstandsmitglieder der Gesellschaft im Dezember 2020 beschlossen.

Auf der ordentlichen Hauptversammlung der INDUS Holding AG am 26. Mai 2021 wurde das Vergütungssystem für die Vorstandsmitglieder

von der Hauptversammlung gebilligt. Das System ist zum 1. Januar 2021 in Kraft getreten. Die Vergütung der Vorstandmitglieder

für das Geschäftsjahr 2022 steht im Einklang mit dem Vergütungssystem.

Mit dem Vergütungssystem werden die geänderten gesetzlichen Regelungen zur Vorstandsvergütung nach dem Gesetz zur Umsetzung

der zweiten Aktionärsrechterichtlinie (ARUG II) umgesetzt. Außerdem wurden im Vergütungssystem die Empfehlungen der „Regierungskommission

Deutscher Corporate Governance Kodex“ (DCGK) in der Fassung vom 16. Dezember 2019 – bekannt gemacht im Bundesanzeiger am 20.

März 2020 – berücksichtigt.

Das Vergütungssystem befolgt die Vorgaben des Aktiengesetzes in der Fassung des Gesetzes zur Umsetzung der zweiten Aktionärsrichtlinie

vom 12. Dezember 2019 (BGBl. Teil I 2019, Nr. 50 vom 19. Dezember 2019). Es ermöglicht dem Aufsichtsrat, qualifizierte Vorstandsmitglieder

für die Gesellschaft zu gewinnen, flexibel auf organisatorische Veränderungen zu reagieren und auch außergewöhnlichen Entwicklungen

in angemessenem Rahmen Rechnung zu tragen.

Die Darstellung des Vergütungssystems wird für die Dauer der Gültigkeit des Vergütungssystems, mindestens jedoch für zehn

Jahre, öffentlich zugänglich gehalten. Ebenso wird dieser Bericht für zehn Jahre auf der INDUS-Homepage öffentlich zugänglich

sein.

Auf eine kurze Darstellung der Grundsätze des Vergütungssystems folgt eine Darstellung der Vergütungsbestandteile sowie der

Zielfestsetzungen und -erreichungen variabler Bestandteile für das Geschäftsjahr 2022. Im Anschluss werden die gesamten Vorstandsvergütungen

für das Geschäftsjahr 2022 individualisiert dargestellt. Schließlich folgt der Vergleich der Vorstandsvergütung mit der Entwicklung

der Ertragslage der INDUS und der Entwicklung des durchschnittlichen Einkommens der Arbeitnehmer der INDUS.

Die Ziele der INDUS sind ein profitables Wachstum aus der operativen Entwicklung der Beteiligungsunternehmen, eine Wertentwicklung der einzelnen Beteiligungen mit einer mittelfristigen EBIT-Marge von 10% plus X und eine ausgewogene Portfoliostruktur durch Akquisitionen in sechs definierten Zukunftsbranchen.

Bei der Ausgestaltung des Vergütungssystems hat der Aufsichtsrat folgende Grundsätze formuliert:

STRATEGIEORIENTIERUNG

Mit dem Vergütungssystem soll die Umsetzung der Geschäftsstrategie PARKOUR gefördert werden. Wesentliche Ziele von PARKOUR

sind ein profitables Wachstum in den Jahren bis 2025 bis zu einem Konzernumsatz von deutlich über 2 Mrd. EUR bei einer EBIT-Marge

von mindestens 10 %. Das Vergütungssystem ist deshalb so ausgestaltet, dass durch die langfristige Vergütungskomponente für

die Vorstandsmitglieder an dieser Gesamtstrategie der Gesellschaft orientierte Leistungsanreize gesetzt wurden.

LEISTUNGSORIENTIERUNG

Das Vergütungssystem soll leistungsorientiert sein. Die Ziel-Gesamtvergütung besteht deshalb aus festen und variablen leistungsabhängigen

Vergütungsbestandteilen, wobei bei vollständiger Zielerreichung die variablen Vergütungsbestandteile einen erheblichen Anteil

an der Ziel-Gesamtvergütung ausmachen. Daneben sind die dem Vorstandsmitglied zugesagten Nebenleistungen berücksichtigt. Die

individuelle Vergütung eines Vorstandsmitglieds soll stets in einem angemessenen Verhältnis zu den Aufgaben und Leistungen

des Vorstandsmitglieds und zur Lage der Gesellschaft und soll die übliche Vergütung nicht ohne besondere Gründe übersteigen.

AUSRICHTUNG AN DER LANGFRISTIGEN UND NACHHALTIGEN UNTERNEHMENSENTWICKLUNG

Das Vergütungssystem soll die nachhaltige und langfristige Entwicklung der Gesellschaft befördern. Deshalb sollen die langfristig

orientierten Vergütungsbestandteile, die sich aus dem Erreichen langfristig orientierter Ziele ergeben, die kurzfristig orientierten

Vergütungsbestandteile, die sich aus dem Erreichen kurzfristig orientierter Ziele ergeben, übersteigen. Weiter beinhaltet

das Vergütungssystem eine Nachhaltigkeitskomponente, die das Erreichen konkreter Ziele bei der Förderung nachhaltigen Handelns

der Gesellschaft – wie z. B. die Umsetzung des Treibhausgasreduktionsziels des Klimaschutzgesetzes – befördert.

KAPITALMARKTORIENTIERUNG

Die variablen leistungsabhängigen Vergütungsbestandteile werden überwiegend aktienbasiert gewährt. Mit einer aktienbasierten

langfristigen variablen Vergütung soll das Handeln der Vorstandsmitglieder auf eine langfristige positive Entwicklung der

Gesellschaft und des Total Shareholder Return (TSR) hin ausgerichtet werden. Durch die Heranziehung des TSR sollen insbesondere

auch die Dividendenzahlungen der Gesellschaft für die Incentivierung des Vorstands ein erhebliches Gewicht haben.

KLARHEIT UND VERSTÄNDLICHKEIT

Das Vergütungssystem soll klar und verständlich gestaltet und erläutert werden.

| 2. |

DIE VERGÜTUNGSBESTANDTEILE UND DIE VERGÜTUNGSZIELE FÜR 2022

|

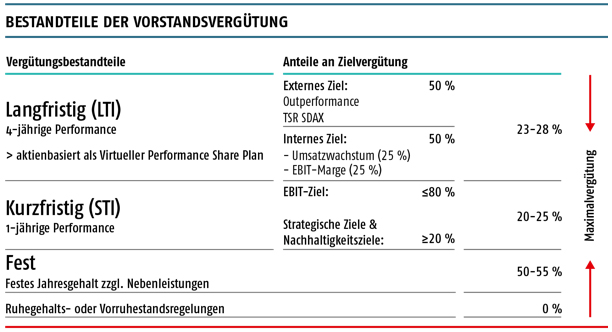

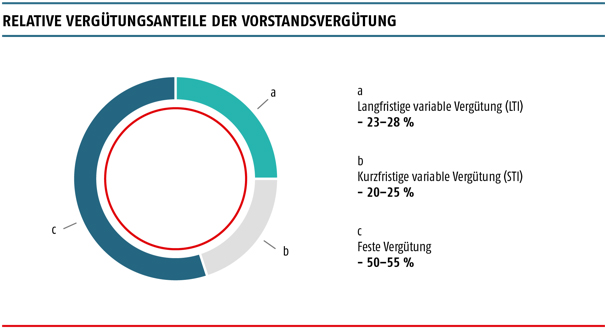

| 2.1. |

ÜBERBLICK UND RELATIVER ANTEIL DER EINZELNEN BESTANDTEILE AN DER ZIEL-GESAMTVERGÜTUNG

|

Die Gesamtvergütung der Vorstandsmitglieder setzt sich zusammen aus festen und variablen Bestandteilen. Das feste Jahresgehalt

und die Nebenleistungen bilden die festen Bestandteile. Variable Bestandteile sind die kurzfristig variable Vergütung (Short

Term Incentive – STI) und die langfristig variable Vergütung (Long Term Incentive – LTI), welche aktienbasiert gewährt wird.

Es bestehen keine Ruhegehalts- oder Vorruhestandsregelungen. Auch werden keine Aktien oder echte Aktienoptionen gewährt oder

zugesagt.

Die Zielwerte für Vorstandsdienstverträge sind in der Regel so gewählt, dass bei vollständiger Zielerreichung die variablen

Vergütungsbestandteile mindestens 45 % der Ziel-Gesamtvergütung ausmachen. Der Zielwert des LTI muss dabei über dem Zielwert

des STI liegen. Die Vergütungsstruktur ist in der nachfolgenden Abbildung dargestellt:

Der Mindestwert für die variablen Vergütungsbestandteile kann bei bestehenden Vorstandsdienstverträgen aufgrund der Vergütungshistorie

der langfristigen variablen Vergütung (altes LTI-Programm) um einige wenige Prozentpunkte unterschritten werden.

| 2.2. |

FESTE VERGÜTUNGSBESTANDTEILE

|

Das feste Jahresgehalt ist eine fixe auf das Gesamtjahr bezogene Barvergütung, die in zwölf gleichen Monatsraten ausgezahlt

wird.

Jedem Vorstandsmitglied steht ein Dienstwagen auch zur privaten Nutzung zur Verfügung. Weiter erhält jedes Vorstandsmitglied

einen Zuschuss zur Kranken- und Pflegeversicherung. Für die Vorstandsmitglieder besteht eine Gruppenunfallversicherung, sie

sind in die Gruppenrechtsschutzversicherung der INDUS Holding AG einbezogen sowie in die D & O-Versicherung für alle INDUS-Organmitglieder

und Prokuristen. Da sich bei diesen Versicherungen kein individueller Wert pro Vorstandsmitglied ermitteln lässt, sind diese

Versicherungen nicht in den Gesamtvergütungen und den individualisierten Vorstandsvergütungen enthalten.

| 2.3. |

VARIABLE VERGÜTUNGSBESTANDTEILE

|

| 2.3.1. |

KURZFRISTIGE VARIABLE VERGÜTUNG (STI)

|

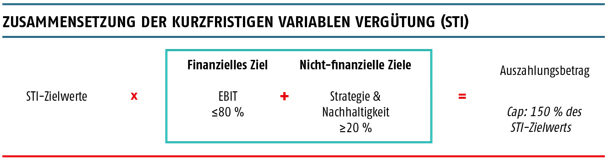

Das STI ist ein leistungsorientierter variabler Vergütungsbestandteil mit einer einjährigen Bemessungsgrundlage. Mit dem STI

wird der jährliche Beitrag des Vorstandsmitglieds zur Erreichung der vom Aufsichtsrat vorgegebenen operativen Ziele und zur

nachhaltigen Unternehmensentwicklung vergütet. Das STI setzt sich zusammen aus einem Anteil, der die Erreichung finanzieller

Ziele, und einem Anteil, der die Erreichung nicht-finanzieller Ziele in Bezug zu Nachhaltigkeit und Strategie honoriert. Der

Anteil der nicht-finanziellen Ziele am Zielwert des STI beträgt mindestens 20 %.

Die finanziellen und nicht-finanziellen Ziele werden nach Vorbereitung durch den Personalausschuss vom Aufsichtsrat jeweils

zum Beginn eines Geschäftsjahres festgesetzt. Unterjährig werden die festgesetzten Ziele nicht mehr verändert.

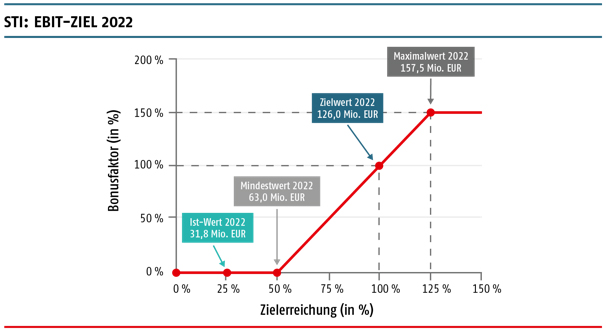

I. FINANZIELLE ZIELE

Dieser Teil des STI bemisst sich am Konzern-EBIT vor Wertminderungen auf Geschäfts- und Firmenwerte. Das Ziel-EBIT wird jährlich

nach Vorlage der Unternehmensplanung des Vorstands durch den Aufsichtsrat für das jeweilige Folgejahr festgelegt. Die Zielerreichung

wird anhand des Vergleichs des erreichten Ist-Werts mit dem Ziel-EBIT anhand einer Bonuskurve ermittelt.

Unterschreitet der Ist-Wert einen vom Aufsichtsrat festgelegten Mindestwert, entfällt diese variable Vergütungskomponente.

Überschreitet der Ist-Wert einen vom Aufsichtsrat festgelegten Maximalwert, ist die Auszahlung auf 150 % des Zielwerts dieser

STI-Komponente begrenzt.

Für 2022 wurde ein Ziel-EBIT von 126,0 Mio. EUR festgelegt. Der Mindestwert betrug 63,0 Mio. EUR, der Maximalwert 157,5 Mio.

EUR.

Im Geschäftsjahr 2022 wurde ein EBIT von 133,7 Mio. EUR aus den fortgeführten Geschäftsbereichen erzielt. Dazu sind Wertminderungen

auf Geschäfts- und Firmenwerte in Höhe von 39,4 Mio. EUR zu addieren. Das EBIT der aufgegebenen Geschäftsbereiche beträgt

-141,3 Mio. EUR., so dass sich ein angepasstes Konzern-EBIT von 31,8 Mio. EUR als Basis für die Zielerreichungsbestimmung

ergibt. Die Zielerreichung beträgt 25,2 %. Der Bonusfaktor beträgt 0%.

II. NICHT-FINANZIELLE ZIELE

Dieser Teil des STI bemisst sich an der Erreichung von nicht-finanziellen Zielen, die nach Vorbereitung durch den Personalausschuss

vom Aufsichtsrat aus der Unternehmensstrategie PARKOUR und der Nachhaltigkeitsstrategie der Gesellschaft abgeleitet und jährlich

für das jeweilige Folgejahr festgelegt werden. Strategiebezogene Ziele folgen den beiden strategischen Initiativen „Innovation

treiben“ und „Leistung steigern“. In Bezug auf die Nachhaltigkeitsstrategie steht für die kommenden Jahre insbesondere die

Umsetzung der Treibhausgasreduktionsziele des Klimaschutzgesetzes sowie die Implementierung einer INDUS-Nachhaltigkeitsförderbank

im Fokus.

Auch bei den nicht-finanziellen Zielen ist die Auszahlung nach oben auf 150 % des Zielwerts dieser STI-Komponente begrenzt.

Werden die nicht-finanziellen Ziele nicht erreicht, entfällt diese variable Vergütungskomponente.

Für 2022 wurden zwei Ziele festgelegt:

| - |

Ziel 1: Emissionsintensität reduzieren: Es soll die Bruttoemissionsintensität um 5 % im Vergleich zum Vorjahr reduziert werden. Hierbei

wurde bewusst das Bruttoemissionsziel definiert, da es nicht durch den Zukauf von Zertifikaten korrigiert werden kann. Eine

Reduktion um 5 % entspricht einem Zielwert von 90,8 t CO2eq/Mio. EUR BWS für 2022. Dabei wurde der Vorjahresvergleichswert in Höhe von 95,6 t CO2eq/Mio. EUR BWS um die Effekte der in 2021 entkonsolidierten WIESAUPLAST-Gruppe reduziert.

|

| - |

Ziel 2: Implementierung der INDUS-Nachhaltigkeitsbank und Förderung erster Projekte in 2022

|

Diese beiden Ziele werden im Verhältnis 80:20 (Ziel 1: Ziel 2) gewichtet.

Ziel 1: In 2022 wurden Bruttoemissionen in Höhe von 79,8 t Co2eq / Mio. EUR BWS erzielt. Damit wurde das Maximalziel (88,4 t Co2eq / Mio. EUR BWS) übertroffen und ein Bonusfaktor von 150 % erreicht.

Ziel 2: Die Nachhaltigkeitsförderbank wurde in 2022 implementiert und es wurden die ersten sechs Projekte gefördert, die Ressourcen

schonen und Emissionen senken. Das Ziel wurde damit zu 100 % erreicht. Der Bonusfaktor aus Ziel 2 beträgt 100 %.

Insgesamt ergibt sich damit ein Bonusfaktor von 140 % aus den nicht-finanziellen Zielen.

III. ZIELERREICHUNG STI 2022

Die Zielerreichung für die finanziellen Ziele beträgt 25,2 %. Der Bonusfaktor daraus beträgt 0 %. Der Bonusfaktor aus den

gewichteten nicht-finanziellen Zielen beläuft sich auf 140 %. Nach Gewichtung der finanziellen und nicht-finanziellen Bonusfaktoren

mit 80: 20 ergibt sich ein Gesamt-Bonusfaktor von 28 % des Zielbetrags des STI.

Die STI-Ziele sind für alle Vorstandsmitglieder identisch. Daher ist auch die Zielerreichung und damit der Gesamt-Bonusfaktor

identisch.

IV. AUSZAHLUNGSMODALITÄTEN

Die Zielerreichung für die finanziellen und nicht-finanziellen Ziele wird vom Aufsichtsrat innerhalb der ersten drei Monate

des auf das jeweilige Vergütungsjahr folgenden Geschäftsjahres nach Vorbereitung durch den Personalausschuss festgestellt.

Auf dieser Grundlage wurden die sich ergebenden Auszahlungsbeträge errechnet. Sie werden bis zum 30. April 2023 zur Zahlung

fällig.

Ist ein Vorstandsmitglied nicht für ein volles Geschäftsjahr für die Gesellschaft tätig, wird das STI zeitanteilig gewährt

und am vorstehend definierten Auszahlungstag ausbezahlt.

Endet das Dienstverhältnis eines Vorstandsmitglieds aufgrund einer Kündigung aus wichtigem Grund nach § 626 BGB durch die

Gesellschaft oder durch Vertragsbeendigung nach einem Widerruf der Bestellung zum Vorstandsmitglied durch die Gesellschaft

gemäß § 84 Abs. 3 S. 1 AktG („Bad-Leaver-Fall“), wird für das Jahr, in welches die Kündigung oder der Widerruf fällt, kein

STI geleistet. Dasselbe gilt zusätzlich für den Zeitraum zwischen Widerruf und Vertragsende, sollte letzteres in dem auf den

Widerruf folgenden Jahr liegen.

| 2.3.2. |

LANGFRISTIGE VARIABLE VERGÜTUNG (LTI)

|

Die langfristige variable Vergütung (LTI) soll das Handeln der Vorstandsmitglieder im Sinne einer nachhaltigen und langfristigen

Entwicklung der Gesellschaft befördern. Das LTI wird aktienbasiert gewährt.

I. LTI-PROGRAMM BIS 2020 (ALTES VERGÜTUNGSSYSTEM)

Das bisherige (bis 2020) LTI-Programm bestand in der Gewährung von virtuellen Aktienoptionen (SAR, Stock Appreciation Rights).

Ein SAR ist die Zusage einer Zahlung, deren Höhe sich nach der Differenz zwischen dem Basispreis des SAR und dem aktuellen

Börsenkurs bei Ausübung des SAR bemisst. Der Basispreis des SAR entsprach dem Mittelwert der Schlusskurse im XETRA-Handel

für die Aktie der Gesellschaft während der letzten 20 Handelstage vor dem Zeitpunkt der Ausgabe der Option. Dem Vorstand wurde

jährlich eine Tranche von SAR gewährt. Bei Gewährung wurde der Optionspreis des SAR ermittelt. Auf Basis des vertraglich vereinbarten

Zielwertes ergab sich daraus die Anzahl der zugeteilten SAR der Tranche. Die SAR sind ab ihrer Gewährung unverfallbar. Für

die Optionsausübung jeder gewährten Tranche besteht eine Sperrfrist (vier Jahre). Die sich an die Sperrfrist anschließende

Ausübungszeit beträgt zwei Jahre. Die Auszahlung einer Tranche kann nur erfolgen, wenn der Aktienkurs bei Ausübung über dem

Basispreis des SAR der Tranche liegt und eine definierte Erfolgshürde (Mindestkurssteigerung von 12 % zum Ausübungszeitpunkt)

erreicht. Für die Auszahlung besteht eine Obergrenze (Cap) von 200 % des vertraglich vereinbarten Zielwertes.

Sämtliche virtuelle Aktien aus den Tranchen 2018-2020 befinden sich derzeit entweder in der Sperrfrist oder in der Ausübungszeit.

Die Darstellung als gewährte Vergütung erfolgt jeweils im Geschäftsjahr der Ausübung der Optionen.

Die Ausübung der Tranche 2017 ist im Geschäftsjahr 2022 letztmalig möglich gewesen. Da der Basispreis in Höhe von 51,64 EUR

innerhalb der Ausübungszeit vom 1.1.2021 bis zum 31.12.2022 immer oberhalb des Aktienkurses lag, sind die SAR zum 31.12.2022

verfallen.

STÜCKZAHLEN UND BASISPREISE AKTIENOPTIONEN - ALTES LTI PROGRAMM

|

|

PLAN

|

BASISPREIS

|

ZEITRAUM

|

STÜCKZAHL 01.01.2022

|

ZUGANG

|

AUSÜBUNG

|

VERFALL

|

STÜCKZAHL 31.12.2022

|

Abromeit

(Vorstandsvorsitzender bis 2018)

|

2017 |

51,64 |

1.1.2017-

31.12.2022

|

20.182 |

0 |

0 |

20.182 |

0 |

| 2018 |

60,60 |

1.1.2018-

31.12.2023

|

22.286 |

0 |

0 |

0 |

22.286 |

|

Summe

|

|

|

42.468

|

0

|

0

|

20.182

|

22.286

|

Schmidt

(Vorstandsvorsitzender seit 2018)

|

2017 |

51,64 |

1.1.2017-

31.12.2022

|

10.091 |

0 |

0 |

10.091 |

0 |

| 2018 |

60,60 |

1.1.2018-

31.12.2023

|

16.714 |

0 |

0 |

0 |

16.714 |

| 2019 |

39,58 |

1.1.2019-

31.12.2024

|

27.624 |

0 |

0 |

0 |

27.624 |

| 2020 |

39,02 |

1.1.2020-

31.12.2025

|

22.012 |

0 |

0 |

0 |

22.012 |

|

Summe

|

|

|

76.441

|

0

|

0

|

10.091

|

66.350

|

|

Großmann

|

2019 |

39,58 |

1.1.2019-

31.12.2024

|

13.812 |

0 |

0 |

0 |

13.812 |

| 2020 |

39,02 |

1.1.2020-

31.12.2025

|

11.006 |

0 |

0 |

0 |

11.006 |

|

Summe

|

|

|

24.818

|

0

|

0

|

0

|

24.818

|

|

Meyer

|

2017 |

51,64 |

1.1.2017-

31.12.2022

|

2.523 |

0 |

0 |

2.523 |

0 |

| 2018 |

60,6 |

1.1.2018-

31.12.2023

|

11.143 |

0 |

0 |

0 |

11.143 |

| 2019 |

39,58 |

1.1.2019-

31.12.2024

|

13.812 |

0 |

0 |

0 |

13.812 |

| 2020 |

39,02 |

1.1.2020-

31.12.2025

|

11.006 |

0 |

0 |

0 |

11.006 |

|

Summe

|

|

|

38.484

|

0

|

0

|

2.523

|

35.961

|

|

Weichert

|

2017 |

51,64 |

1.1.2017-

31.12.2022

|

10.091 |

0 |

0 |

10.091 |

0 |

| 2018 |

60,60 |

1.1.2018-

31.12.2023

|

11.143 |

0 |

0 |

0 |

11.143 |

| 2019 |

39,58 |

1.1.2019-

31.12.2024

|

13.812 |

0 |

0 |

0 |

13.812 |

| 2020 |

39,02 |

1.1.2020-

31.12.2025

|

11.006 |

0 |

0 |

0 |

11.006 |

|

Summe

|

|

|

46.052

|

0

|

0

|

10.091

|

35.961

|

II. LTI-PROGRAMM AB 2021 (NEUES VERGÜTUNGSSYSTEM)

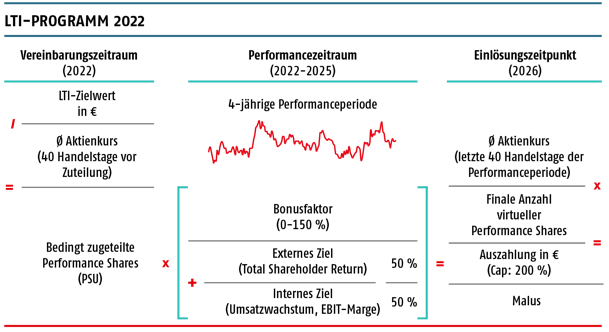

Das neue LTI-Programm ist als Virtueller Performance Share Plan (VPSP) ausgestaltet. Der VPSP basiert auf einer vierjährigen

Performanceperiode, die jeweils am Anfang eines Geschäftsjahres startet. Zu Beginn einer Performanceperiode werden den Vorstandsmitgliedern

virtuelle Aktien (Performance Share Unit – PSU) zugeteilt. Die Anzahl der PSUs zu Beginn der Performanceperiode wird über

Division des individuellen LTI-Zielwerts durch den Aktienkurs bei Zuteilung ermittelt. Der Aktienkurs bei Zuteilung ist der

durchschnittliche Schlusskurs im XETRA-Handelssystem der Frankfurter Wertpapierbörse (oder einem vergleichbaren Nachfolgesystem)

der letzten 40 Handelstage.

![230312048171_00-5.jpg]()

Über die Erreichung des vom Aufsichtsrat für die Performanceperiode definierten externen Erfolgsziels und des internen Erfolgsziels

kann sich die Anzahl der PSUs über die Performanceperiode hinweg durch einen Bonusfaktor ändern. Bei Untererfüllung der Erfolgsziele

liegt der Bonusfaktor unter 100 % – die Anzahl der PSUs reduziert sich entsprechend und kann bei starker Untererfüllung auch

vollständig entfallen. Bei Übererfüllung der Erfolgsziele liegt der Bonusfaktor über 100 % – die Anzahl der PSUs erhöht sich

entsprechend. Die finale Anzahl der PSUs am Ende der Performanceperiode ist auf 150 % der Anzahl der PSUs zu Beginn der Performanceperiode

begrenzt.

Nach Vorbereitung durch den Personalausschuss setzt der Aufsichtsrat das externe und das interne Erfolgsziel für die jeweilige

Performanceperiode zu Beginn der jeweiligen Performanceperiode fest. Diese Festsetzungen werden während der Laufzeit einer

Performanceperiode nicht mehr verändert.

EXTERNES ERFOLGSZIEL – TSR OUTPERFORMANCE

Als externes Erfolgsziel wird die Outperformance des Total Shareholder Return (TSR) der Aktie von INDUS gegenüber dem TSR

des SDAX verwendet. Die aktienbasierte Gewährung des LTI und die Ausgestaltung des externen Erfolgsziels stärken die Interessenidentität

von Vorstandsmitgliedern und Aktionären. Durch den TSR haben insbesondere auch die Dividendenzahlungen der Gesellschaft ein

erhebliches Gewicht für die Incentivierung des Vorstands.

Der TSR ist eine im Kapitalmarkt weit verbreitete Kenngröße, die direkt aus den gängigen Marktinformationssystemen (z.B. Bloomberg)

abgelesen werden kann. Eine Outperformance von 0 % entspricht dabei einer hundertprozentigen Zielerreichung – der TSR der

INDUS-Aktie hat sich dann genau parallel zum SDAX entwickelt. Liegt die Outperformance bei -25 % oder darunter ist die Zielerreichung

0 %; Bei einer Outperformance von mindestens 50 % ist die Zielerreichung auf 150 % begrenzt.

Die Zielerreichung beim externen Erfolgsziel geht mit 50 % in den Bonusfaktor des LTI ein.

INTERNES ERFOLGSZIEL – UMSATZWACHSTUM UND EBIT-MARGE

Das interne Erfolgsziel fördert die Umsetzung der Geschäftsstrategie PARKOUR. Wesentliche Ziele von PARKOUR sind ein profitables

Wachstum in den Jahren bis 2025 bis zu einem Konzernumsatz von deutlich über 2 Mrd. EUR bei einer EBIT-Marge von mindestens

10 %. Deshalb werden als Teilziele für das interne Erfolgsziel das durchschnittliche Umsatzwachstum und die Entwicklung der

EBIT-Marge über die Performanceperiode des LTI verwendet:

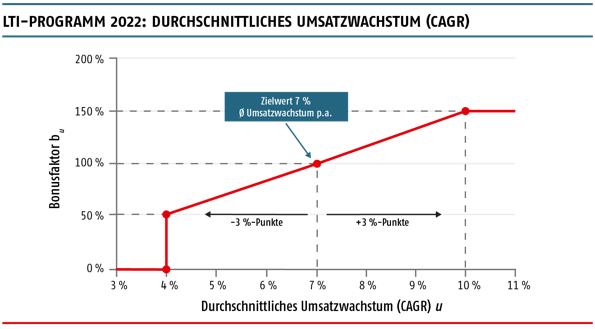

| - |

Das durchschnittliche Umsatzwachstum (CAGR) während der Performanceperiode wird mit einem vom Aufsichtsrat für die Performanceperiode festgelegten Zielwert verglichen,

um den Bonusfaktor zu bestimmen. Entspricht das CAGR dem Zielwert, entspricht der Bonusfaktor 100 %. Liegt das CAGR unterhalb

des vom Aufsichtsrat festgelegten Mindestwerts, ist der Bonusfaktor 0 %. Liegt das CAGR oberhalb des vom Aufsichtsrat festgelegten

Maximalwerts, ist der Bonusfaktor auf 150 % begrenzt.

|

Für die in 2022 gewährte Tranche beträgt der vom Aufsichtsrat festgelegte Zielwert des durchschnittlichen Ziel-Umsatzwachstums

(CAGR) 7% pro anno. Der Mindestwert für die Zielerreichung beträgt 4% und der Maximalwert 10%.

| - |

Die durchschnittliche EBIT-Marge während der Performanceperiode wird mit einem vom Aufsichtsrat für die Performanceperiode festgelegten Zielwert verglichen.

Entspricht die durchschnittliche EBIT-Marge dem Zielwert, beträgt der Bonusfaktor 100 %. Liegt die durchschnittliche EBIT-Marge

unterhalb des vom Aufsichtsrat festgelegten Mindestwerts, ist der Bonusfaktor 0 %. Liegt die durchschnittliche EBIT-Marge

oberhalb des vom Aufsichtsrat festgelegten Maximalwerts, ist der Bonusfaktor auf 150 % begrenzt.

|

Der Bonusfaktor der beiden internen Teilzielen geht mit jeweils 25 % in den Gesamt-Bonusfaktor des LTI ein.

Für die in 2022 gewährte Tranche wurde der Zielwert der durchschnittlichen EBIT-Marge vom Aufsichtsrat mit 8,5% bis 9,5% festgelegt.

Der Mindestwert beträgt 7% und der Maximalwert 11%.

Bei dem neuen LTI-Programm gelten für alle Vorstandsmitglieder dieselben Ziele.

Die Bemessung der Zielerreichung für die in 2022 gewährte Tranche über die Performanceperiode 2022 bis 2025 und die Darstellung

als gewährte Vergütung erfolgt mit dem Ablauf des Geschäftsjahres 2025 im Vergütungsbericht 2025.

III. AUSZAHLUNGSMODALITÄTEN

Am Ende der Performanceperiode einer zur Auszahlung kommenden LTI-Tranche werden die Anzahl der erdienten PSUs sowie der anzuwendende

durchschnittliche Schlusskurs vom Aufsichtsrat innerhalb der ersten drei Monate des auf die Performanceperiode folgenden Geschäftsjahres

nach Vorbereitung durch den Personalausschuss festgestellt. Die über die Performanceperiode erdienten PSUs werden in bar ausbezahlt.

Die Höhe der Auszahlung ermittelt sich aus der Multiplikation der finalen Anzahl der erdienten PSUs mit dem durchschnittlichen

Schlusskurs der Aktie von INDUS im XETRA-Handelssystem der Frankfurter Börse (oder einem Nachfolgesystem) der letzten 40 Börsenhandelstage

der jeweiligen Performanceperiode.

Die Auszahlung ist dabei auf 200 % des LTI-Zielwerts begrenzt.

Der LTI wird mit dem nächsten ordentlichen Gehaltslauf nach Billigung des Konzernabschlusses der INDUS Holding AG für das

letzte Geschäftsjahr der jeweiligen Performanceperiode zur Zahlung fällig.

IV. ZUTEILUNG DER PSUS FÜR DIE TRANCHE 2022

Der individuelle LTI-Zielwert beträgt für den Vorstandsvorsitzenden 250.000 EUR und für die weiteren Vorstandsmitglieder jeweils

180.000 EUR. Der Zuteilungskurs aus den letzten 40 Börsenhandelstagen vor Zuteilung der PSUs betrug 32,34 EUR. Daraus ergeben

sich für die in 2022 gewährte Tranche folgende individuelle Stückzahlen zugeteilter PSUs:

ZUTEILUNG PSUs 2022-2025

|

|

LTI-ZIELWERT

|

ZUGETEILTE PSU

|

| Dr. Johannes Schmidt |

250.000 |

7.731 |

| Dr. Jörn Großmann |

180.000 |

5.566 |

| Axel Meyer |

180.000 |

5.566 |

| Rudolf Weichert |

180.000 |

5.566 |

|

Gesamt

|

790.000

|

24.429

|

V. STÜCKZAHLEN FÜR DER PSUS JE VORSTANDSMITGLIED

Für das neue LTI-Programm ergeben sich für die Tranchen 2021 und 2022 folgende Stückzahlen an PSUs je Vorstandsmitglied:

STÜCKZAHLEN AKTIENOPTIONEN

|

|

PLAN

|

BASISPREIS

|

ZEITRAUM

|

Stückzahl 01.01.2022

|

ZUGANG

|

AUSÜBUNG

|

VERFALL

|

Stückzahl 31.12.2022

|

|

Dr. Schmidt

|

2021 |

31,13 |

1.1.2021-

31.12.2024

|

8.031 |

0 |

0 |

0 |

8.031 |

| 2022 |

32,34 |

1.1.2022-

31.12.2025

|

0 |

7.731 |

0 |

0 |

7.731 |

|

Summe

|

|

|

8.031

|

7.731

|

0

|

0

|

15.762

|

|

Dr. Großmann

|

2021 |

31,13 |

1.1.2021-

31.12.2024

|

5.783 |

0 |

0 |

0 |

5.783 |

| 2022 |

32,34 |

1.1.2022-

31.12.2025

|

0 |

5.566 |

0 |

0 |

5.566 |

|

Summe

|

|

|

5.783

|

5.566

|

0

|

0

|

11.349

|

|

Meyer

|

2021 |

31,13 |

1.1.2021-

31.12.2024

|

5.783 |

0 |

0 |

0 |

5.783 |

| 2022 |

32,34 |

1.1.2022-

31.12.2025

|

0 |

5.566 |

0 |

0 |

5.566 |

|

Summe

|

|

|

5.783

|

5.566

|

0

|

0

|

11.349

|

|

Weichert

|

2021 |

31,13 |

1.1.2021-

31.12.2024

|

5.783 |

0 |

0 |

0 |

5.783 |

| 2022 |

32,34 |

1.1.2022-

31.12.2025

|

0 |

5.566 |

0 |

0 |

5.566 |

|

Summe

|

|

|

5.783

|

5.566

|

0

|

0

|

11.349

|

| 3. |

ZIELVERGÜTUNG UND MAXIMALVERGÜTUNG

|

Die für ein Geschäftsjahr gewährte Gesamtvergütung (Summe aller für das betreffende Geschäftsjahr aufgewendeten Vergütungsbeträge

einschließlich festem Jahresgehalt, Nebenleistungen und variablen Vergütungsbestandteilen) der Vorstandsmitglieder – unabhängig

davon, ob sie in diesem Geschäftsjahr oder zu einem späteren Zeitpunkt ausbezahlt wird – ist für die einzelnen Vorstandsmitglieder

auf einen individuellen Maximalbetrag begrenzt („Maximalvergütung“). Der individuelle Maximalbetrag berechnet sich als Summe

des festen Jahresgehalts, einer Pauschale für Nebenleistungen von maximal EUR 80.000, 150 % des STI-Zielwerts und 200 % des

LTI-Zielwerts des jeweiligen Vorstandsmitglieds.

Für das Geschäftsjahr 2022 ergibt sich folgende individuelle Zielvergütung und individuelle maximale Gesamtvergütung:

ZIELVERGÜTUNG UND MAXIMALE GESAMTVERGÜTUNG 2022

|

|

DR. SCHMIDT

|

DR. GROßMANN

|

MEYER

|

WEICHERT

|

|

Zielvergütung 2022:

|

|

|

|

|

| Festvergütung |

540 |

390 |

390 |

440 |

| Nebenleistungen 1) |

20 |

27 |

14 |

35 |

|

Summe

|

560

|

417

|

404

|

475

|

| Einjährige variable Vergütung (STI) |

230 |

170 |

170 |

170 |

| Langfristige variable Vergütung (LTI-Plan 2022)2) |

250 |

180 |

180 |

180 |

|

Summe

|

480

|

350

|

350

|

350

|

| Versorgungsaufwand |

0 |

0 |

0 |

0 |

|

Zielvergütung 2022:

|

1.040

|

767

|

754

|

825

|

| Relativer Anteil der fixen Vergütung an der Zielvergütung |

53,8%

|

54,4%

|

53,6%

|

57,6%

|

| Relativer Anteil der einjährigen variablen Vergütung (STI) an der Zielvergütung |

22,2%

|

22,2%

|

22,5%

|

20,6%

|

| Relativer Anteil der langfristigen variablen Vergütung (LTI) an der Zielvergütung |

24,0%

|

23,5%

|

23,9%

|

21,8%

|

|

Maximale Gesamtvergütung 2022:

|

|

|

|

|

| Festvergütung |

540 |

390 |

390 |

440 |

| Nebenleistungen |

80 |

80 |

80 |

80 |

|

Summe

|

620

|

470

|

470

|

520

|

| Einjährige variable Vergütung (STI) |

345 |

255 |

255 |

255 |

| Langfristige variable Vergütung (LTI-Plan 2022)2) |

500 |

360 |

360 |

360 |

|

Summe

|

845

|

615

|

615

|

615

|

| Versorgungsaufwand |

0 |

0 |

0 |

0 |

|

Maximale Gesamtvergütung 2022:

|

1.465

|

1.085

|

1.085

|

1.135

|

| Relativer Anteil der fixen Vergütung an der maximalen Gesamtvergütung |

42,3%

|

43,3%

|

43,3%

|

45,8%

|

| Relativer Anteil der einjährigen variablen Vergütung (STI) an der Gesamtvergütung |

23,6%

|

23,5%

|

23,5%

|

22,5%

|

| Relativer Anteil der langfristigen variablen Vergütung (LTI) an der Gesamtvergütung |

34,1%

|

33,2%

|

33,2%

|

31,7%

|

|

Maximale Gesamtvergütung lt. Vertrag

|

1.680

|

1.100

|

1.100

|

1.160

|

1) Für Nebenleistungen ist lediglich eine Maximalwert festgelegt. Als Zielbeträge für die Nebenleistungen sind daher die Ist-Beträge

2022 aufgeführt.

2) Die Bemessung des LTI-Plans 2022 erfolgt in 2025

Die Einhaltung der Maximalvergütung 2022 kann erst nach Abrechnung des LTI-Programms 2022 im Vergütungsbericht 2025 überprüft

und berichtet werden.

| 4. |

MÖGLICHKEITEN, VARIABLE VERGÜTUNGSBESTANDTEILE ZU STREICHEN

|

Im Falle schwerwiegenden pflichtwidrigen Verhaltens eines Vorstandsmitglieds kann der Aufsichtsrat im pflichtgemäßen Ermessen

nach folgender Maßgabe und abhängig von der Schwere der Pflichtverletzung den Anspruch des Vorstandsmitglieds auf Auszahlung

von LTI-Tranchen für zum Zeitpunkt des Bekanntwerdens der Pflichtverletzung laufende Performanceperioden entweder reduzieren

oder vollständig streichen. Maßgeblich für die Beurteilung der Pflichtwidrigkeit ist der Maßstab des § 93 AktG.

Voraussetzung für eine Reduzierung oder Streichung einer LTI-Tranche ist stets, dass ein hinreichend gravierender Pflichtenverstoß

vorliegt, der unter Verhältnismäßigkeitsgesichtspunkten einen Eingriff in die variable Vergütung des Vorstandsmitglieds rechtfertigt.