Symrise - Der DAX-Kandidat

In fünf Schritten zur fundierten Analyse

Wir erklären den Analyseprozess mit Leeway

Von: Leeway - Unkomplizierte Aktienanalysen

Schritt 1: Einordnung des Unternehmens

Allgemein lässt sich eine Einordnung des Unternehmens über eine wenig zeitintensive Internetrecherche durchführen. Hierbei geht es darum, ein Gefühl für Aspekte wie Geschäftsmodell, Branche und langfristige sowie aktuelle Entwicklungen im Unternehmensumfeld zu erhalten.

Symrise ist ein deutscher Anbieter von Duft-, Geschmacks- und Wirkstoffen für Lebensmittel, Kosmetik und Arzneien. Das Unternehmen ist ein klassischer Zulieferer für Unternehmen mit 6000 Kunden aus der Lebensmittel- und Getränkeindustrie, aus der Kosmetik und der Pharmaindustrie. Dazu gehören auch Hersteller von Nahrungsergänzungsmitteln und Heimtiernahrung. Am globalen Markt für Duftstoffe und Aromen hält das Unternehmen einen Anteil von 10 % und befindet sich damit knapp hinter Givaudan und gleichauf mit IFF. Mit über 3 Mrd. € Umsatz und gut 15 Mrd. € Marktwert ist es eines der 50 wertvollsten börsennotierten Unternehmen Deutschlands. (Quelle: Wikipedia)

Symrise’s Geschäftsstruktur wird von Atos digitalisiert. Der entsprechende Vertrag wurde kürzlich um weitere 5 Jahre verlängert. Dabei wird Symrise von Atos durch Design Thinking Workshops sowie regelmäßigen Innovationsmeetings bei Projekten wie machine-learning basierten Lösungen im Bereich Research & Development unterstützt (mehr dazu).

Wesentlich interessanter ist, dass Symrise klar von der Covid Krise profitiert. Verbraucher, die normalerweise in Urlaube und Restaurantbesuche investieren, bleiben derzeit zu Hause, wo sie ihr Geld beispielsweise für Backzutaten ausgeben (mehr dazu). Dementsprechend wird Symrise nun als Top-Kandidat für den DAX-Aufstieg gehandelt (Quelle: FAZ). Hierbei ist es interessant zu wissen, dass sich der Kurs von Aufstiegskandidaten häufig sehr gut entwickelt, bis sie in den DAX aufgenommen werden. Danach entwickelt sich der Kurs oft schlechter - ein klassisches Beispiel von “news follow price”: Wird der DAX-Aufstieg offiziell gemacht, wissen größere Investoren davon meist weit im Voraus und die Neuigkeit ist lange im Preis der Aktie enthalten. Der Markt hat die Nachricht vorweggenommen.

Schritt 2: Nachhaltigkeit

Das Interesse an nachhaltigen und verantwortungsvollen Investments wächst stetig und aus gutem Grund. Nicht nur möchten wir mit unseren Investments ruhig schlafen, viele Geschäftsmodelle, die sich nicht an Aspekten der Nachhaltigkeit orientieren, haben nur eine begrenzte Lebensdauer (siehe beispielsweise Fossile Brennstoffe). Daher ist es nicht verwunderlich, dass nachhaltige Investments rentabler waren als der Durchschnitt. Daher empfehlen wir, Investitionen auch im Hinblick auf Nachhaltigkeitskriterien auszuwählen. Diese Daten erhalten Sie in Kürze schnell und übersichtlich über unseren ESG-Score, der sich derzeit in der Entwicklung befindet.

Seit 2012 wird Symrise regelmäßig als besonders nachhaltig wirtschaftendes Unternehmen ausgezeichnet, insbesondere in Bezug auf seine nachhaltigen Lieferketten. (Quelle: Wikipedia)

Unter anderem ist Symrise Mitglied des Round Table for Sustainable Palm Oil und engagiert sich für nachhaltige Forstwirtschaft, teilt Lieferkettendaten über Sedex und achtet auf Zertifizierungen in der Qualitätssicherung sowie Arbeitssicherheit und gute Herstellungspraxis. Schwächen zeigen sich allerdings bei der Abfallwirtschaft. Die Recyclingquote liegt deutlich unter 10 %, ein Großteil wird verbrannt oder vergraben, und rund 30 % des Abfalls wird als gefährlich eingestuft. Weder hinsichtlich der absoluten Menge des Abfalls noch der Verhältnisse von Recycling oder Gefahrenmüll konnte seit 2016 eine positive Entwicklung festgestellt werden (Quelle: Symrise Nachhaltigkeitsbericht und bald kompakt und aufbereitet bei Leeway).

Treibhausgasemissionen wurden zwischen 2016 und 2018 vorrangig durch niedrigere Emissionen in der Lieferkette kontinuierlich reduziert. 2019 gab es einen massiven Anstieg, der die positive Bilanz der letzten Jahre erst einmal zunichtemachte. Ob es sich hier um einen Einmaleffekt oder eine grundlegende Trendwende handelt, bleibt abzuwarten (Quelle: ethidat.de).

Schritt 3: Fundamentalanalyse

Die Fundamentalanalyse ist der beste Weg, um Unternehmen zu finden, die sich für eine langfristige Investition eignen. Hier geht es darum, die Bilanz von Unternehmen auszuwerten. Es wird beispielsweise geprüft, wie rentabel Unternehmen operieren - ob sie Geld verdienen, Schulden machen, wachsen und vieles mehr. Das alles kostet normalerweise viel Zeit. Unsere Algorithmen werten jedoch für Sie die Bilanzen von über 25.000 Unternehmen aus und stellen auf einen Blick dar, wie attraktiv deren Rentabilität, finanzielle Stabilität und Preis-Leistung-Verhältnis für Investoren sind.

Mit einer Fundamentalwertung von 48,8 auf einer Skala von -100 bis 100 platziert sich Symrise im soliden Bereich, verfehlt aber deutlich eine exzellente Wertung. Ein Blick in die Kennzahlen enthüllt die finanziellen Stärken und Schwächen des Unternehmens.

Besonders positiv zeigt sich die Bewertung von Symrise am Markt. Der hohe aber vernünftige Preis (durchschnittliches KGV von 53, Kurs-EBIT-Verhältnis von 38, etc.) zeugt von einem deutlichen Kaufinteresse seitens der Anleger, das sich jedoch noch in einem rationalen und gerechtfertigten Maß bewegt. Hieraus lässt sich eine wahrscheinlich deutlich positive Geschäftsentwicklung ableiten. Auch die niedrige Dividende zeigt, dass Anleger Innovation und Wachstum erwarten. Leichte Schwächen offenbaren sich im latent niedrigen Kurs-Buchwert und Kurs-Umsatz-Verhältnis, welche von einem kostenintensiven Geschäftsmodell zeugen. Letzteres drückt auf die Margen: Auch wenn sie durchgehend solide sind, bleiben sie doch suboptimal für diese Art Unternehmen.

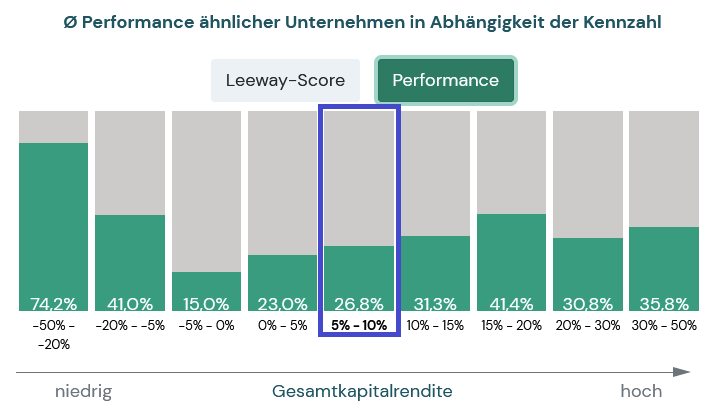

Die Graphik zeigt, dass ein Unternehmen wie Symrise bei einer Gesamtkapitalrendite von 5 -10 % in der Vergangenheit ein durchschnittliches Kurswachstum von 26,8 % in den folgenden zwei Jahren erreichte. Ähnliche Unternehmen, die eine Gesamtkapitalrendite von 15 % - 20 % aufwiesen, erreichten ein durchschnittlichen Kursgewinn von 41,4 %.

Die Graphik zeigt, dass ein Unternehmen wie Symrise bei einer Gesamtkapitalrendite von 5 -10 % in der Vergangenheit ein durchschnittliches Kurswachstum von 26,8 % in den folgenden zwei Jahren erreichte. Ähnliche Unternehmen, die eine Gesamtkapitalrendite von 15 % - 20 % aufwiesen, erreichten ein durchschnittlichen Kursgewinn von 41,4 %.Blickt man auf die Korrelation von Wertzuwachs und Gesamtkapitalrendite für diese Art Unternehmen, findet man Symrise mit 5,46 % genau im Mittelfeld der Rentabilität. Ein ähnliches Bild zeigt sich auch bei anderen Margen von Symrise, wie zum Beispiel der Cashflow-Marge: mit einer durchschnittlichen Marge von 14,4 % über die letzten Jahre fällt Symrise in die 10 - 15 % Kategorie und erhält eine Wertung von 8,2 Punkten. Das genügt, um eine solide Entwicklung und sogar leichte Outperformance zu erwarten. Die wirklich starken Werte hatten jedoch in den letzten Jahren typischerweise Cashflow-Margen von deutlich über 15 %.

How big the Edge? Der Leeway-Score bewertet den Vorteil, den die Kennzahl gegenüber einem durchschnittlichen Investment bietet. Mit 8.2 Punkten weist die Cashflow-Marge von Symrise eine kleinen aber nicht signifikanten Vorteil auf. Eine um wenige Prozent höhere Cashflow-Marge lässt statistisch sinifikant höhere zuküntige Kursgewinne erwarten.

How big the Edge? Der Leeway-Score bewertet den Vorteil, den die Kennzahl gegenüber einem durchschnittlichen Investment bietet. Mit 8.2 Punkten weist die Cashflow-Marge von Symrise eine kleinen aber nicht signifikanten Vorteil auf. Eine um wenige Prozent höhere Cashflow-Marge lässt statistisch sinifikant höhere zuküntige Kursgewinne erwarten.Ähnlich gemischt ist das Bild bei den Finanzen. Die Eigenkapitalquote ist mit knapp 40 % stabil, Exzellenz wird jedoch erst bei über 60 % erreicht. Die Verschuldung ist insgesamt nicht besorgniserregend. Aufgrund des niedrigen Cashflows ist die dynamische Verschuldung, bei der die Schulden ins Verhältnis zum Cashflow gesetzt werden, für solch ein Unternehmen jedoch deutlich zu hoch. Das Gewinnwachstum ist gut, das Umsatzwachstum auf der anderen Seite etwas schwerfällig.

Am Ende ist Symrise ein absolut solides, wenn auch etwas uninteressantes Unternehmen. Obwohl der Markt viel Interesse zeigt, hat Symrise Probleme, sein recht kapitalintensives Geschäft in Gewinne und Cashflows umzuwandeln, weshalb es letztlich aus fundamentaler Sicht nur für ein gesundes Mittelmaß reicht - in etwa das Äquivalent einer 2- in Schulnoten.

Schritt 4: Technische Analyse

Ein letzter Analyseschritt besteht in der Regel aus der technischen Analyse, bei der aus der Kurshistorie einer Aktie ein Eindruck über das allgemeine Kursverhalten eines Unternehmens gewonnen werden kann: Handelt es sich eher um einen ruhigen, stetigen Wert oder einen Wert mit starken Schwankungen? Befindet sich die Aktie in einem Auf- oder Abwärtstrend?

Die unauffällige Bewegung des Kurses zeigt, dass Symrise ein deutlicher Kandidat für eine längerfristige Investition ist und sich wenig für “schnelle Gewinne” eignet. Wenn wir die langfristige Kursentwicklung in logarithmischer Darstellung betrachten, wird erkennbar, dass sich Symrise die letzten Jahre ruhig auf den gleitenden Durchschnitten nach oben geschoben hat.

Kursverlauf von Symrise seit Börsengang Ende 2006; Wochenkerzen; Logarithmische Darstellung.

Kursverlauf von Symrise seit Börsengang Ende 2006; Wochenkerzen; Logarithmische Darstellung.Selbst im starken Aufwärtstrend nach der Finanzkrise (2009) entfernt sich der Kurs nur selten weit vom Durchschnitt. Nach starken Schüben legt er in der Regel zunächst eine Pause ein. Die Aufwärtsbewegung des letzten halben Jahres war für Symrise ungewöhnlich stark. Dementsprechend lässt sich vermuten, dass auch der derzeitige Kurs in Kürze eine Pause einlegen oder sich den gleitenden Durchschnitten annähern wird. Damit ist der Zeitpunkt nicht optimal für einen Kauf.

Schritt 5: Fazit

Zuletzt tragen wir alle Analyseergebnisse zusammen, um eine Entscheidung zu unserem Investment zu treffen. Hier bestehen oft die größten Unsicherheiten und nicht selten verpassen Privatanleger durch Risikoaversion attraktive Chancen am Markt. Bei Leeway sind wir jedoch davon überzeugt, dass durch ein diversifiziertes, langfristiges Investment in fundamental stabile Unternehmen größere Risiken vermieden werden können.

Alles in allem handelt es sich bei Symrise um eine solide Aktie in einem ebenso soliden Geschäftsfeld. Das Unternehmen bemüht sich zumindest öffentlichkeitswirksam um Nachhaltigkeit. Bei genauerem Hinsehen offenbaren sich jedoch nicht nur in puncto Nachhaltigkeit Schwächen. Auch die Rentabilität des Unternehmens könnte besser sein. Insgesamt wird deutlich, dass Symrise zwar ein möglicher Kandidat für ein stabiles und “gemütliches” Investment sein mag, für uns allerdings klar die Einstufung als “must buy” verfehlt.

Lars Wißler besitzt keine der erwähnten Aktien. PWP Leeway besitzt keine der erwähnten Aktien.

Autor: Lars Wißler, PWP Leeway, Geschäftsführer und Chefanalyst

Jetzt mehr Artikel wie diesen lesen

Aktienhandel wird unkompliziert: www.leeway.tech

Neue Blogbeiträge

-

![Solix]() #Solix #11 💭 Investor Blog: 🇺🇸 US-Aktienmarkt im Wochenrückblick Solix vom 22.12.24 um 19:48 Uhr

#Solix #11 💭 Investor Blog: 🇺🇸 US-Aktienmarkt im Wochenrückblick Solix vom 22.12.24 um 19:48 Uhr -

![Glimmung]() In Wachstums-Aktien investieren Glimmung vom 17.12.24 um 15:24 Uhr

In Wachstums-Aktien investieren Glimmung vom 17.12.24 um 15:24 Uhr -

![Solix]() #Solix #10 💭 Investor Blog: 🇺🇸 US-Aktienmarkt im Wochenrückblick Solix vom 15.12.24 um 19:16 Uhr

#Solix #10 💭 Investor Blog: 🇺🇸 US-Aktienmarkt im Wochenrückblick Solix vom 15.12.24 um 19:16 Uhr -

![Glimmung]() Nie wieder Kursraketen wie Nvidia, Palantir, usw. verpassen ! Glimmung vom 09.12.24 um 14:14 Uhr

Nie wieder Kursraketen wie Nvidia, Palantir, usw. verpassen ! Glimmung vom 09.12.24 um 14:14 Uhr -

![Solix]() #Solix #9 💭 Investor Blog: 🇺🇸 US-Aktienmarkt im Wochenrückblick Solix vom 08.12.24 um 17:01 Uhr

#Solix #9 💭 Investor Blog: 🇺🇸 US-Aktienmarkt im Wochenrückblick Solix vom 08.12.24 um 17:01 Uhr -

LUnterbewertete Aktien LongMitHebelDurchDenNebel vom 04.12.24 um 10:21 Uhr

-

![Solix]() #Solix #8 💭 Investor Blog: 🇺🇸 US-Aktienmarkt im Wochenrückblick Solix vom 01.12.24 um 17:08 Uhr

#Solix #8 💭 Investor Blog: 🇺🇸 US-Aktienmarkt im Wochenrückblick Solix vom 01.12.24 um 17:08 Uhr -

MWird Ilika plc zum neuen QuantumScape? McallRobert vom 27.11.24 um 21:59 Uhr

Disclaimer: Die hier angebotenen Beiträge dienen ausschließlich der Information und stellen keine Kauf- bzw. Verkaufsempfehlungen dar. Sie sind weder explizit noch implizit als Zusicherung einer bestimmten Kursentwicklung der genannten Finanzinstrumente oder als Handlungsaufforderung zu verstehen. Der Erwerb von Wertpapieren birgt Risiken, die zum Totalverlust des eingesetzten Kapitals führen können. Die Informationen ersetzen keine, auf die individuellen Bedürfnisse ausgerichtete, fachkundige Anlageberatung. Eine Haftung oder Garantie für die Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der zur Verfügung gestellten Informationen sowie für Vermögensschäden wird weder ausdrücklich noch stillschweigend übernommen. Die Markets Inside Media GmbH hat auf die veröffentlichten Inhalte keinerlei Einfluss und vor Veröffentlichung der Beiträge keine Kenntnis über Inhalt und Gegenstand dieser. Die Veröffentlichung der namentlich gekennzeichneten Beiträge erfolgt eigenverantwortlich durch Autoren wie z.B. Gastkommentatoren, Nachrichtenagenturen, Unternehmen. Infolgedessen können die Inhalte der Beiträge auch nicht von Anlageinteressen der Markets Inside Media GmbH und/oder seinen Mitarbeitern oder Organen bestimmt sein. Die Gastkommentatoren, Nachrichtenagenturen, Unternehmen gehören nicht der Redaktion der Markets Inside Media GmbH an. Ihre Meinungen spiegeln nicht notwendigerweise die Meinungen und Auffassungen der Markets Inside Media GmbH und deren Mitarbeiter wieder. Ausführlicher Disclaimer