|

DEUTSCHE BANK AKTIENGESELLSCHAFT

Frankfurt am Main

– ISIN DE 0005140008 –

Einberufung der ordentlichen Hauptversammlung 2023

Wir laden unsere Aktionäre zu der am

Mittwoch, dem 17. Mai 2023, 10.00 Uhr Mitteleuropäische Sommerzeit – MESZ,

als virtuelle Hauptversammlung ohne physische Präsenz der Aktionäre oder ihrer Bevollmächtigten am Ort der Hauptversammlung

stattfindenden

ordentlichen Hauptversammlung

ein.

Eindeutige Kennung des Ereignisses: 320f15089e98ed11813e005056888925

I. Tagesordnung

| 1. |

Vorlage des festgestellten Jahresabschlusses und des Lageberichts für das Geschäftsjahr 2022, des gebilligten Konzernabschlusses

und des Konzernlageberichts für das Geschäftsjahr 2022 und des Berichts des Aufsichtsrats

Der Aufsichtsrat hat den vom Vorstand aufgestellten Jahresabschluss und Konzernabschluss bereits gebilligt; der Jahresabschluss

ist damit festgestellt. Entsprechend den gesetzlichen Bestimmungen ist daher zu diesem Punkt der Tagesordnung keine Beschlussfassung

vorgesehen.

|

| 2. |

Verwendung des Bilanzgewinns 2022

Vorstand und Aufsichtsrat schlagen vor, den Bilanzgewinn des Geschäftsjahres 2022 in Höhe von 3.568.548.051,09 Euro wie folgt

zu verwenden:

Ausschüttung einer Dividende von 0,30 Euro je Aktie auf bis zu 2.040.242.959 für

das Geschäftsjahr 2022 dividendenberechtigte Aktien

|

bis zu Euro 612.072.887,70

|

| Einstellung in Gewinnrücklagen |

Euro 2.500.000.000,00 |

| Vortrag auf neue Rechnung |

mindestens Euro 456.475.163,39 |

Die Vorschläge werden durch die konkreten Beträge für die Ausschüttungen und Gewinnvorträge konkretisiert, wenn die Zahl der

eigenen und damit nicht dividendenberechtigten Aktien im Zeitpunkt der Hauptversammlung feststeht.

Gemäß § 58 Absatz 4 Satz 2 Aktiengesetz („AktG“) ist der Anspruch auf Auszahlung der Dividende am dritten auf den Hauptversammlungsbeschluss

folgenden Geschäftstag, also am 22. Mai 2023, fällig.

|

| 3. |

Entlastung der Mitglieder des Vorstands für das Geschäftsjahr 2022

Vorstand und Aufsichtsrat schlagen vor, den im Geschäftsjahr 2022 amtierenden Mitgliedern des Vorstands für diesen Zeitraum

Entlastung zu erteilen. Über die Entlastung soll im Wege der Einzelentlastung, also für jedes Vorstandsmitglied gesondert,

abgestimmt werden. Zur Entlastung stehen die folgenden im Geschäftsjahr 2022 amtierenden Mitglieder des Vorstands an:

| |

| a) |

Christian Sewing (Vorsitzender des Vorstands)

|

| b) |

James von Moltke (stellvertretender Vorsitzender des Vorstands)

|

| c) |

Karl von Rohr (stellvertretender Vorsitzender des Vorstands)

|

| d) |

Fabrizio Campelli

|

| e) |

Bernd Leukert

|

| f) |

Stuart Lewis (Mitglied des Vorstands bis einschließlich 19. Mai 2022)

|

| g) |

Alexander von zur Mühlen

|

| h) |

Christiana Riley

|

| i) |

Rebecca Short

|

| j) |

Professor Dr. Stefan Simon

|

| k) |

Olivier Vigneron (Mitglied des Vorstands seit 20. Mai 2022)

|

|

|

| 4. |

Entlastung der Mitglieder des Aufsichtsrats für das Geschäftsjahr 2022

Vorstand und Aufsichtsrat schlagen vor, den im Geschäftsjahr 2022 amtierenden Mitgliedern des Aufsichtsrats für diesen Zeitraum

Entlastung zu erteilen. Über die Entlastung soll im Wege der Einzelentlastung, also für jedes Aufsichtsratsmitglied gesondert,

abgestimmt werden.

Zur Entlastung stehen die folgenden im Geschäftsjahr 2022 amtierenden Mitglieder des Aufsichtsrats an:

| |

| a) |

Alexander Wynaendts (Vorsitzender des Aufsichtsrats, Mitglied des Aufsichtsrats seit Beendigung der Hauptversammlung der Gesellschaft

am 19. Mai 2022)

|

| b) |

Dr. Paul Achleitner (ehemals Vorsitzender des Aufsichtsrats, Mitglied des Aufsichtsrats bis zur Beendigung der Hauptversammlung

der Gesellschaft am 19. Mai 2022)

|

| c) |

Detlef Polaschek (stellvertretender Vorsitzender des Aufsichtsrats)

|

| d) |

Professor Dr. Norbert Winkeljohann (stellvertretender Vorsitzender des Aufsichtsrats)

|

| e) |

Ludwig Blomeyer-Bartenstein

|

| f) |

Mayree Clark

|

| g) |

Jan Duscheck

|

| h) |

Manja Eifert (Mitglied des Aufsichtsrats seit 7. April 2022)

|

| i) |

Dr. Gerhard Eschelbeck (Mitglied des Aufsichtsrats bis zur Beendigung der Hauptversammlung der Gesellschaft am 19. Mai 2022)

|

| j) |

Sigmar Gabriel

|

| k) |

Timo Heider

|

| l) |

Martina Klee

|

| m) |

Henriette Mark (Mitglied des Aufsichtsrats bis einschließlich 31. März 2022)

|

| n) |

Gabriele Platscher

|

| o) |

Bernd Rose

|

| p) |

Yngve Slyngstad (Mitglied des Aufsichtsrats seit Beendigung der Hauptversammlung der Gesellschaft am 19. Mai 2022)

|

| q) |

John Alexander Thain

|

| r) |

Michele Trogni

|

| s) |

Dr. Dagmar Valcárcel

|

| t) |

Stefan Viertel

|

| u) |

Dr. Theodor Weimer

|

| v) |

Frank Werneke

|

| w) |

Frank Witter

|

|

|

| 5. |

Wahl des Abschlussprüfers für das Geschäftsjahr 2023, Zwischenabschlüsse

Der Aufsichtsrat schlägt, gestützt auf die Empfehlung des Prüfungsausschusses, vor zu beschließen:

| |

Die Ernst & Young GmbH Wirtschaftsprüfungsgesellschaft, Stuttgart, (EY) wird zum Abschlussprüfer und zum Konzernabschlussprüfer

für das Geschäftsjahr 2023 bestellt.

Die Ernst & Young GmbH Wirtschaftsprüfungsgesellschaft, Stuttgart, (EY) wird zudem für die prüferische Durchsicht des verkürzten

Konzern-Halbjahresfinanzberichts zum 30. Juni 2023 (§§ 115 Absatz 5, 117 Nr. 2 WpHG) und etwaiger Konzernzwischenabschlüsse

und Konzernzwischenlageberichte (§ 340i Absatz 4 HGB, § 115 Absatz 7 WpHG) bestellt, die vor der ordentlichen Hauptversammlung

des Jahres 2024 aufgestellt werden.

|

Der Prüfungsausschuss hat erklärt, dass seine Empfehlung frei von ungebührlicher Einflussnahme Dritter ist und ihm insbesondere

keine Klausel im Sinne von Artikel 16 Absatz 6 EU-Verordnung 537/2014 (EU-Abschlussprüferverordnung) auferlegt wurde, die

seine Auswahl auf bestimmte Abschlussprüfer begrenzt hat.

|

| 6. |

Beschlussfassung über die Billigung des nach § 162 AktG erstellten und geprüften Vergütungsberichts für das Geschäftsjahr

2022

Vorstand und Aufsichtsrat haben gemäß § 162 AktG einen Bericht über die im Geschäftsjahr 2022 gewährte und geschuldete Vergütung

eines jeden gegenwärtigen oder früheren Mitglieds des Vorstands und des Aufsichtsrats der Gesellschaft erstellt. Gemäß § 120a

Absatz 4 AktG beschließt die Hauptversammlung über die Billigung des Vergütungsberichts.

Der Vergütungsbericht wurde gemäß § 162 Absatz 3 AktG durch den Abschlussprüfer geprüft. Der Abschlussprüfer hat dabei im

Rahmen einer formellen Prüfung die Angaben im Vergütungsbericht gemäß § 162 Absatz 1 und 2 AktG auf Vollständigkeit geprüft.

Über diese gesetzlich vorgeschriebenen Anforderungen hinaus erfolgte zudem eine inhaltliche Überprüfung durch den Abschlussprüfer.

Der Vermerk über die Prüfung des Vergütungsberichts wurde vom Abschlussprüfer erstellt und ist dem Vergütungsbericht beigefügt.

Der Vergütungsbericht für das Geschäftsjahr 2022 und der Prüfungsvermerk des Abschlussprüfers sind im Abschnitt II. 1. abgedruckt

und ab der Einberufung der Hauptversammlung über die Internetseite der Gesellschaft unter

zugänglich. Sie werden dort auch während der Hauptversammlung zugänglich sein.

Vorstand und Aufsichtsrat schlagen vor, den nach § 162 AktG erstellten und geprüften Vergütungsbericht für das Geschäftsjahr

2022 zu billigen.

|

| 7. |

Ermächtigung zum Erwerb eigener Aktien gemäß § 71 Absatz 1 Nr. 8 AktG und zu deren Verwendung mit möglichem Ausschluss des

Bezugsrechts

Vorstand und Aufsichtsrat schlagen vor zu beschließen:

| |

| a) |

Die Gesellschaft wird ermächtigt, bis zum 30. April 2028 eigene Aktien bis zu 10 % des zum Zeitpunkt der Beschlussfassung

bestehenden Grundkapitals oder – falls dieser Wert geringer ist – des zum jeweiligen Zeitpunkt der Ausübung der vorliegenden

Ermächtigung bestehenden Grundkapitals zu erwerben. Zusammen mit den für Handelszwecke und aus anderen Gründen erworbenen

eigenen Aktien, die sich jeweils im Besitz der Gesellschaft befinden oder ihr nach §§ 71a ff. AktG zuzurechnen sind, dürfen

die aufgrund dieser Ermächtigung erworbenen Aktien zu keinem Zeitpunkt 10 % des jeweiligen Grundkapitals der Gesellschaft

übersteigen. Der Erwerb darf über die Börse oder mittels eines an alle Aktionäre gerichteten öffentlichen Kaufangebots erfolgen.

Der Gegenwert für den Erwerb der Aktien (ohne Erwerbsnebenkosten) darf bei Erwerb über die Börse den Mittelwert der Aktienkurse

(Schlussauktionspreise der Deutsche Bank-Aktie im Xetra-Handel beziehungsweise in einem vergleichbaren Nachfolgesystem an

der Frankfurter Wertpapierbörse) an den letzten drei Handelstagen vor der Verpflichtung zum Erwerb nicht um mehr als 10 %

über- und nicht um mehr als 20 % unterschreiten. Bei einem öffentlichen Kaufangebot darf er den Mittelwert der Aktienkurse

(Schlussauktionspreise der Deutsche Bank-Aktie im Xetra-Handel beziehungsweise in einem vergleichbaren Nachfolgesystem an

der Frankfurter Wertpapierbörse) an den letzten drei Handelstagen vor dem Tag der Veröffentlichung des Angebots nicht um mehr

als 10 % über- und nicht um mehr als 20 % unterschreiten. Sollte bei einem öffentlichen Kaufangebot das Volumen der angebotenen

Aktien das vorgesehene Rückkaufvolumen überschreiten, muss die Annahme im Verhältnis der jeweils angebotenen Aktien erfolgen.

Eine bevorrechtigte Annahme geringer Stückzahlen bis zu 50 Stück zum Erwerb angebotener Aktien der Gesellschaft je Aktionär

kann vorgesehen werden.

|

| b) |

Der Vorstand wird ermächtigt, eine Veräußerung der erworbenen Aktien sowie der etwa aufgrund vorangehender Ermächtigungen

nach § 71 Absatz 1 Nr. 8 AktG erworbenen Aktien über die Börse beziehungsweise durch Angebot an alle Aktionäre vorzunehmen.

Der Vorstand wird auch ermächtigt, erworbene Aktien gegen Sachleistung unter Ausschluss des Bezugsrechts der Aktionäre zu

dem Zweck zu veräußern, Unternehmen, Beteiligungen an Unternehmen oder andere dem Geschäftsbetrieb der Gesellschaft dienliche

Vermögenswerte zu erwerben. Der Vorstand wird weiter ermächtigt, aufgrund von Ermächtigungen gemäß § 71 Absatz 1 Nr. 8 AktG

erworbene Aktien unter Ausschluss des Bezugsrechts der Aktionäre als Belegschaftsaktien an Mitarbeiter und Pensionäre der

Gesellschaft und mit ihr verbundener Unternehmen auszugeben oder zur Bedienung von Optionsrechten beziehungsweise Erwerbsrechten

oder Erwerbspflichten auf Aktien der Gesellschaft zu verwenden, die für Mitarbeiter oder Organmitglieder der Gesellschaft

und verbundener Unternehmen begründet wurden.

Ferner wird der Vorstand unter Ausschluss des Bezugsrechts der Aktionäre ermächtigt, solche eigenen Aktien an Dritte gegen

Barzahlung zu veräußern, wenn der Kaufpreis den Börsenpreis der Aktien zum Zeitpunkt der Veräußerung nicht wesentlich unterschreitet.

Von dieser Ermächtigung darf nur Gebrauch gemacht werden, wenn sichergestellt ist, dass die Zahl der aufgrund dieser Ermächtigung

veräußerten Aktien zum Zeitpunkt des Wirksamwerdens der Ermächtigung oder – falls dieser Wert geringer ist – zum Zeitpunkt

der Ausübung der Ermächtigung 10 % des vorhandenen Grundkapitals der Gesellschaft nicht übersteigt. Auf die Höchstgrenze von

10 % des Grundkapitals sind Aktien anzurechnen, die während der Laufzeit dieser Ermächtigung unter Ausschluss des Bezugsrechts

in direkter oder entsprechender Anwendung des § 186 Absatz 3 Satz 4 AktG ausgegeben oder veräußert werden. Ebenfalls anzurechnen

sind Aktien, die zur Bedienung von Options- und/oder Wandlungsrechten aus Wandel- oder Optionsschuldverschreibungen oder -genussrechten

auszugeben sind, sofern diese Schuldverschreibungen oder Genussrechte während der Laufzeit dieser Ermächtigung unter Ausschluss

des Bezugsrechts in entsprechender Anwendung des § 186 Absatz 3 Satz 4 AktG ausgegeben werden.

|

| c) |

Der Vorstand wird weiter ermächtigt, aufgrund dieser oder einer vorangegangenen Ermächtigung erworbene Aktien einzuziehen,

ohne dass die Durchführung der Einziehung eines weiteren Hauptversammlungsbeschlusses bedarf.

|

| d) |

Die derzeit bestehende, durch die Hauptversammlung am 19. Mai 2022 erteilte und bis zum 30. April 2027 befristete Ermächtigung

zum Erwerb eigener Aktien wird für die Zeit ab Wirksamwerden dieser neuen Ermächtigung aufgehoben.

|

|

Der Bericht des Vorstands an die Hauptversammlung gemäß § 71 Absatz 1 Nr. 8 in Verbindung mit § 186 Absatz 4 AktG ist im Abschnitt

II. 2. abgedruckt und ab der Einberufung der Hauptversammlung über die Internetseite der Gesellschaft unter

zugänglich. Er wird dort auch während der Hauptversammlung zugänglich sein.

|

| 8. |

Ermächtigung zum Einsatz von Derivaten im Rahmen des Erwerbs eigener Aktien gemäß § 71 Absatz 1 Nr. 8 AktG

In Ergänzung zu der unter Punkt 7 dieser Tagesordnung zu beschließenden Ermächtigung zum Erwerb eigener Aktien nach § 71 Absatz

1 Nr. 8 AktG soll die Gesellschaft ermächtigt werden, eigene Aktien auch unter Einsatz von Derivaten zu erwerben.

Vorstand und Aufsichtsrat schlagen vor zu beschließen:

| |

Unter der in Punkt 7 dieser Tagesordnung zu beschließenden Ermächtigung zum Erwerb eigener Aktien darf der Aktienerwerb außer

auf den dort beschriebenen Wegen auch unter Einsatz von Put- oder Call-Optionen oder Terminkaufverträgen durchgeführt werden.

Die Gesellschaft kann auf physische Belieferung gerichtete Put-Optionen an Dritte verkaufen und Call-Optionen von Dritten

kaufen, wenn durch die Optionsbedingungen sichergestellt ist, dass diese Optionen nur mit Aktien beliefert werden, die ihrerseits

unter Wahrung des Gleichbehandlungsgrundsatzes erworben wurden. Alle Aktienerwerbe unter Einsatz von Put- oder Call-Optionen

sind dabei auf Aktien im Umfang von höchstens 5 % des zum Zeitpunkt der Beschlussfassung der Hauptversammlung über diese Ermächtigung

vorhandenen Grundkapitals beschränkt. Die Laufzeit der Optionen muss so gewählt werden, dass der Aktienerwerb in Ausübung

der Optionen spätestens am 30. April 2028 erfolgt.

Der bei Ausübung der Put-Optionen beziehungsweise bei Fälligkeit des Terminkaufs zu zahlende Kaufpreis je Aktie darf den Mittelwert

der Aktienkurse (Schlussauktionspreise der Deutsche Bank-Aktie im Xetra-Handel beziehungsweise in einem vergleichbaren Nachfolgesystem

an der Frankfurter Wertpapierbörse) an den letzten drei Handelstagen vor Abschluss des betreffenden Geschäfts nicht um mehr

als 10 % überschreiten und 10 % dieses Mittelwerts nicht unterschreiten, jeweils ohne Erwerbsnebenkosten, aber unter Berücksichtigung der erhaltenen Optionsprämie. Eine Ausübung der Call-Optionen

darf nur erfolgen, wenn der zu zahlende Kaufpreis den Mittelwert der Aktienkurse (Schlussauktionspreise der Deutsche Bank-Aktie

im Xetra-Handel beziehungsweise in einem vergleichbaren Nachfolgesystem an der Frankfurter Wertpapierbörse) an den letzten

drei Handelstagen vor Erwerb der Aktien nicht um mehr als 10 % überschreitet und 10 % dieses Mittelwerts nicht unterschreitet.

Für die Veräußerung und Einziehung von Aktien, die unter Einsatz von Derivaten erworben werden, gelten die zu Punkt 7 dieser

Tagesordnung festgesetzten Regeln.

Auch aus bestehenden Derivaten, die während des Bestehens vorangehender Ermächtigungen und auf deren Grundlage vereinbart

wurden, dürfen weiterhin eigene Aktien erworben werden.

|

Der Bericht des Vorstands an die Hauptversammlung gemäß § 71 Absatz 1 Nr. 8 in Verbindung mit § 186 Absatz 4 AktG ist im Abschnitt

II. 2. abgedruckt und ab der Einberufung der Hauptversammlung über die Internetseite der Gesellschaft unter

zugänglich. Er wird dort auch während der Hauptversammlung zugänglich sein.

|

| 9. |

Wahlen zum Aufsichtsrat

Mit Ablauf der ordentlichen Hauptversammlung am 17. Mai 2023 endet turnusmäßig die Bestellungsperiode von Frau Mayree Clark,

Herrn John Alexander Thain, Frau Michele Trogni und Prof. Dr. Norbert Winkeljohann, sodass insgesamt vier Vertreter der Anteilseigner

neu zu wählen sind.

Der Aufsichtsrat setzt sich nach §§ 96 Absatz 1 und Absatz 2, 101 Absatz 1 AktG und § 7 Absatz 1 Satz 1 Nr. 3 des Gesetzes

über die Mitbestimmung der Arbeitnehmer vom 4. Mai 1976 aus je zehn Mitgliedern der Anteilseigner und der Arbeitnehmer zusammen.

Die Geschäftsordnung des Aufsichtsrats beinhaltet zur Erfüllung der gesetzlichen Vorgaben zur Geschlechterquote durch gemeinsame

oder getrennte Erfüllung keine Vorgabe. Bislang hat weder die Seite der Anteilseignervertreter noch die der Arbeitnehmervertreter

gemäß § 96 Absatz 2 Satz 3 AktG der Gesamterfüllung widersprochen. Der Aufsichtsrat ist daher insgesamt mit mindestens sechs

Frauen und mindestens sechs Männern zu besetzen, um das Mindestanteilsgebot nach § 96 Absatz 2 Satz 1 AktG zu erfüllen.

Dem Aufsichtsrat gehören seit vielen Jahren zu mindestens 30 % Frauen an, aktuell gehören ihm sechs Frauen an, er besteht

also zu 30 % aus Frauen. Seit 2013 besteht auch die Seite der Anteilseignervertreter zu mindestens 30 % aus Frauen, was auch

nach der Wahl der vorgeschlagenen Kandidatinnen und Kandidaten der Fall wäre. Das Mindestanteilsgebot ist daher erfüllt und

es wäre auch nach der Wahl der vorgeschlagenen Kandidaten – bei unveränderter Erfüllung auf der Arbeitnehmervertreterseite

– erfüllt.

Nach § 4 Absatz 2 der Geschäftsordnung des Aufsichtsrats werden Anteilseignervertreter der Hauptversammlung für eine Amtszeit

bis zur Beendigung der Hauptversammlung vorgeschlagen, die über die Entlastung für das dritte Geschäftsjahr nach dem Beginn

der Amtszeit beschließt, wobei das Geschäftsjahr, in dem die Amtszeit beginnt, nicht mitgerechnet wird.

Der Aufsichtsrat schlägt nun gestützt auf die Empfehlungen der Anteilseignervertreter in seinem Nominierungsausschuss vor,

gemäß § 9 Absatz 1 Satz 2 und 3 der Satzung jeweils für die Zeit bis zur Beendigung der Hauptversammlung, die über die Entlastung

für das Geschäftsjahr 2026 beschließt, als Anteilseignervertreter in den Aufsichtsrat zu wählen:

| |

| a) |

Frau Mayree Clark, Aufsichtsrätin, New Canaan, USA

|

| b) |

Herr John Alexander Thain, Aufsichtsrat, Rye, USA

|

| c) |

Frau Michele Trogni, Chief Executive Officer der Zinnia Corporate Holdings LLC und Operating Partner bei Eldridge Industries

LLC, Riverside, USA

|

| d) |

Herr Professor Dr. Norbert Winkeljohann, Aufsichtsrat und selbständiger Unternehmensberater, Osnabrück, Deutschland.

|

|

Frau Clark ist, neben ihrer Tätigkeit im Aufsichtsrat der Deutsche Bank Aktiengesellschaft, Mitglied in den folgenden mit

einem Aufsichtsrat vergleichbaren ausländischen Kontrollgremien: (1) Ally Financial, Inc. – Mitglied des Board of Directors

und (2) Allvue Systems Holdings, Inc. – Mitglied des Board of Directors.

Zwischen den jeweiligen Gesellschaften Ally Financial, Inc. und Allvue Systems Holdings, Inc. und dem Deutsche Bank Konzern

bestehen ständige Geschäftsbeziehungen. Diese werden zu marktüblichen Konditionen und ohne Einbindung von Frau Clark als Mitglied

des Board of Directors abgewickelt. Persönliche oder sonstige Geschäftsbeziehungen zwischen Frau Clark und der Deutsche Bank

Aktiengesellschaft, ihren Konzerngesellschaften, Organmitgliedern oder einem wesentlich beteiligten Aktionär bestehen nicht.

Herr Thain ist, neben seiner Tätigkeit im Aufsichtsrat der Deutsche Bank Aktiengesellschaft, Mitglied in den folgenden mit

einem Aufsichtsrat vergleichbaren ausländischen Kontrollgremien: (1) Aperture Investors LLC – Mitglied des Board of Directors;

(2) Uber Technologies Inc. – Mitglied des Board of Directors; (3) Pine Island Capital Partners LLC – Chairman.

Zwischen der Gesellschaft Uber Technologies Inc. und dem Deutsche Bank Konzern bestehen ständige Geschäftsbeziehungen. Diese

werden zu marktüblichen Konditionen und ohne Einbindung von Herr Thain als Mitglied des Board of Directors abgewickelt. Persönliche

oder sonstige Geschäftsbeziehungen zwischen Herrn Thain und der Deutsche Bank Aktiengesellschaft, ihren Konzerngesellschaften,

Organmitgliedern oder einem wesentlich beteiligten Aktionär bestehen nicht.

Frau Trogni ist, neben ihrer Tätigkeit im Aufsichtsrat der Deutsche Bank Aktiengesellschaft, Mitglied in folgendem, einem

Aufsichtsrat vergleichbaren ausländischen Kontrollgremium: Zinnia Corporate Holdings, LLC – Chief Executive Officer und Chairperson

des Board of Directors.

Frau Trogni ist Operating Partner bei Eldridge Industries LLC. Zwischen der Gesellschaft Eldridge Industries LLC und dem Deutsche

Bank Konzern bestehen ständige Geschäftsbeziehungen. Diese werden zu marktüblichen Konditionen und ohne Einbindung von Frau

Trogni als Operating Partner abgewickelt. Persönliche oder sonstige Geschäftsbeziehungen zwischen Frau Trogni und der Deutsche

Bank Aktiengesellschaft, ihren Konzerngesellschaften, Organmitgliedern oder einem wesentlich beteiligten Aktionär bestehen

nicht.

Herr Professor Dr. Norbert Winkeljohann ist, neben seiner Tätigkeit im Aufsichtsrat der Deutsche Bank Aktiengesellschaft,

Mitglied in den folgenden gesetzlich zu bildenden Aufsichtsräten: (1) Bayer AG – Vorsitzender des Aufsichtsrats; (2) Georgsmarienhütte

Holding GmbH; (3) Sievert SE – Vorsitzender des Aufsichtsrats und (4) Bohnenkamp AG – Vorsitzender des Aufsichtsrats.

Zwischen den jeweiligen Gesellschaften Bayer AG und Georgsmarienhütte Holding GmbH und dem Deutsche Bank Konzern bestehen

ständige Geschäftsbeziehungen. Diese werden zu marktüblichen Konditionen und ohne Einbindung von Herrn Professor Dr. Norbert

Winkeljohann als Vorsitzendem des Aufsichtsrats beziehungsweise als Aufsichtsratsmitglied abgewickelt. Persönliche oder sonstige

Geschäftsbeziehungen zwischen Herrn Professor Dr. Norbert Winkeljohann und der Deutsche Bank Aktiengesellschaft, ihren Konzerngesellschaften,

Organmitgliedern oder einem wesentlich beteiligten Aktionär bestehen nicht.

Die Wahlvorschläge berücksichtigen die vom Aufsichtsrat für seine Zusammensetzung beschlossenen Ziele und sollen dazu beitragen,

das vom Aufsichtsrat beschlossene Kompetenzprofil möglichst umfassend auszufüllen.

Frau Clark und Herr Thain werden zum Zeitpunkt der Beendigung der Hauptversammlung, die über die Entlastung für das Geschäftsjahr

2026 beschließt, also am Ende der neuen Bestellungsperiode, das 70. Lebensjahr und damit die vom Aufsichtsrat bestimmte Altersgrenze

erreicht (Frau Clark) beziehungsweise um bis zu zwei Jahre überschritten haben (Herr Thain). Aufgrund ihrer besonderen Qualifikationen

und Erfahrungen sieht der Aufsichtsrat bei Frau Clark und Herrn Thain jeweils die Voraussetzungen für eine Abweichung von

dieser generellen Vorgabe gemäß § 4 Absatz 3 Satz 2 der Geschäftsordnung des Aufsichtsrats als gegeben an.

Der Aufsichtsrat geht – auch nach Rücksprache mit den Kandidatinnen und Kandidaten und nach den Erfahrungen aus der laufenden

Bestellungsperiode – davon aus, dass alle vier Kandidatinnen und Kandidaten den zu erwartenden Zeitaufwand für die Aufsichtsratstätigkeit

aufbringen können.

Lebensläufe der Kandidatinnen und Kandidaten sind im Abschnitt II. 3. enthalten.

|

| 10. |

Satzungsänderungen zur Ermächtigung des Vorstands, die Abhaltung einer virtuellen Hauptversammlung vorzusehen, zu redaktionellen

Folgeänderungen, zur Ermöglichung der Teilnahme von Aufsichtsratsmitgliedern an Hauptversammlungen im Wege der Bild- und Tonübertragung

sowie zur Anpassung der Angaben zum Aktienregister

Mit dem Gesetz zur Einführung virtueller Hauptversammlungen von Aktiengesellschaften und Änderung genossenschafts- sowie insolvenz-

und restrukturierungsrechtlicher Vorschriften vom 20. Juli 2022 (veröffentlicht im Bundesgesetzblatt Teil I vom 26. Juli 2022,

S. 1166 ff.) wurde vom Gesetzgeber eine dauerhafte gesetzliche Grundlage zur Abhaltung virtueller Hauptversammlungen im Aktiengesetz

geschaffen, die insbesondere das Niveau der Rechtsausübung durch die Aktionäre unter Berücksichtigung der Besonderheiten elektronischer

Kommunikation dem der Präsenzversammlung weitgehend angleicht. Gemäß § 118a Absatz 1 Satz 1 AktG kann die Satzung vorsehen

oder den Vorstand dazu ermächtigen vorzusehen, dass die Hauptversammlung als virtuelle Hauptversammlung ohne physische Präsenz

der Aktionäre oder ihrer Bevollmächtigten am Ort der Hauptversammlung abgehalten wird. Durch die vorgeschlagene Satzungsänderung

soll eine entsprechende Ermächtigung des Vorstands geschaffen werden.

Der Vorstand hat dabei im Rahmen der Ermächtigung gemäß der gesetzlichen Vorgabe unter Berücksichtigung der Umstände des jeweiligen

Einzelfalls zu entscheiden, ob von der Ermächtigung Gebrauch gemacht und – wenn ja – in welcher Weise die Hauptversammlung

konkret ausgestaltet werden soll. Dies ist unter Berücksichtigung der Rechte und Interessen der Aktionäre und der Gesellschaft

im Rahmen der bestehenden gesetzlichen und satzungsmäßigen Vorgaben zu entscheiden. Soweit nicht das Gesetz zwingend etwas

anderes vorsieht oder die Satzung der Gesellschaft ausdrücklich etwas anderes bestimmt, finden auch auf die virtuellen Hauptversammlungen

der Gesellschaft die Regelungen der Satzung zu Hauptversammlungen Anwendung. Dies betrifft auch die Leitungskompetenz sowie

die weiteren Kompetenzen des Versammlungsleiters gemäß § 19 Absatz 2 Satz 1 und 2 der Satzung. Die Ermächtigung des Vorstands

soll lediglich für Hauptversammlungen erteilt werden, die bis zum 31. August 2025 stattfinden, und nicht für die gesetzlich

mögliche Höchstdauer von fünf Jahren gemäß § 118a Absatz 5 Nr. 2 AktG. Sofern der Vorstand von der vorgeschlagenen Ermächtigung

Gebrauch macht und sich für die Abhaltung einer Hauptversammlung als virtuelle Hauptversammlung entscheidet, werden – neben

Nachhaltigkeitserwägungen, Aufwand und Kosten sowie etwaigen Aspekten des Gesundheitsschutzes der Beteiligten – die Wahrung

der Aktionärsrechte sowie die Interaktions- und Teilnahmemöglichkeiten der Aktionäre eine zentrale Rolle für die Durchführung

und Ausgestaltung spielen. Dass die Wahrung der Aktionärsrechte sowie die Interaktions- und Teilnahmemöglichkeiten der Aktionäre

ein besonderes Anliegen der Gesellschaft sind, wurde auch in den vergangenen Hauptversammlungen immer wieder unter Beweis

gestellt und wird zudem die kommende virtuelle Hauptversammlung am 17. Mai 2023 zeigen. Der Vorstand wird das neue Format

und die damit verbundenen Fortentwicklungen durch die Praxis auch künftig im Auge behalten und darauf situationsbedingt reagieren.

Um bei der künftigen Ausgestaltung möglichst große Flexibilität zu gewährleisten, erscheinen weitere Vorgaben mit der jetzt

anstehenden Satzungsregelung nicht sachgerecht.

Außerdem soll durch eine redaktionelle Anpassung klargestellt werden, dass die bisherige Regelung in § 19 Absatz 2 Satz 3

der Satzung, wonach der Vorstand ermächtigt ist zu bestimmen, ob und in welchem Umfang die Hauptversammlung oder Teile der

Hauptversammlung über elektronische Medien übertragen werden sollen, sich allein auf die Präsenz-Hauptversammlung bezieht.

Zusätzlich soll im darauffolgenden Satz 4 von § 19 Absatz 2 der Satzung, wonach die Übertragung auch in einer Form erfolgen

kann, zu der die Öffentlichkeit uneingeschränkt Zugang hat, durch eine redaktionelle Anpassung klargestellt werden, dass diese

Regelung in jedem Versammlungsformat gilt.

Zusätzlich soll von der in § 118 Absatz 3 Satz 2 AktG (gegebenenfalls in Verbindung mit § 118a Absatz 2 Satz 2 AktG) eröffneten

Möglichkeit Gebrauch gemacht werden, in der Satzung bestimmte Fälle vorzusehen, in denen anstelle einer physischen Teilnahme

eine Teilnahme von Aufsichtsratsmitgliedern an der Hauptversammlung im Wege der Bild- und Tonübertragung erfolgen darf. Hierdurch

soll eine Teilnahme auch in Situationen ermöglicht werden, in denen eine physische Teilnahme am Ort der Hauptversammlung nicht

oder nur mit erheblichem Aufwand möglich wäre. Dabei sollen im Einklang mit der gesetzlichen Wertung die verschiedenen Hauptversammlungsformate

nicht unterschiedlich behandelt werden.

Schließlich wird die Regelung in § 67 Absatz 1 AktG über die Angaben zur Eintragung von Namensaktien im Aktienregister durch

das Gesetz zur Modernisierung des Personengesellschaftsrechts (Personengesellschaftsrechtsmodernisierungsgesetz – MoPeG) vom

10. August 2021 (veröffentlicht im Bundesgesetzblatt Teil I vom 17. August 2021, S. 3436 ff.) zum 1. Januar 2024 geändert.

Daher soll § 5 Absatz 1 Satz 2 der Satzung dahingehend angepasst werden, dass auf die gesetzlich vorgeschriebenen Angaben

dynamisch verwiesen wird. § 5 Absatz 1 Satz 3 der Satzung wird dadurch entbehrlich und kann ersatzlos entfallen.

Demgemäß schlagen Vorstand und Aufsichtsrat vor, wie folgt zu beschließen:

| |

| a) |

Nach § 17 Absatz 5 der Satzung wird folgender Absatz 6 neu eingefügt:

„(6) Der Vorstand ist ermächtigt, jeweils einzeln für Hauptversammlungen der Gesellschaft, die bis zum 31. August 2025 stattfinden,

vorzusehen, dass die Hauptversammlung ohne physische Präsenz der Aktionäre oder ihrer Bevollmächtigten am Ort der Hauptversammlung

abgehalten wird (virtuelle Hauptversammlung).“

|

| b) |

§ 19 Absatz 2 Satz 3 und 4 der Satzung werden wie folgt neu gefasst:

„Bei Präsenz-Hauptversammlungen ist der Vorstand ermächtigt zu bestimmen, ob und in welchem Umfang die Hauptversammlung oder

Teile der Hauptversammlung über elektronische Medien übertragen werden sollen. Die Übertragung kann in jedem Fall auch in

einer Form erfolgen, zu der die Öffentlichkeit uneingeschränkt Zugang hat.“

|

| c) |

Nach § 19 Absatz 2 der Satzung wird folgender Absatz 3 neu eingefügt:

„(3) Mitgliedern des Aufsichtsrats ist nach vorheriger Abstimmung mit dem Vorsitzenden des Aufsichtsrats die Teilnahme an

der Hauptversammlung im Wege der Bild- und Tonübertragung in Fällen gestattet, in denen ihnen aufgrund ihres Aufenthalts im

Ausland, ihres notwendigen Aufenthalts an einem anderen Ort im Inland oder aufgrund einer unangemessenen Anreisedauer die

physische Präsenz am Ort der Hauptversammlung nicht oder nur mit erheblichem Aufwand möglich wäre.“

|

| d) |

§ 5 Absatz 1 Satz 2 der Satzung wird wie folgt neu gefasst:

„Die Aktionäre haben der Gesellschaft zur Eintragung in das Aktienregister die in § 67 Absatz 1 AktG zu ihrer Person vorgesehenen

Angaben sowie die Stückzahl der von ihnen gehaltenen Aktien mitzuteilen.“

§ 5 Absatz 1 Satz 3 der Satzung wird ersatzlos gestrichen.

|

|

Die derzeit gültige Satzung ist über die Internetseite der Gesellschaft unter

zugänglich. Sie wird dort auch während der Hauptversammlung zugänglich sein.

|

| 11. |

Satzungsänderungen zur Änderung der Aufsichtsratsvergütung

Die Regelung des § 14 der Satzung zur Aufsichtsratsvergütung soll geändert werden. Vorgesehen sind eine Vereinfachung der

Vergütungsstruktur, die Beseitigung der aktienbasierten Vergütungskomponente und eine leichte Erhöhung der Gesamtvergütung

des Aufsichtsrats. Angesichts der beabsichtigten Änderungen der Vergütungsregelungen werden die Aufsichtsratsvergütung und

das ihr zugrunde liegende Vergütungssystem insgesamt der diesjährigen Hauptversammlung zur Beschlussfassung gemäß § 113 Absatz

3 AktG vorgelegt, wobei vorgeschlagen wird, die Vergütung wie vorstehend beschrieben anzupassen und die so angepasste Aufsichtsratsvergütung

und das ihr zugrunde liegende Vergütungssystem zu billigen. Die Einzelheiten der Vergütung sowie weitere – in dem Vorschlag

für die geänderte Satzungsregelung unverändert enthaltenen – Komponenten wie Auslagenersatz und Einbeziehung in eine Vermögensschaden-Haftpflichtversicherung

sind im Abschnitt „Berichte, Anlagen und weitere Informationen zu Punkten der Tagesordnung“ unter dem Punkt „4. Vergütung

der Mitglieder des Aufsichtsrats (TOP 11)“ enthalten. Dieser Abschnitt enthält auch eine nähere Beschreibung des hinter der

Satzungsregelung stehenden Vergütungssystems in entsprechender Anwendung von § 87a Absatz 1 Satz 2 AktG.

Demgemäß schlagen Vorstand und Aufsichtsrat vor, wie folgt zu beschließen:

§ 14 der Satzung wird wie folgt neu gefasst:

| „(1) |

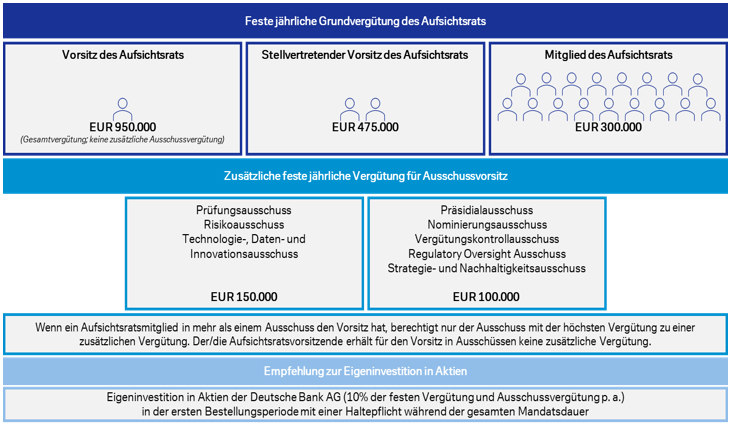

Die Mitglieder des Aufsichtsrats erhalten eine feste jährliche Vergütung („Aufsichtsratsvergütung“). Die Höhe der jährlichen

Grundvergütung beträgt für jedes Aufsichtsratsmitglied 300.000 €, für den Aufsichtsratsvorsitzenden 950.000 € und für jeden

stellvertretenden Aufsichtsratsvorsitzenden 475.000 €.

|

| (2) |

Für den Vorsitz in Ausschüssen des Aufsichtsrats werden zusätzliche feste jährliche Vergütungen wie folgt gezahlt:

| a) |

für den Vorsitz im Prüfungsausschuss, im Risikoausschuss sowie im Technologie-, Daten- und Innovationsausschuss: 150.000 €.

|

| b) |

für den Vorsitz im Präsidialausschuss, im Nominierungsausschuss, im Vergütungskontrollausschuss, im Regulatory Oversight Ausschuss

sowie im Strategie- und Nachhaltigkeitsausschuss: 100.000 €.

|

Hat ein Aufsichtsratsmitglied den Vorsitz in mehreren Ausschüssen inne, so wird nur der Ausschuss vergütet, für den betragsmäßig

die höchste Vergütung gezahlt wird. Der Aufsichtsratsvorsitzende erhält für den Vorsitz in Ausschüssen keine zusätzliche Vergütung.

Auch Mitgliedschaften in Ausschüssen werden nicht zusätzlich vergütet.

|

| (3) |

Sofern die Höhe der Aufsichtsratsvergütung nach den Absätzen 1 und 2 im Einzelfall die Höhe der bisher gewährten Aufsichtsratsvergütung

(rechnerische Vergütung für das Geschäftsjahr 2023 nach der bisherigen Satzungsregelung) nicht übersteigt, erhält das Aufsichtsratsmitglied,

dessen laufende Amtszeit vor dem 17. Mai 2023 begann, einen Ausgleich in Form einer Barzahlung in Höhe der Differenz zwischen

der bisher gewährten Aufsichtsratsvergütung und der Aufsichtsratsvergütung nach den Absätzen 1 und 2. Im Fall einer erneuten

Wahl zum Mitglied des Aufsichtsrats gelten die Regelungen dieser Satzung.

Aufsichtsratsmitglieder, deren laufende Amtszeit vor dem 17. Mai 2023 begann, erhalten die während der laufenden Bestellungsperiode

kumulativ erworbenen virtuellen Aktienanteile im Februar 2024 auf der Basis des Durchschnitts der Schlussauktionskurse der

letzten zehn Handelstage an der Frankfurter Wertpapierbörse (Xetra oder Nachfolgesystem) des vorangehenden Januars ausgezahlt.

|

| (4) |

Die nach den Absätzen 1 und 2 ermittelte Vergütung wird dem jeweiligen Aufsichtsratsmitglied spätestens zwei Monate nach Rechnungsvorlage

und in der Regel innerhalb der ersten drei Monate des Folgejahres ausgezahlt.

|

| (5) |

Bei unterjährigen Wechseln im Aufsichtsrat erfolgt die Vergütung für das Geschäftsjahr zeitanteilig, und zwar mit Aufrundung/Abrundung

auf volle Monate.

|

| (6) |

Die Gesellschaft erstattet den Aufsichtsratsmitgliedern die durch die Ausübung des Amts entstehenden Auslagen und eine etwaige

auf die Vergütung und den Auslagenersatz entfallende Umsatzsteuer (Mehrwertsteuer). Außerdem werden für jedes Mitglied des

Aufsichtsrats etwaige nach ausländischen Gesetzen für die Aufsichtsratstätigkeit entstehende Arbeitgeberbeiträge für Sozialversicherungen

bezahlt. Schließlich werden dem Aufsichtsratsvorsitzenden in angemessenem Umfang Reisekosten für durch seine Funktion veranlasste

Repräsentationsaufgaben und Kosten für aufgrund seiner Funktion gebotene Sicherheitsmaßnahmen erstattet.

|

| (7) |

Die Mitglieder des Aufsichtsrats werden in eine im Interesse der Gesellschaft von dieser in angemessener Höhe unterhaltene

Vermögensschaden-Haftpflichtversicherung einbezogen, soweit eine solche besteht. Die Prämien hierfür entrichtet die Gesellschaft.

Ein Selbstbehalt muss für die Mitglieder des Aufsichtsrats nicht festgesetzt werden.

|

| (8) |

Die neuen Regelungen treten mit der Eintragung der Satzungsänderung im Handelsregister rückwirkend zum Ablauf der Hauptversammlung

am 17. Mai 2023 in Kraft.“

|

Der Vergütung der Aufsichtsratsmitglieder gemäß dem neugefassten § 14 der Satzung der Deutsche Bank Aktiengesellschaft einschließlich

des ihr zugrundeliegenden, in der Einberufung zur ordentlichen Hauptversammlung vom 17. Mai 2023 im Abschnitt „Berichte, Anlagen

und weitere Informationen zu Punkten der Tagesordnung“ unter dem Punkt „4. Vergütung der Mitglieder des Aufsichtsrats (TOP

11)“ näher beschriebenen Vergütungssystems wird zugestimmt.

Die derzeit gültige Satzung ist über die Internetseite der Gesellschaft unter

zugänglich. Sie wird dort auch während der Hauptversammlung zugänglich sein.

|

II. Berichte, Anlagen und weitere Informationen zu Punkten der Tagesordnung

1. Vergütungsbericht (zu TOP 6)

Vergütungsbericht

Einleitung

| |

Vergütungsbericht für den Vorstand und den Aufsichtsrat

|

| |

Vergütungsbericht für die Mitarbeiter (nachfolgend nicht wiedergegeben)

|

Vergütung der Mitglieder des Vorstands

| |

Grundlagen der Vorstandsvergütung

| |

Zuständigkeit und Verfahren zur Festsetzung und Überprüfung der Vorstandsvergütung

|

| |

Leitprinizip: Ausrichtung der Vorstandsvergütung an der Unternehmensstrategie

|

| |

Vergütungsgrundsätze

|

|

| |

Vergütungsrelevante Ereignisse in 2022

| |

Geschäftliche Entwicklung und Verknüpfung der Vorstandsvergütung mit der Unternehmensstrategie in 2022

|

| |

Veränderungen im Vorstand und Vergütungsentscheidungen in 2022

|

| |

Billigung des Vergütungsberichts 2021 durch die Hauptversammlung 2022

|

| |

Verbesserungen gegenüber dem Vergütungsbericht 2021

|

|

| |

Grundsätze der Vergütungsfestsetzung

| |

Struktur des Vorstandsvergütungssystems

|

| |

Zusammensetzung der Ziel-Gesamtvergütung und Maximalvergütung

|

|

| |

Anwendung des Vergütungssystems im Geschäftsjahr

| |

Fixe Vergütung

|

| |

Variable Vergütung

|

| |

Angemessenheit der Vorstandsvergütung und Einhaltung der festgelegten Maximalvergütung

|

| |

Zurückbehaltungs- und Halteperioden

|

| |

Backtesting, Malus und Clawback

|

| |

Angaben zu Aktien und zur Erfüllung der Aktienhalteverpflichtung (Shareholding guidelines)

|

| |

Leistungen zum Mandatsende

|

| |

Leistungen bei vorzeitigem Ausscheiden

|

| |

Weitere anstellungsvertragliche Regelungen

|

| |

Abweichungen vom Vergütungssystem

|

|

| |

Höhe der Vorstandsvergütung im Geschäftsjahr 2022

| |

Gegenwärtige Mitglieder des Vorstands

|

| |

Frühere Mitglieder des Vorstands

|

|

| |

Ausblick auf das Geschäftsjahr 2023

| |

Ziel-Gesamtvergütungen und Maximalvergütung

|

| |

Struktur und Ziele für 2023

|

|

Vergütung der Mitglieder des Aufsichtsrats

| |

Vergütung der Mitglieder des Aufsichtsrats für das Geschäftsjahr 2022 und 2021

|

Vergleichende Darstellung der Vergütungs- und Ertragsentwicklung

Prüfungsvermerk des Wirtschaftsprüfers

| |

| |

Verantwortung der gesetzlichen Vertreter und des Aufsichtsrats

|

| |

Verantwortung des Wirtschaftsprüfers

|

| |

Prüfungsurteil

|

| |

Sonstiger Sachverhalt – Formelle Prüfung des Vergütungsberichts

|

| |

Haftungsbeschränkung

|

|

Einleitung

Der Vergütungsbericht für das Jahr 2022 enthält detaillierte Informationen zur Vergütung im Deutsche Bank Konzern.

| |

Vergütungsbericht für den Vorstand und den Aufsichtsrat

|

Der Vergütungsbericht für den Vorstand und den Aufsichtsrat für das Geschäftsjahr 2022 wurde gemeinsam durch den Vorstand

und den Aufsichtsrat der Deutsche Bank Aktiengesellschaft (im Folgenden auch „Deutsche Bank AG“ oder „Bank“) gemäß § 162 Aktiengesetz

erstellt. Der Vergütungsbericht erläutert die Grundzüge der Vergütungssysteme für die Mitglieder des Vorstands und des Aufsichtsrats

der Bank und gibt Auskunft über die im Geschäftsjahr 2022 jedem gegenwärtigen und früheren Mitglied des Vorstands und des

Aufsichtsrats von der Bank gewährte und geschuldete Vergütung.

Der Vergütungsbericht entspricht den aktuellen rechtlichen und regulatorischen Vorgaben, insbesondere des § 162 Aktiengesetzes

und der Institutsvergütungsverordnung und berücksichtigt die Empfehlungen des Deutschen Corporate Governance Kodex (DCGK).

Er entspricht zudem den anwendbaren Vorgaben der gültigen Rechnungslegungsvorschriften für kapitalmarktorientierte Unternehmen

(Handelsgesetzbuch „HGB“, International Financial Reporting Standards „IFRS“) und den Leitlinien, die vom Arbeitskreis Leitlinien

für eine nachhaltige Vorstandsvergütung herausgegeben wurden.

| |

Vergütungsbericht für die Mitarbeiter

|

In diesem Teil des Vergütungsberichtes werden Informationen über das Vergütungssystem und die Vergütungsstrukturen für die

Mitarbeiter im Deutsche-Bank-Konzern offengelegt. Der Bericht stellt das Vergütungsrahmenwerk des Konzerns dar und er erläutert

die Entscheidungen über die variable Vergütung für das Jahr 2022. Darüber hinaus enthält der Bericht quantitative Vergütungsinformationen

im Hinblick auf die Mitarbeiter, die als Risikoträger (sogenannte Material Risk Takers) gemäß der Institutsvergütungsverordnung

(InstVV) identifiziert wurden.

Vergütung der Mitglieder des Vorstands

| |

Grundlagen der Vorstandsvergütung

| |

Zuständigkeit und Verfahren zur Festsetzung und Überprüfung der Vorstandsvergütung

|

|

Der Aufsichtsrat ist als Gesamtgremium für die Entscheidungen über die Ausgestaltung des Vergütungssystems sowie die Festsetzung

der individuellen Vergütungen und der Regelungen zur Gewährung der Vergütung zuständig. Der Vergütungskontrollausschuss unterstützt

den Aufsichtsrat bei seiner Aufgabe der Ausgestaltung und Überwachung der Umsetzung des Systems und bereitet die Beschlüsse

für den Aufsichtsrat vor. Bei Bedarf spricht der Vergütungskontrollausschuss gegenüber dem Aufsichtsrat Empfehlungen aus,

Anpassungen am System vorzunehmen. Im Falle wesentlicher Änderungen, mindestens jedoch alle vier Jahre, wird das Vergütungssystem

für den Vorstand der Hauptversammlung gemäß § 120a Absatz 1 Aktiengesetz zur Billigung vorgelegt. Zuletzt wurde das Vergütungssystem

von der Hauptversammlung 2021 mit 97,76 % gebilligt.

Auf Basis des gebilligten Vergütungssystems bestimmt der Aufsichtsrat für das jeweilige Geschäftsjahr die Gesamt-Zielvergütung

für die einzelnen Vorstandsmitglieder unter Berücksichtigung des Zuschnitts und der Komplexität der funktionalen Verantwortungen

der Vorstandsmitglieder, der Dauer der Zugehörigkeit des Vorstandsmitglieds im Gesamtvorstand sowie der wirtschaftlichen Lage

des Unternehmens. Dabei berücksichtigt der Aufsichtsrat die Marktüblichkeit der Vergütung unter Heranziehung sowohl eines

Horizontal- als auch Vertikalvergleichs und legt fest, welche Höhe die Gesamtvergütung nicht übersteigen darf (Maximalvergütung)

(weitere Details dazu im Kapitel „Angemessenheit der Vorstandsvergütung und Einhaltung der festgelegten Maximalvergütung“).

| |

| |

Leitprinizip: Ausrichtung der Vorstandsvergütung an der Unternehmensstrategie

|

|

Das Ziel der Deutschen Bank ist es, einen positiven Beitrag für ihre Kunden, Mitarbeiter, Investoren sowie die Allgemeinheit

zu leisten, indem wirtschaftliches Wachstum und gesellschaftlicher Fortschritt gefördert werden. Die Deutsche Bank möchte

ihren Kunden Lösungen anbieten und einen aktiven Beitrag zu deren Wertschöpfung leisten. Dadurch soll sichergestellt werden,

dass die Deutsche Bank wettbewerbsfähig und profitabel ist und sich zugleich auf eine starke Kapital- und Liquiditätsbasis

stützen kann. Die Deutsche Bank fühlt sich dabei einer Kultur verpflichtet, die Risiken und Erträge angemessen aufeinander

abstimmt.

Aufbauend auf einem stabilen und zukunftsträchtigen Fundament mit einem ausgewogenen Geschäftsmodell, einem umsichtigen Risikomanagement

und einer starken Bilanz hat die Deutsche Bank auf dem Investor Deep Dive im März 2022 ihre Strategie für den Konzern für

den Zeitraum bis 2025 dargelegt, die ein nachhaltiges profitables Wachstum anstrebt. Ziel ist ein durchschnittliches jährliches

Ertragswachstum von 3,5 bis 4,5%. Dabei soll die Kostendisziplin beibehalten werden, um Kapazitäten für Investitionen freizusetzen

und den operativen Wirkungsgrad zu verbessern. Auf diese Weise soll das Kosten-Ertrags-Verhältnis bis 2025 auf unter 62,5%

gesenkt und gleichzeitig eine attraktive Eigenkapitalrendite von über 10% erzielt werden. Die Kapitalausschüttungsziele der

Bank sollen durch eine Kombination aus Dividenden und Aktienrückkäufen erreicht werden, ab 2025 wird eine Ausschüttungsquote

von 50% angestrebt. Die Bank wird sich weiterhin auf die Verhaltensregeln und Kontrollen konzentrieren und eine klare Management-Agenda

verfolgen, um die Arbeitsweise zu optimieren, noch innovativer zu werden und ein attraktiver Arbeitgeber zu bleiben.

Im Interesse der Aktionäre ist das Vorstandsvergütungssystem auf die Geschäftsstrategie sowie die nachhaltige und langfristige

Entwicklung der Deutschen Bank ausgerichtet und setzt geeignete Anreize für eine konsequente Erreichung der gesetzten Ziele.

Durch die Zusammensetzung der Gesamtvergütung aus fixen und variablen Vergütungskomponenten, durch die Bemessung der Leistung

über kurz- und langfristige Zeiträume und durch die Heranziehung relevanter und anspruchsvoller Leistungsparameter werden

die Umsetzung der Konzernstrategie und die Ausrichtung auf den nachhaltigen und langfristigen Erfolg des Konzerns in klarer

und nachvollziehbarer Weise vergütet. Die Zielestruktur umfasst dabei finanzielle und nicht-finanzielle Parameter und Messgrößen

in einem ausgewogenen Verhältnis.

Die Mitglieder des Vorstands werden durch die Ausgestaltung des Vergütungssystems motiviert, die mit der Strategie der Deutschen

Bank verknüpften Ziele individuell und als Team nachhaltig zu verfolgen und eine langfristige positive Entwicklung der Deutschen

Bank voranzutreiben, ohne dabei unverhältnismäßige Risiken einzugehen. Damit stellt der Aufsichtsrat jederzeit die enge Kopplung

von Leistung und Vergütung im Einklang mit den Aktionärsinteressen sicher („Pay for Performance“ - Verbindung).

Die Ausgestaltung des Vergütungssystems und die Bemessung der individuellen Vergütungen beruhen auf den nachfolgend dargestellten

Vergütungsgrundsätzen, die vom Aufsichtsrat bei seinen entsprechenden Beschlussfassungen berücksichtigt werden:

| Unternehmensstrategie |

Das Vergütungssystem der Mitglieder des Vorstands ist eng mit der Strategie der Deutschen Bank verknüpft, fördert deren Umsetzung

und treibt die langfristige positive Entwicklung des Konzerns voran, ohne gleichzeitig unverhältnismäßige Risiken einzugehen.

|

| Interessen der Aktionäre |

Bei der konkreten Ausgestaltung des Vergütungssystems, der Festlegung der individuellen Vergütungen sowie der Gestaltung der

Zuteilungs- und Auszahlungsmodalitäten werden jederzeit die Interessen der Aktionäre berücksichtigt.

|

| Individuelle und gemeinschaftliche Ziele |

Durch die Festsetzung von individuellen, bereichsbezogenen und gemeinschaftlichen Zielen werden die nachhaltige und langfristige

Entwicklung der jeweils von den Vorstandsmitgliedern verantworteten Geschäfts- oder Infrastrukturbereiche bzw. Regionen, aber

auch die Leistung des Vorstands als Gesamtgremium gefördert.

|

| Langfristigkeit |

Der die kurzfristig orientierten Ziele übersteigende Anteil an langfristig orientierten Zielen und die Gewährung der variablen

Vergütung ausschließlich in aufgeschobener und überwiegend aktienbasierter Form mit Zurückbehaltungsfristen bis zu sieben

Jahre sichern eine langfristige Bindung an den Erfolg der Deutschen Bank.

|

| Nachhaltigkeit |

Ziele im Einklang mit der ESG-Nachhaltigkeitsstrategie (Environmental/Social/Governance) der Deutschen Bank tragen zum verantwortlichen

und nachhaltigen Handeln bei und stellen damit einen wichtigen Beitrag für den langfristigen Erfolg der Deutschen Bank dar.

|

| Angemessenheit und Obergrenzen |

Die Prüfung der Vergütung im horizontalen Vergleich zu Peers und im vertikalen Vergleich zur Arbeitnehmerschaft sowie geeignete

Vergütungsobergrenzen bezogen auf die erreichbare variable Vergütung sowie die Maximalvergütung stellen die Angemessenheit

der Vergütungshöhen sicher.

|

| Transparenz |

Durch die Vermeidung unnötiger Komplexität in den Strukturen und durch die klare und verständliche Berichterstattung wird

die Transparenz des Vergütungssystems im Einklang mit den Erwartungen von Investoren und Öffentlichkeit sowie mit den regulatorischen

Anforderungen erhöht.

|

| Governance |

Die Ausgestaltung des Vergütungssystems und die Bemessung der individuellen Vergütung erfolgen im Rahmen der gesetzlichen

und regulatorischen Vorgaben.

|

| |

Vergütungsrelevante Ereignisse in 2022

| |

Geschäftliche Entwicklung und Verknüpfung der Vorstandsvergütung mit der Unternehmensstrategie in 2022

|

|

Die Vorstandsvergütung ist eng mit den strategischen Zielen der Deutschen Bank geknüpft. Sämtliche mit den Vorstandsmitgliedern

vereinbarten individuellen und gemeinschaftlichen Ziele sowie deren Bemessungsparameter für das Geschäftsjahr 2022 wurden

zu Beginn des Jahres im Vergütungskontrollausschuss diskutiert und anschließend vom Aufsichtsrat beschlossen. Die Ziele dienen

insgesamt der Förderung der strategischen Transformation des Konzerns und die für das Geschäftsjahr 2022 zu Beginn des Jahres

2023 in Bezug auf die Ziele festgestellten Erreichungsgrade geben Auskunft, in welchem Umfang die einzelnen Ziele erreicht

wurden und damit den Erfolg der Bank unterstützt haben.

In den vergangenen dreieinhalb Jahren hat sich die Deutsche Bank unter dem Managementteam erfolgreich umgestaltet. Durch die

Neuausrichtung des Geschäfts auf seine Kernkompetenzen ist die Bank deutlich profitabler, ausgewogener und kosteneffizienter

geworden. Dank der disziplinierten Umsetzung der Strategie war sie in der Lage, ihre Kunden in einem äußerst schwierigen Umfeld

zu unterstützen und ihre Widerstandsfähigkeit durch hohe Risikodisziplin und solides Kapitalmanagement unter Beweis zu stellen.

Der Gewinn vor Steuern belief sich Ende 2022 auf 5,6 Mrd. €. Dies ist ein Anstieg von 65% gegenüber dem Vorjahr und das höchste

Ergebnis seit fünfzehn Jahren. Die Rendite des materiellen Eigenkapitals nach Steuern stieg auf 9,4%. Die Erträge stiegen

aufgrund des gestiegenen Kundengeschäfts um 7% auf 27,2 Mrd. €. Gleichzeitig hat die Deutsche Bank ihre Kosten weiter um 5%

auf 20,4 Mrd. € gesenkt. Die Aufwand-Ertrag-Relation sank im Gesamtjahr von 85% auf 75%.

Mit Blick auf die Profitabilität der vier Geschäftsbereiche im Jahr 2022 waren die Unternehmensbank und die Privatkundenbank

mit Ertragssteigerungen von 23% bzw. 11% die wichtigsten Wachstumstreiber. Beide Geschäftsbereiche erzielten Rekordgewinne.

Die Nettoerträge der Unternehmensbank beliefen sich im Jahr 2022 auf 6,3 Mrd. €, ein Plus von 23% gegenüber dem Vorjahr, wobei

der Zinsüberschuss um 39% und der Provisionsüberschuss um 7% wuchs. Die Nettoerträge der Privatkundenbank beliefen sich auf

9,2 Mrd. €, was einem Anstieg von 11% gegenüber dem Vorjahr entspricht. Die Investmentbank konnte im vergangenen Jahr durch

anhaltende Erfolge im Geschäft mit festverzinslichen Wertpapieren und Währungen die Abschwächung im Emissions- und Beratungsgeschäft

mehr als ausgleichen und die Erträge um 4% steigern. In der Vermögensverwaltung sanken die Erträge weniger stark verglichen

mit dem Einbruch auf fast allen wichtigen Märkten um 4% auf 2,6 Mrd. €.

Die Ergebnisse des Jahres 2022 zeigen die Früchte der Transformationsmaßnahmen der Deutschen Bank. Die Bank hat ein Ertragswachstum

in den Kerngeschäften erzielt und die Kosten weiter gesenkt. Die Risikovorsorge entspricht trotz des schwierigen Umfelds den

Erwartungen. Der gezielte Abbau von Risiken in der Bilanz hat zu einer soliden Kapitalquote beigetragen, und der Abschluss

der Arbeiten der Capital Release Unit ist ein wichtiger Meilenstein bei der Umsetzung der Transformation.

Die individuellen Ziele sind in der Kurzfristkomponente (STA) gebündelt und haben einen Anteil von 40% an der gesamten variablen

Vergütung. Der Aufsichtsrat hat für das Geschäftsjahr 2022 für diese Komponenten Erreichungsgrade zwischen 105,69% und 127,54%

festgestellt. Die Leistung des Vorstands als Gesamtgremium zeigt sich in der Langfristkomponente (LTA) mit einem Anteil von

60% an der gesamten variablen Vergütung. Insgesamt lag der Erreichungsgrad der gemeinschaftlichen Ziele allein auf das Geschäftsjahr

2022 bezogen bei 86,29%. Dieser Erreichungsgrad fließt zu 60% in die für das Geschäftsjahr 2022 zu gewährende Langfristkomponente

ein. 30% werden für das Geschäftsjahr 2023 und 10% für das Geschäftsjahr 2024 berücksichtigt. Da in die für das Geschäftsjahr

2022 gewährte Langfristkomponente die Erreichungsgrade der Vorjahre (30% des Jahres 2021 und 10% des Jahres 2020) eingeflossen

sind, lag der Erreichungsgrad diese Komponente für das Geschäftsjahr 2022 auf Basis der gewichteten Erreichungsgrade der drei

Geschäftsjahre bei insgesamt 79,60%. Details zu den einzelnen Erreichungsgraden werden in diesem Bericht im Kapitel mit der

Überschrift „Anwendung des Vergütungssystems im Geschäftsjahr“ dargestellt.

| |

| |

Veränderungen im Vorstand und Vergütungsentscheidungen in 2022

|

|

Stuart Lewis legte sein Amt als Mitglied des Vorstands und Chief Risk Officer mit Wirkung zum Tag der Hauptversammlung am

19. Mai 2022 nieder. Die Ernennung seines Nachfolgers, Olivier Vigneron, erfolgte mit Wirkung vom 20. Mai 2022. Olivier Vigneron

war zunächst ab dem 1. März 2022 als Senior Group Director (Generalbevollmächtigter) für die Deutsche Bank tätig. Dadurch

konnte ein reibungsloser Übergang der Aufgaben und Verantwortlichkeiten des Chief Risk Officers sichergestellt werden.

Der Vorstand bestand während des gesamten Jahres 2022 aus 10 Mitgliedern mit einem Frauenanteil von 20%.

Der Aufsichtsrat überprüft jährlich die Höhe der Vergütung der Vorstandsmitglieder und zieht für die Überprüfung regelmäßig

externe Vergütungsberater unterstützend hinzu, wobei er sicherstellt, dass diese Berater vom Vorstand und der Deutschen Bank

unabhängig sind. Im Jahr 2022 hat der Aufsichtsrat eine Überprüfung der Vergütungshöhe unter Berücksichtigung vergleichbarer

Unternehmen (Peer Groups) mit der Unterstützung durch einen externen Vergütungsberater vorgenommen. Auf der Grundlage der

Ergebnisse dieser Überprüfung und unter Berücksichtigung weiterer Aspekte wie der Dauer der Zugehörigkeit zum Vorstand oder

Veränderungen im Verantwortungsbereich innerhalb des Vorstands hat der Aufsichtsrat die folgenden Vergütungsentscheidungen

getroffen, die im Jahr 2022 wirksam wurden:

Die Gesamtzielvergütung für Olivier Vigneron in seiner Funktion als Vorstandsmitglied und Chief Risk Officer wurde auf das

Niveau der Vergütung anderer Vorstandsmitglieder mit Verantwortung für einen Infrastrukturbereich oder eine Region festgelegt.

Dies entspricht einem Zielwert von 6,5 Mio. € p.a. Die Gesamtzielvergütung liegt damit 7,14% unter der Gesamtzielvergütung

seines Vorgängers.

Im März 2022 wurde James von Moltke zusätzlich zu seinen Aufgaben als Chief Financial Officer (CFO) zum 'President' der Deutschen

Bank AG ernannt. Diese Ernennung führt zu einer Erweiterung seines Verantwortungsbereichs innerhalb des Vorstands und zu zusätzlichen

Aufgaben. Unter Berücksichtigung des erweiterten Verantwortungsbereichs und der bereits im sechsten Jahr bestehenden Zugehörigkeit

zum Vorstand hat der Aufsichtsrat beschlossen, seine Gesamtzielvergütung mit Wirkung zum 1. Juli 2022 um 400 T€ p.a. auf 7,4

Mio. € p.a. zu erhöhen. Dies entspricht einer Steigerung von 5,71%.

Fabrizio Campelli hat am 1. Mai 2021 in einer reibungslosen Übernahme die Verantwortung für die Corporate Bank und die Investment

Bank von Christian Sewing übernommen. Die Überprüfung des Vergütungsniveaus durch den externen Vergütungsberater ergab, dass

seine Positionierung innerhalb der beiden Vergleichsgruppen der internationalen und europäischen Banken mit einer Gesamtzielvergütung

von 6,5 Mio. € p.a. niedriger ist als die Positionierung der anderen Vorstandsmitglieder. Darüber hinaus wurde seine Bestellung

als Vorstandsmitglied um weitere drei Jahre verlängert. Aus diesen Gründen hat der Aufsichtsrat beschlossen, die Gesamtzielvergütung

auf 7 Mio. € p.a. zu erhöhen, was einer Steigerung von 7,69% entspricht. Die Erhöhung wurde zeitgleich mit der Verlängerung

der Bestellung ab dem 1. November 2022 wirksam.

Im Jahr 2022 erkannte der Vorstand an, dass die Nutzung nicht autorisierter Kommunikationskanäle unter den Mitarbeitern ein

kulturelles Defizit in der Deutschen Bank darstellt. Der Vorstand wollte daher ein klares Signal setzen und schlug dem Aufsichtsrat

vor, dass sich dies im Rahmen des Performance-Managements auch auf die individuelle Vergütung auswirken sollte. So haben alle

am 31. Dezember 2021 aktiven Vorstandsmitglieder zugestimmt, die variable Vergütung für das Geschäftsjahr 2021 für sich um

jeweils 75.000 Euro zu reduzieren. Die Reduzierung wird durch die Kürzung der am 1. März 2023 fälligen Restricted Incentive

Awards in der oben genannten Höhe erreicht.

Bei der Festlegung der variablen Vergütung für das Geschäftsjahr 2022 hat der Aufsichtsrat die erreichten finanziellen Meilensteine

und die Beiträge der einzelnen Vorstandsmitglieder zu diesem Erfolg bei der Leistungsbewertung positiv berücksichtigt. Darüber

hinaus hat der Vorstand seine Sanierungsaktivitäten mit großem Engagement und verschiedenen Maßnahmen fortgesetzt, um den

hohen Erwartungen der Aufsichtsbehörden gerecht zu werden; allerdings ist der Aufsichtsrat trotz der jüngsten Fortschritte

der Ansicht, dass die insgesamt verlängerte Zeitspanne, in der die Sanierungsaktivitäten durchgeführt wurden, und die Neuplanung

bzw. das Nichterreichen von Meilensteinen in bestimmten Bereichen bei der Vergütung des Vorstands berücksichtigt werden müssen.

Aus diesem Grund hat der Aufsichtsrat auf Vorschlag des Vergütungskontrollausschusses den individuellen Erreichungsgrad für

die Kurzfristkomponente, die auf der Grundlage der individuellen Leistungen berechnet wird, für alle im Geschäftsjahr tätigen

Vorstandsmitglieder um 5 % reduziert. Details zur Berechnung der Kurzfristkomponente werden in diesem Bericht im Kapitel mit

der Überschrift „Anwendung des Vergütungssystems im Geschäftsjahr“ dargestellt.

| |

| |

Billigung des Vergütungsberichts 2021 durch die Hauptversammlung 2022

|

|

Der Vergütungsbericht 2021 für die Mitglieder des Vorstands und des Aufsichtsrats der Deutschen Bank in der Fassung vom 11.

März 2022 wurde der ordentlichen Hauptversammlung am 19. Mai 2022 zur Genehmigung gemäß § 120a Abs. 4 AktG vorgelegt. Die

Hauptversammlung hat dem Vergütungsbericht mit einer Mehrheit von 88,03% zugestimmt.

| |

| |

Verbesserungen gegenüber dem Vergütungsbericht 2021

|

|

Obwohl der letztjährige Vergütungsbericht von den Aktionären grundsätzlich gut aufgenommen wurde, sind wir ständig bestrebt,

die Qualität unserer Berichterstattung zu verbessern. Im Interesse unserer Aktionäre stellen wir dieses Jahr mehr Informationen

zur Verfügung und erhöhen so die Transparenz durch

| - |

weitere umfassende Begründungen zu Entscheidungen von Änderungen im Zusammenhang mit der Vorstandsvergütung,

|

| - |

Verbesserung der Informationen zur Erreichung der individuellen Ziele einschließlich des Gesamtzielerreichungsgrads für jedes

Vorstandsmitglied,

|

| - |

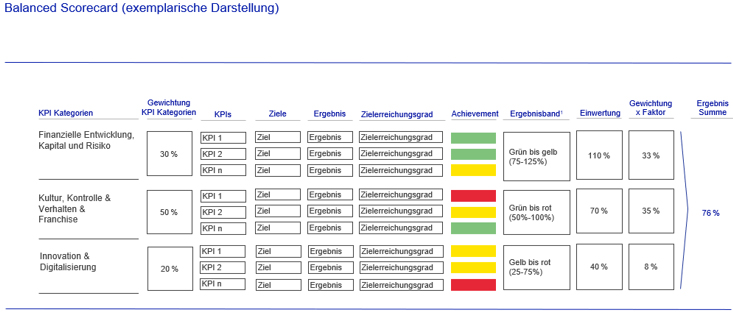

Offenlegung der Balanced Scorecard Key Performance Indicators (KPIs) für den Chief Executive Officer (CEO) und den Chief Financial

Officer (CFO) einschließlich der Gesamtzielerreichungsgrade,

|

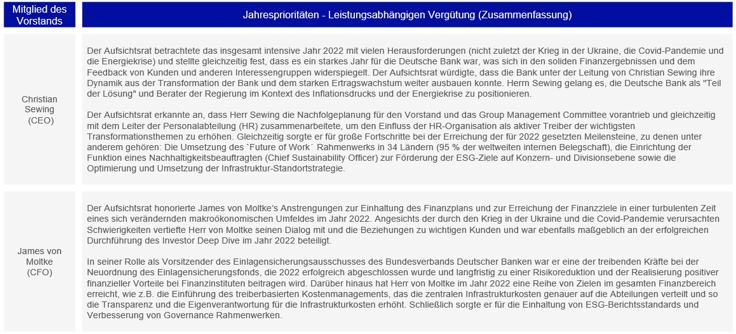

| - |

Einführung von Zusammenfassungen der Leistungsbewertung für den CEO und den CFO für die Komponenten der individuellen Ziele

und der Jahresprioritäten des Short-Term Award (STA),

|

| - |

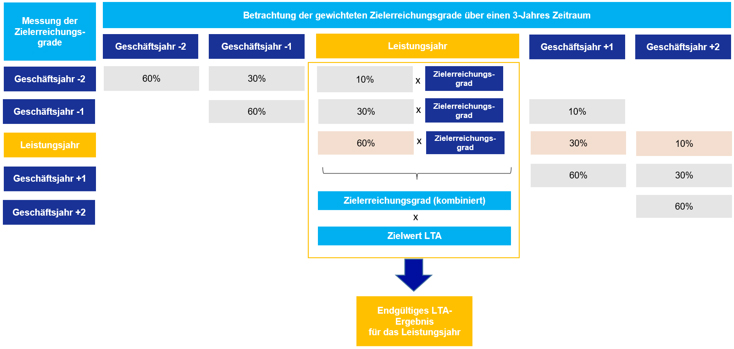

Erweiterung der Long-Term Award (LTA)-Tabelle für die Gruppenkomponente um Soll-/Ist-Werte und den Gesamtzielerreichungsgrad,

|

| - |

Zurverfügungstellung einer detaillierten Übersicht über den 3-Jahres-Bewertungszeitraum mit Angabe der einzelnen Leistungsstufen

zur Bewertung des Gesamtzielerreichungsgrades für jede LTA-Komponente,

|

| - |

Zurverfügungstellung eines Ausblicks auf die für 2023 zu setzenden Ziele einschließlich Verbesserungen an der Vergütungsstruktur

für den Vorstand ab 2023.

|

| |

Grundsätze der Vergütungsfestsetzung

| |

Struktur des Vorstandsvergütungssystems

|

|

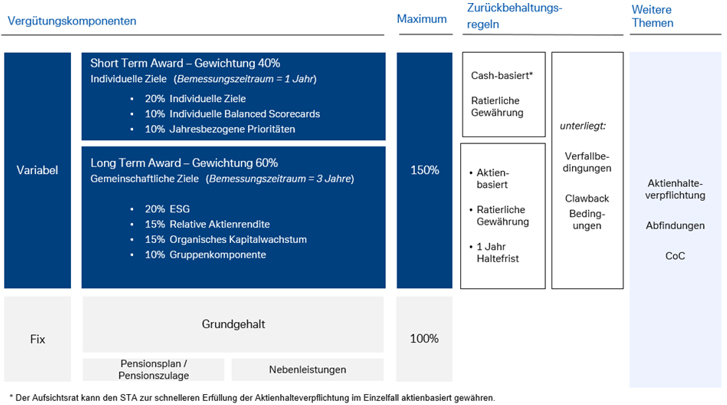

Das Vergütungssystem besteht aus fixen und variablen Vergütungskomponenten. Die fixe Vergütung und die variable Vergütung

ergeben zusammen die Gesamtvergütung für ein Vorstandsmitglied. Für sämtliche Vergütungsbestandteile definiert der Aufsichtsrat

Ziel- und Maximalbeträge (Obergrenze).

Vorstandsvergütungssystem 2022

| Komponente |

Ziel |

Umsetzung |

| Fixe Vergütung |

|

|

| Grundgehalt |

Mit der Grundvergütung wird die Übernahme von Rolle und Verantwortungsbereich des jeweiligen Vorstandsmitglieds honoriert.

Die fixe Vergütung soll ein marktgerechtes, angemessenes Einkommen sichern und gewährleisten, dass unangemessene Risiken vermieden

werden. Zusätzlich werden den Vorstandsmitgliedern wiederkehrende, sonstige Leistungen sowie Beiträge für die Altersversorgung

gewährt.

|

| - |

Monatliche Auszahlung; Höhe der Grundvergütung auf Jahresbasis zwischen 2,4 Mio. € und 3,6 Mio. €

|

| - |

Firmenwagen und ebenfalls Fahrergestellung, ggf. Aufwendungen für Umzugskosten, Mietkostenzuschüsse, Versicherungsprämien

und Erstattung von geschäftsbezogenen Repräsentationsaufwendungen

|

| - |

Einheitlicher und vertraglich fest zugesagter jährlicher Beitrag bzw. Zulage in Höhe von 650.000 € für eine adäquate Versorgung

im Alter

|

|

| Nebenleistungen |

| Altersversorgung |

| Variable Vergütung |

| Short Term Award (STA) |

Der STA honoriert den individuellen Wertbeitrag eines jeden Vorstandsmitglieds zur Erreichung kurz- und mittelfristiger Ziele

im Einklang mit der Unternehmensstrategie. Er besteht aus drei Elementen, die auf die Rolle und den Verantwortungsbereich

des Vorstandsmitglieds zugeschnitten und deren Zielerreichungsgrade vom jeweiligen Vorstandsmitglied individuell beeinflussbar

sind.

|

| - |

40 % Anteil an der gesamten variablen Vergütung mit 3 auf die individuelle Leistung bezogenen Elementen

| (1) |

Individuelle Ziele (20%);

|

| (2) |

Individuelle Balanced Scorecard (10%);

|

| (3) |

Jahresbezogene Prioritäten (10%)

|

|

| - |

Maximale Zielerreichung 150 %

|

| - |

Bemessungszeitraum 1 Jahr

|

| - |

Frühestmögliche Auszahlung in 4 Tranchen Restricted Incentive Awards (in bar) - nach 1, 3, 5 und 7 Jahren nach der Gewährung

|

| - |

Zielbetrag bei 100 % Zielerreichung: Zwischen 1,640 Mio. € und 2,160 Mio. €

|

|

| Long Term Award (LTA) |

Bei der Bemessung der variablen Vergütung liegt der Schwerpunkt auf der Erreichung von langfristigen, an die Strategie gekoppelten

Zielen. Um dies zu unterstreichen, hat der Aufsichtsrat mit einem Anteil des LTA von 60 % an der gesamten variablen Zielvergütung

einen Schwerpunkt auf diese Komponente gesetzt. Für den LTA legt der Aufsichtsrat gemeinschaftliche Ziele für die Mitglieder

des Vorstands fest. Wichtiger Bestandteil des LTA bildet der ESG-Faktor. Mit seiner Implementierung in 2021 und dessen Weiterentwicklung

erfolgt die konsequente Verknüpfung der Nachhaltigkeitsstrategie der Deutschen Bank mit der Vorstandsvergütung.

|

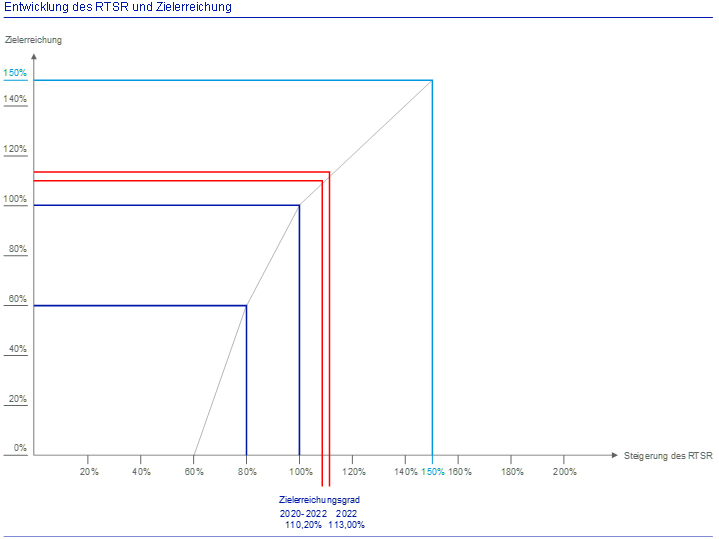

| - |

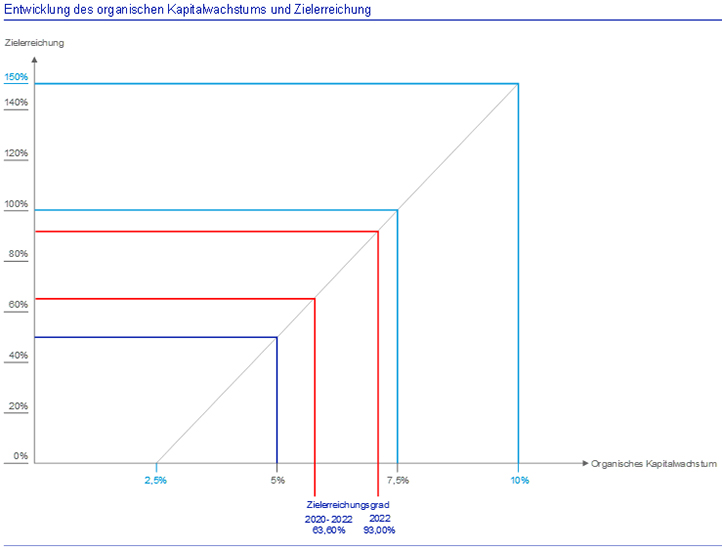

60 % Anteil an der gesamten variablen Vergütung mit 4 Gruppenzielen

| (1) |

ESG-Faktor (20 %);

|

| (2) |

Relative Aktienrendite (15 %);

|

| (3) |

Organisches Kapitalwachstum (15 %);

|

| (4) |

Gruppenkomponente (10 %)

|

|

| - |

Maximale Zielerreichung 150 %

|

| - |

Bemessungszeitraum 3 Jahre mit Gewichtungen von 60 % (Geschäftsjahr (GJ)), 30 % (GJ+1), 10 % (GJ+2)

|

| - |

Auszahlung in 4 Tranchen ausschließlich in Aktien (Restricted Equity Awards) – frühestmögliche Auszahlung nach 2, 3, 4, 5

Jahren zzgl. einer jeweiligen Haltefrist von 1 Jahr nach der Gewährung

|

| - |

Zielbetrag bei 100 % Zielerreichung: zwischen 2,460 Mio. € und 3,240 Mio. €

|

|

| |

|

|

![230312032164_00-1.jpg]()

Detaillierte Informationen zum Vergütungssystem für die Mitglieder des Vorstands der Deutsche Bank AG sind auf der Internetseite

der Gesellschaft zu finden: Vergütungssystem für die Mitglieder des Vorstands ab Januar 2021.

| |

| |

Zusammensetzung der Ziel-Gesamtvergütung und Maximalvergütung

|

|

Der Aufsichtsrat legt für jedes Vorstandsmitglied auf Basis des von der Hauptversammlung gebilligten Vergütungssystems eine

Ziel-Gesamtvergütung fest. Der Empfehlung des DCGK folgend bestimmt er auch, welchen relativen Anteil die fixe Vergütung einerseits

sowie kurzfristige und langfristige variable Vergütungsbestandteile andererseits an der Ziel-Gesamtvergütung haben. Hierbei

stellt der Aufsichtsrat insbesondere sicher, dass die variable Vergütung, die sich aus dem Erreichen langfristig orientierter

Ziele ergibt, den Anteil der variablen Vergütung aus kurzfristig orientierten Zielen übersteigt.

Bei der Festlegung der Ziel-Gesamtvergütung für jedes Mitglied des Vorstands berücksichtigt der Aufsichtsrat den Zuschnitt

und die Komplexität der funktionalen Verantwortung des jeweiligen Vorstandsmitglieds sowie die Erfahrung und Dauer der Zugehörigkeit

des Mitglieds des Vorstands im Gesamtvorstand. Darüber hinaus werden die Vergütungshöhen anhand von Marktdaten geeigneter

Vergleichsgruppen auf ihre Angemessenheit hin überprüft. Auf Basis dieser Kriterien hat der Aufsichtsrat die relativen Anteile

der Vergütungskomponenten an der Ziel-Gesamtvergütung wie folgt festgesetzt:

Relative Anteile der jährlichen Ziel-Gesamtvergütung in Bezug auf die verschiedenen Vergütungsbestandteile (in%)

| Vergütungsbestandteile |

Relativer Anteil an der Vergütung in% |

| Grundgehalt |

~ 33-37% |

| Regelmäßige Nebenleistungen |

~ 1% |

| Altersversorgungsbeitrag / Pensionszulage |

~ 7-9% |

| Kurzfristkomponente (Short-Term-Award) |

~ 22-23% |

| Langfristkomponente (Long-Term-Award) |

~ 33-34% |

| Ziel-Gesamtvergütung |

100% |

Die Vergütung der Mitglieder des Vorstands ist in mehrfacher Hinsicht begrenzt (Maximalvergütung).

Gemäß den Vorgaben des § 25a Abs. 5 Kreditwesengesetz ist das Verhältnis von fixer zu variabler Vergütung grundsätzlich auf

1:1 (Cap-Regelung) begrenzt, das heißt, die Höhe der variablen Vergütung darf die der fixen Vergütung nicht überschreiten,

es sei denn, die Aktionäre der Bank genehmigen eine Erhöhung des Verhältnisses von fixer zu variabler Vergütung auf 1:2. Die

Hauptversammlung hat im Mai 2014 von dieser Möglichkeit Gebrauch gemacht und das Verhältnis auf 1:2 erhöht.

Der Aufsichtsrat hat zudem den maximal möglichen Erreichungsgrad der kurzfristigen (STA) und langfristigen Ziele (LTA) prozentual

einheitlich auf 150% der variablen Zielvergütung begrenzt. Darüber hinaus hat er eine zusätzliche betragsmäßige Obergrenze

für die Summe aus Grundgehalt, STA und LTA in Höhe von 9,85 Mio. € festgelegt. Dies bedeutet, dass selbst bei Zielerreichungsgraden,

die zu einer höheren Vergütung führen würden, die Vergütung auf maximal 9,85 Mio. € begrenzt ist. Sollte sich nach der Ermittlung

der Zielerreichung rechnerisch eine variable Vergütung oder eine Gesamtvergütung ergeben, die eine der genannten Begrenzungen

überschreitet, wird die variable Vergütung gekürzt. Dies geschieht durch eine prozentual gleichmäßige Kürzung des STA und

des LTA.

Ziel- und Maximalwerte von Grundgehalt und variabler Vergütung

|

|

|

|

|

2022 |

2021 |

| in € |

Grundgehalt |

Short-Term

Award

|

Long-Term

Award

|

Gesamt-

vergütung1 |

Gesamt-

vergütung1 |

| Vorstandsvorsitzender |

|

|

|

|

|

| |

Zielwert |

3.600.000 |

2.160.000 |

3.240.000 |

9.000.000 |

9.000.000 |

| |

Maximalwert |

3.600.000 |

3.240.000 |

4.860.000 |

9.850.000 |

9.850.000 |

| Stellvertretende Vorstandsvorsitzende2,3 |

|

|

|

|

|

| |

Zielwert |

3.000.000 |

1.760.000 |

2.640.000 |

7.400.000 |

7.400.000 |

| |

Maximalwert |

3.000.000 |

2.640.000 |

3.960.000 |

9.600.000 |

9.600.000 |

| Ordentliches Vorstandsmitglied zuständig für die Unternehmens- und Investmentbank (CB&IB)3 |

|

|

|

|

|

| |

Zielwert |

2.800.000 |

1.680.000 |

2.520.000 |

7.000.000 |

6.500.000 |

| |

Maximalwert |

2.800.000 |

2.520.000 |

3.780.000 |

9.100.000 |

8.550.000 |

| Alle übrigen ordentlichen Vorstandsmitglieder3 |

|

|

|

|

|

| |

Zielwert |

2.400.000 |

1.640.000 |

2.460.000 |

6.500.000 |

6.500.000 |

| |

Maximalwert |

2.400.000 |

2.460.000 |

3.690.000 |

8.550.000 |

8.550.000 |

1 Begrenzung der maximalen Gesamtsumme aus Grundgehalt und variabler Vergütung durch die vom Aufsichtsrat festgesetzte Obergrenze.

2 Stellvertretende Vorstandsvorsitzende und Ordentliche Vorstandsmitglieder zuständig für Privatkundenbank (PB)/ Asset Management

(AM) und für Finanzen (CFO).

3 Weitere Informationen zu Vergütungsentscheidungen sind im Abschnitt „Veränderungen und Vergütungsentscheidungen im Vorstand

in 2022“ in diesem Bericht dargestellt.

Zudem hat der Aufsichtsrat gemäß § 87a Absatz 1 Satz 2 Nr. 1 AktG für die Gesamtvergütung eine Begrenzung in Höhe von 12 Mio.

€ für jedes Vorstandsmitglied als maximale Obergrenze festgelegt (Maximalvergütung). Die Festsetzung der Maximalvergütung

erfolgt für alle Mitglieder des Vorstands einheitlich. Die Maximalvergütung entspricht der Summe aller Vergütungselemente

für ein Jahr. Hierzu zählen neben dem Grundgehalt, STA und LTA auch sonstige Leistungen und der Dienstzeitaufwand für die

betriebliche Altersversorgung bzw. Pensionszulagen.

| |

Anwendung des Vergütungssystems im Geschäftsjahr

|

Die fixen Vergütungskomponenten in Form von Grundgehalt, Nebenleistungen und Beiträgen zur Altersversorgung bzw. Pensionszulagen

wurden im Geschäftsjahr fest und entsprechend der einzelvertraglichen Zusagen gewährt. Aufgrund der Vorgaben des § 25a Abs.

5 Kreditwesengesetz und im Einklang mit der Entscheidung der Hauptversammlung im Mai 2014 ist das Verhältnis von fixer zu

variabler Vergütung grundsätzlich auf 1:2 (Cap-Regelung) begrenzt. Vor diesem Hintergrund ist bei der Festlegung der Höhe

des Grundgehalts als Teil einer Zielvergütung zu berücksichtigen, dass die variable Vergütung den maximalen Wert von 200%

der fixen Vergütung nicht überschreiten darf.

Der Aufwand für die sonstigen Leistungen und der Dienstzeitaufwand variieren in ihrer jährlichen Höhe. Der Beitrag zur betrieblichen

Altersversorgung ist zwar für alle Vorstandsmitglieder einheitlich festgelegt, der von der Deutschen Bank im Jahr der Bereitstellung

des Beitrags zu bildende Dienstzeitaufwand schwankt hingegen auf Grund der Dauer der Vorstandsbestellung im Geschäftsjahr,

des Alters des Vorstandsmitglieds sowie versicherungsmathematischer Rechengrößen (weitere Details dazu im Kapitel „Leistungen

bei regulärem Ausscheiden“).

Der Aufsichtsrat hat auf Vorschlag des Vergütungskontrollausschusses die variable Vergütung für die Mitglieder des Vorstands

für das Geschäftsjahr 2022 festgelegt. Die variable Vergütung setzt sich aus zwei Komponenten zusammen, einer Kurzfristkomponente

(Short Term Award = STA) mit einer Gewichtung von 40% und einer Langfristkomponente (Long Term Award = LTA) mit einer Gewichtung

von 60% bezogen auf die variable Zielvergütung.

Sämtliche Ziele, Mess- und Bewertungskriterien, die im Geschäftsjahr 2022 für die Leistungsbemessung zugrunde gelegt wurden,

sind aus der Strategie der Deutschen Bank abgeleitet und entsprechen dem von der Hauptversammlung gebilligten Vergütungssystem.

Die Ziele wurden so ausgewählt, dass sie für die Mitglieder des Vorstands geeignete Anreize setzen, die Ertragsentwicklung

der Deutschen Bank zu fördern und im Einklang mit den Interessen der Aktionäre sowie der gesellschaftlichen Verantwortung

der Deutschen Bank durch Einbeziehung von Nachhaltigkeitsaspekten und Klimaschutz stehen. Die herausfordernden Ziele spiegeln

die Ambitionen der Bank wider. Werden die Ziele nicht erreicht, kann die variable Vergütung Null betragen, im Falle einer

Übererfüllung ist der maximale Erreichungsgrad auf 150% des Zielwertes begrenzt.

| |

| |

Verhältnis von finanziellen und nicht-finanziellen Zielen

|

|

Bei der Festlegung der Ziele stehen finanzielle und nicht-finanzielle Ziele in einem ausgeglichenen Verhältnis zueinander.

Bezogen auf die gesamte variable Vergütung lag im Geschäftsjahr 2022 ein größerer Fokus auf finanziellen Zielen mit einer

Gewichtung von rund 68%. Sowohl die finanziellen als auch die nicht finanziellen Ziele wurden so gewählt, dass sie mit Abschluss

des Geschäftsjahres quantitativ bzw. qualitativ messbar sind. Etwa 75% der Ziele sind quantitativ messbar und ein Anteil von

etwa 25% wird qualitativ gemessen

Die Höhe des Short-Term Award für das Geschäftsjahr 2022 wird aus dem Erreichungsgrad der kurz- und mittelfristigen individuellen und geschäftsbereichsbezogenen

Ziele im Bemessungszeitraum abgeleitet. Der Bemessungszeitraum korrespondiert mit dem Geschäftsjahr und beträgt ein Jahr.

Er setzt sich aus den folgenden drei Komponenten mit den dargestellten unterschiedlichen Gewichtungen am STA zusammen:

| - |

Individuelle Ziele (50%)

|

| - |

Individuelle Balanced Scorecards (25%)

|

| - |

Jährliche Prioritäten (25%)

|

Für jede dieser Komponenten stellt der Aufsichtsrat auf Basis eines klar strukturierten Jahres-End-Prozesses zu Jahresbeginn

des Folgejahres die Zielerreichung fest. Aus den Zielerreichungen der drei Komponenten ergibt sich für jedes Mitglied des

Vorstands ein Gesamtzielerreichungsgrad, der wiederum die Höhe der Kurzfristkomponente für das abgelaufene Geschäftsjahr bestimmt.

Festlegung der Vergütung des Short-Term Award

|

|

|

|

Short-Term Award (40%) |

|

|

Individuelle Ziele (50%) |

Balanced Scorecard (25%) |

Jahresprioritäten (25%) |

| Zielwert1 |

820.000 - 1.080.000 |

410.000 - 540.000 |

410.000 - 540.000 |

| Zielerreichungsgrad |

0% - 150% |

0% - 150% |

0% - 150% |

| Gesamter Zielwert innerhalb der STA Komponente |

0 - 1.620.000 |

0 - 810.000 |

0 - 810.000 |

| Gesamter Zielwert innerhalb des STA |

|

0 - 3.240.000 |

|

1 Zielwerte unterscheiden sich je nach funktionaler Vorstandsverantwortlichkeit. Auf Basis 100%. Pro Rata Temporis bei unterjährigem

Ein- oder Austritt